2012년께 年850만톤 생산 목표… 외형성장 지속<br>브라질 고로 제철소 통한 해외 경쟁력 상승도 기대

| | 동국제강은 올해 신사옥 건립과 충남 당진 후판 공장 등 주요 투자를 마무리하고 브라질 고로사업 진출에 역량을 집중할 계획이다. /사진제공=동국제강 |

|

인천광역시 동구 송현동에 자리 잡고 있는 동국제강의 인천 제강소. 제강소에 들어서면 제일 먼저 전기로가 섭씨2,000도가 넘는 펄펄 끓는 뜨거운 쇳물을 품에 안은 채 바쁘게 돌아가는 모습을 볼 수 있다. 겉보기에는 다른 업체들이 이용하고 있는 것과 별로 다를 것이 없어 보이는 이 전기로는 사실 공법보다 에너지 사용량을 30%나 줄일 수 있는 신개념 친환경 전기로 '에코아크(Eco-arc)'다. 지난 10월부터 가동을 시작해 연간 120만톤의 생산능력을 자랑하는 에코아크는 전기로에 들어가는 고철(철 스크랩)을 연속으로 공급하는 방식을 사용해 에너지 효율을 극대화하고 이를 통해 온실가스배출을 줄이고 있다.

인천제강소는 에코아크 외에도 압연 설비 합리화를 계속 추진하고 있으며 이 작업이 마무리되는 오는 2012년에는 총 850만톤의 철강생산 체제를 구축할 것으로 전망된다.

동국제강은 지난 3년간 집중적인 투자를 단행해왔다. 글로벌 경제위기가 닥쳤고 경쟁자들이 속속 등장했지만 지속적인 투자방침을 바꾸지 않았다. 그 결과는 실적으로 되돌아왔다. 올 들어 3ㆍ4분기까지 누적 매출액은 3조7,374억원으로 지난해 같은 기간보다 9.2% 증가했고 영업이익과 순이익도 각각 2,118억원, 1,907억원을 기록해 흑자 전환에 성공했다.

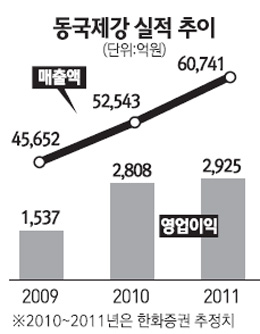

동국제강의 실적개선 행진은 당분간 지속될 것으로 보인다. 실제로 한화증권은 동국제강의 매출액이 올해 5조2,543억원에 달하고 내년에는 6조741억원, 2012년에는 6조4,464억원을 기록해 외형성장을 지속해나갈 것이라고 추정했다.

동국제강은 브라질에서 더 큰 희망을 찾고 있다. 동국제강은 11월4일 브라질 대형 광산업체 '발레'사, 포스코와 함께 브라질 고로 프로젝트(제철소 건설) 참여를 위한 양해각서를 체결했다. 브라질 제철소가 건설되는 과정에서 발레는 사업 추진의 안정성을 제공하고 준공 이후 원료가 되는 철광석을 경쟁력 있는 가격에 공급하게 될 것으로 전망된다.

합작 사업은 내년 1ㆍ4분기 안에 상세 계약 확인과 각 사의 이사회 승인 과정을 거쳐 최종 확정될 예정이다.

사업을 위한 준비도 착착 진행되고 있다. 예정 부지는 이미 확보됐으며 2014년까지 연간 300만톤급 고로 제철소 건설을 목표로 한다는 계획도 마련됐다. 또 현재 진행하고 있는 작업 외에 300만톤급 고로를 추가해 600만톤 규모의 고로사업으로 확장한다는 복안도 마련했다. 김영철(사진) 동국제강 사장은 브라질 고로 사업에 대해 "한국 철강 기업 최초로 해외 고로사업에 진출, 내수와 수출 모두를 끌어올려 기업 경쟁력이 높아질 것"이라며 "최고의 명품 철강기업으로 도약하겠다"고 강한 의지를 보였다.

동국제강은 브라질 고로 제철소와 한국에서의 고부가가치 후판 등 철강제품 생산을 통해글로벌 1,000만톤 생산체제를 구축하겠다는 포부를 품고 있다. 특히 브라질 진출은 성장잠재력이 큰 남미 시장을 선점할 계기를 마련해 동국제강이 글로벌 기업으로 발돋움하는 밑바탕이 될 것으로 전망된다.

동국제강은 브라질 외에도 5월 충남 당진에 연간 150만톤의 생산능력이 있는 후판생산기지를 준공했다. 이로써 포항공장과 더불어 연간 440만톤의 후판생산능력을 확보하게 됐고 이 분야 매출만 1조5,000억원이 예상돼 수입대체 효과까지 기대된다.

동국제강의 꾸준한 투자와 결실에 주가 역시 예민하게 반응하고 있다. 올 상반기 말 동국제강은 2만2,000원에 거래됐지만 최근 주가가 급등하며 3만원 이상에서 거래되고 있다. 한화ㆍ대신ㆍ메리츠종금증권은 이달 들어 동국제강에 대해 목표주가 3만8,000원을 제시하며 추가 상승 가능성에 무게를 두고 있다.

김강오 한화증권 연구원은 "국내 조선사의 신규 수주량이 늘며 후판 수요가 증가하고 있고 브라질 고로 착공시 원재료 수급도 장기적으로 안정될 것"이라고 설명했다. 문정업 대신증권 연구원은 "올해와 내년 예상실적 대비 주가수익비율(PER)이 각각 7.2배, 7.4배로 저평가돼 있고 수익성이 개선되고 있어 매수할 만하다"고 분석했다.