|

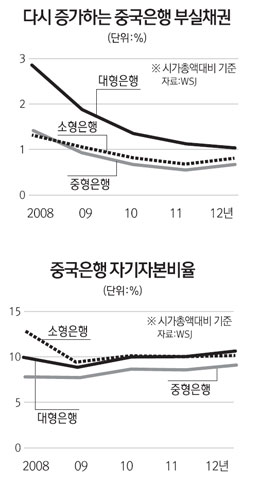

중국의 경제성장이 둔화되면서 급증하고 있는 중국 은행들의 부실대출 문제를 놓고 중국과 서구의 시각이 크게 엇갈리고 있다. 월스트리트저널(WSJ) 등 서구 언론들은 중국 은행들이 부실대출로 심각한 위기에 빠질 수 있다고 잇따라 경고하고 있다. 반면 중국 금융당국은 전체 대출의 1%에 불과한 부실대출을 충분히 통제할 수 있다는 입장을 고수하고 있다.

15일 중국 경화시보에 따르면 은행감독관리위원회가 집계한 2ㆍ4분기 말 은행 부실대출 총잔액은 5,395억위안(98조6,000억원)으로 전분기 대비 130억위안이 증가했다. 이는 지난 2011년 3ㆍ4분기 이후 8분기 연속 증가세다. 부실대출 총잔액 가운데 대형 상업은행은 3,254억위안, 주주제 상업은행은 956억위안, 도시 상업은행은 496억위안, 농촌 상업은행은 496억위안을 각각 차지했다. 또 2ㆍ4분기 말 은행업의 총부채는 134조8,000억위안으로 (약2경4,000조원)으로 지난해 같은 기간보다 13.46% 늘었다. 자산총액 대비 부채비율은 93.4%를 기록했다.

WSJ는 이날 과잉대출로 중국 은행이 심각한 부채위기에 처할 것이라는 경고를 보냈다. WSJ는 텅 빈 쇼핑몰과 리조트 등의 부동산 개발, 도로 등 인프라 투자, 지방정부 투자, 기업대출 등 중국이 가진 모든 리스크에 은행이 노출돼 있다고 지적했다. 마크 모비우스 템플턴이머징마켓그룹 회장은 앞서 포브스와의 인터뷰에서 "중국에서 많은 대출이 부실화되고 은행 부실대출은 신탁은행에 숨기고 있다"고 말했다.

WSJ는 중국 은행의 건전성 악화 원인을 성장둔화로 꼽았다. 지금까지 중국 고성장의 연료 역할을 해온 은행이 중국 경제의 성장이 둔화되면서 나타나는 후유증을 그대로 떠안고 있다는 것이다. 실제 과잉생산으로 어려움을 겪는 태양광 패널이나 철강 업종 등에 은행의 대출이 투입됐고 이들 산업을 영위하는 기업들이 도태될 경우 손실도 은행이 충당해야 한다. 또 도로ㆍ철도 등 각종 지방정부의 투자로 발생한 지방부채도 결국 은행들이 처리하게 될 것이라고 WSJ는 분석했다. WSJ는 많은 중국 은행들이 디폴트를 피하기 위해 만기대출 연장에 의지하고 있다고 지적했다. 페이민신 미국 매케냐대 교수는 "적자재정으로 경기를 부양한 서방과 달리 중국은 은행이 푼 자금으로 경기부양을 했고 이러한 경기부양에 따른 위험은 수면 아래 감춰져 있다"고 말했다.

서구 언론과 투자은행들이 중국 은행의 대출 건전성에 경고를 보내고 있지만 중국 금융당국은 충분히 통제가 가능하다는 입장을 나타냈다. 샹푸린 중국 은행감독관리위원장은 지난 6월 말 단기자금 경색에도 "중국 은행의 유동성이 충분하며 자금지급 능력에는 변함이 없다"고 강조했다. 당시 부실대출 문제가 거론되자 샹 위원장은 "1% 정도의 부실대출은 충분히 통제 가능하며 앞으로 부실이 더 나타난다고 해도 통제 가능한 범위일 것"이라고 말했다.

중국 내 전문가들도 2ㆍ4분기 현재 0.98%인 부실대출 비율은 위험관리가 가능한 수준이라고 평가한다. 전문가들은 중국 은행이 높은 예대마진으로 평균 12.3%에 달하는 높은 자기자본(BIS) 비율을 보유한 만큼 중국 은행들의 부실채권 비율이 6%까지 높아져도 수치상으로는 충분히 은행 스스로 흡수할 수 있다고 내다봤다. 또 우려되는 지방부채도 미국이나 일본보다 낮아 아직 우려할 정도는 아니라고 지적한다. 결정적으로 3조5,000억달러에 달하는 외환보유액은 중국 정부가 언제든 금융기관 부실을 구제할 수 있는 카드가 될 것이라고 설명했다. 귀톈용 중앙재경대 중국은행업연구센터 주임은 "중국 경제성장 속도가 완만해지고는 있지만 은행의 악성부채 비율은 아직 낮은 편"이라며 "부실대출이 좀 더 늘어날 수 있겠지만 은행들이 통제 가능한 범위에 있다"고 말했다.

다만 은행권 자체에서 나타나는 신용경색은 문제다. 6월과 마찬가지로 그림자금융 등으로 금융권 내에서 유동성 부족으로 패닉이 나타날 경우 가계부실이라는 위험요인이 발생할 수 있다는 지적도 나온다.