| | LG패션은 성별과 세대를 넘나드는 '브랜드 파워 강화' 전략으로 또 한번의 성장을 노리고 있다. 사진제공=LG패션 |

|

| | 이선애 IBK투자증권 연구원 |

|

겨울 시즌 수입ㆍ판매를 목표로 이탈리아 막스마라와 국내 브랜드 전개 계약을 맺었기 때문이다. 명품 수요가 점차 늘어가고 있는 가운데 60년 역사를 자랑하는 이탈리아 대표 브랜드가 LG패션과 손 잡고 국내 상륙에 나서자 패션업계 내부에서 미묘한 긴장감마저 흐르고 있다.

LG패션이 연이은 브랜드 파워 강화를 통해 또 한번의 성장을 꾀하고 있다. LG패션은 이를 위해올 3월 판매를 시작한 닐 바렛(Niel Barrett)에 이어 오는 하반기에는 막스마라를 국내 시장에 선보이고 있다. 이로써 LG패션이 벌써 8번째 해외 브랜드를 국내시장에 출시하게 됐다. 이에 앞서 LG패션은 2007년 블루마린 블루걸과 2008년 이자벨마랑, 2009년 레오나드 조셉 바네사브루노 질 스튜어트 등을 국내 시장에 선보인 바 있다.

여성복 부문도 LG패션이 또 한번의 성장을 기대할 수 있는 분야다. LG패션은 사실 마에스트로와 닥스, 타운젠트, 헤지스 등으로 전통적인 남성복 대명사로 불렸다. 하지만 여성이 주요 의류 소비층의 중심으로 부상하자 전략을 바꿔 여성복 부문 강화에 나선 결과, 여성복 브랜드인 TNGTW와 헤지스레이디스가 매출 성장을 이끌며 2008년 11%에 불과했던 매출 내 여성복 비중은 지난 해 22%까지 두 배나 늘었다.

아웃도어와 스포츠 의류 시장에서의 성과도 LG패션의 꾸준히 성장하고 있다. 2005년 국내 독점판매를 시작한 라푸마는 연평균 30% 이상의 고성장을 이어가고 있고 스포츠숍 인터스포츠도 소비자의 호평을 이끌어 내고 있다. 이에 따라 스포츠의류과 아웃도어 부문의 매출 비중은 23%까지 올라선 상태다.

특히 아웃도어 브랜드 라푸마의 경우, 지난 해 11월 프랑스 라푸마그룹과 중국에 합작회사를 설립하는 등 국내는 물론 해외시장에서도 흥행몰이에 나서고 있다.

LG패션 측 관계자는 “중국 아웃도어 시장은 2007년 이후 연간 35% 이상의 높은 성장률을 기록하고 있다”며 “올 말까지 중국 내 주요 백화점 중심으로 30개 매장을 오픈할 계획”이라고 밝혔다. 그는 또 “현재 중국에 20개 매장을 열었다”며 “2015년까지 현지시장 매출액을 12억 위안(한화 2,000억원)까지 끌어올릴 것”이라고 덧붙였다.

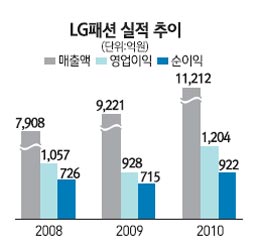

이처럼 LG패션은 브랜드 강화와 여성복 부문 매출 확대, 아웃도어 등의 국내외 흥행몰이 등 3박자가 맑은 화음을 만들어내며 성장세를 지속하고 있다. 매년 실적이 일취월장하면서 LG패션의 주가도 고공행진을 이어가고 있다. 지난 달 24일 기준 LG패션의 주가는 4만1,950원으로 올해 초(1월3일 3만600원)보다 37.09% 올랐다. 이 기간 코스피지수가 1% 가량 상승했다는 점을 감안하면 LG패션의 주가가 얼마나 뛰었는 지를 가늠할 수 있다.

이에 증권사들도 앞 다퉈 목표주가를 올리는 등 LG패션에 러브콜을 보내고 있다. 실제로 증권정보업체 에프앤가이드에 따르면, 지난 3월 2일 LG패션 목표주가 컨센서스는 4만1,664원에 머물렀다. 하지만 지난 달 22일에는 4만4,480원까지 뛰었다. 일부 증권사의 경우, LG패션의 목표주가는 5만원선까지 제시하고 있는 상황

으로 IBK투자증권은 지난 달 23일 LG패션의 목표주가를 5만2,000원으로 제시한 바 있다.

|

남성복 전략 탈피… 해지스·라푸마 큰 폭 신장세

[애널리스트가 본 이회사] 이선애 IBK투자증권 연구원

LG패션은 2000년대 초반까지는 닥스, 마에스트로 등을 중심으로 한 남성복 회사라는 이미지가 강했다. 하지만 2000년 론칭한 해지스와 2005년에 도입한 라푸마가 큰 폭의 성장세를 보이면서 LG패션은 캐주얼과 스포츠 영역에 발을 들여놓기 시작했다.

그러나 동사가 포트폴리오를 다각화했다고 본격적으로 말할 수 있게 된 것은 2009년 여성복 브랜드를 대폭 늘리면서부터다. 이로써 2006년에는 41%에 달했던 남성복 비중은 2010년에는 25%까지 하락한 반면 여성복 비중은 11%에서 20%까지 상승했다.

LG패션이 남성복 브랜드 위주에서 탈피한 것은 시류에 적응한 결과다. 비즈니스 캐주얼 착용이 늘어나면서 구조적으로 남성복 수요가 감소할 뿐 아니라 경기 둔화기에 가장 먼저 줄이는 것이 남성복 신규 구매이기 때문이다. 하지만 여성복과 캐주얼 수요는 상대적으로 꾸준하고, 레저 문화가 발달하면서 아웃도어 의류에 대한 수요는 증가하는 추세다.

LG패션은 브랜드 포트폴리오를 다각화하면서 경기 상황에 크게 타격 받지 않는 매출 구조를 완성했다. LG패션은 매년 10% 이상 매장 수를 늘리면서 성장성을 확보하고 있다. 이와 동시에 매출이 적어 회사의 수익성에 기여하지 못했던 브랜드들이 성장하면서 수익성도 향상돼 성장성과 수익성을 함께 담보하고 있어 선순환 구조에 진입했다.

LG패션은 하나의 과제를 마지막으로 남겨 두고 있다. 지난해 도입한 인터웨이브는 대규모 스포츠 매장으로, 일종의 스포츠 의류 용품 전문몰이다. 이는 패션과 유통의 경계를 넘나드는 영역으로, 앞으로 백화점에 치우쳤던 고가 및 중고가 의류 유통이 새로운 채널을 통해 판매될 수 있는 시험대가 될 것으로 예상한다.

|