|

금융지주 회장과 은행장·임원들의 연봉반납부터 직원들의 청년희망펀드 가입까지 은행권 전체가 박근혜 정부의 '품앗이 경제'에 대대적으로 앞장서고 있지만 막상 은행들이 국가에 낸 세금은 3년 전과 비교해 무려 2조원이나 증발한 것으로 나타났다.

계속되는 경기침체와 저금리 여파에다 각종 규제와 '코드금융'을 벗어나지 못하는 한계로 은행 영업이익이 급격히 추락했기 때문이다. 은행 고위직이 연봉을 반납하면서까지 고용을 창출하겠다고 나서는 것은 '노블레스 오블리주(사회 지도층의 책무)' 차원에서 분명히 높이 평가할 일이지만 막상 은행산업의 국가경제 기여도는 급격히 추락하고 있다. 금융산업의 수익성이 개선돼야 제대로 된 고용창출 효과를 거둘 수 있다는 점을 고려하면 좀 더 구조적인 금융개혁이 필요하다는 목소리가 높다.

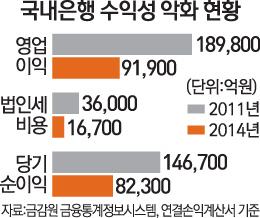

23일 금융감독원 금융통계정보 시스템에 따르면 국내 은행의 법인세 비용(연결손익계산서 기준)은 지난 2011년 3조6,000억원에서 지난해 1조6,700억원으로 1조9,300억원 감소했다. 말 그대로 반 토막도 안 되는 수준까지 떨어진 것이다. 2000년대 들어 국내 은행 영업이익이 최대치를 기록했던 2007년의 법인세 비용(6조3,100억원)에 비하면 4분의1 수준에 불과하다.

은행이 내는 세금이 줄어든 것은 영업이익이 급격히 감소했기 때문이다. 국내 은행의 영업이익은 2011년 18조9,800억원을 기록한 후 2013년 7조6,700억원 수준까지 쪼그라든 뒤 지난해 소폭 상승한 9조1,900억원을 기록했다. 저금리로 순이자마진(NIM)이 하락하고 기업 부실의 여파로 충당금이 늘어났으며 각종 규제 때문에 수수료 수익이나 자문료 등 비이자이익을 늘리는 것이 한계에 부딪혔기 때문이다. 여기에 녹색금융·기술금융 등 각종 코드금융에 수시로 동원되고 인사 등에서 정권의 입김에 휘둘리는 것 또한 은행 수익성을 압박하는 요인이다. 올해도 금융당국이 기업 구조조정을 위해 하반기 대손충당금을 충분히 적립하도록 지도하고 나섬에 따라 은행 수익성에는 이미 빨간 불이 켜진 상태다. 전직 고위 금융당국자는 "은행산업은 구조적인 쇠퇴라는 거대한 위기에 봉착했지만 금융당국도 은행원들도 위기감은 여전히 부족해 보인다"고 지적했다.