|

|

|

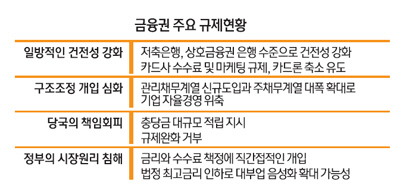

금융은 규제산업이다. 1997년 외환위기에서 봤듯 은행이 무너지면 국가 경제가 통째로 흔들릴 수 있다는 점에서 정부의 관리 감독이 필요하다. 문제는 그 정도다. 관치에도 금융시장의 규율을 잡기 위한 '좋은 관치'와 개별 금융사의 경영에 과도하게 개입하는 '나쁜 관치'가 있다. 우리나라에서는 지나친 관치가 금융을 갉아먹는다. 신규 규제는 끝없이 증가하고 규제를 위한 규제가 득세한다. 2금융권은 건전성 강화에 말라죽을 상황이고 은행들도 수수료나 금리 같은 가격요소에 대한 당국의 직간접적인 개입에 옴짝달싹 못하고 있다. 외국계 금융사들은 "한국은 당국의 원칙 없는 규제정책이 가장 큰 리스크 요소"라고 지적할 정도다. 한미 자유무역협정(FTA)으로 금융 분야의 투명성이 높아졌고 금융위도 최근 들어 규제완화를 언급하고 있지만 갈 길이 멀다.

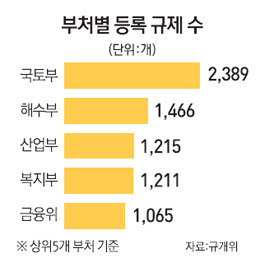

◇5년 새 390여개 신설…국토부에 이어 2위=규제개혁위원회에 따르면 금융정책을 총괄하는 금융위원회는 2008년 말 대비 지난해 말 현재 영업과 보고, 업무 관련 등에서 380개의 신규 규제를 쏟아냈다. 금융감독원도 11개를 보탰다. 두 기관을 합치면 391개에 달하는데 이는 모든 부처를 통틀어 국토교통부(468개)에 이어 2위다.

금융의 특성을 감안하더라도 규제가 급격히 늘어났다는 분석이 나온다.

실제 공정경쟁과 대기업 규제를 담당하는 공정거래위원회는 같은 기간 106개의 규제가 늘어났다. 국내 모든 산업을 담당하는 산업통상자원부도 168개밖에 증가하지 않았다.

금융 분야의 규제는 저축은행과 동양그룹 기업어음(CP) 사건 등을 겪으면서 줄기차게 강해지고 있다. 두 사태의 주요 원인 중 하나가 금융감독당국의 감독 소홀이라는 점이 부각되면서 건전성과 계열사 간 거래, 기업 구조조정 등에서 규제의 정도가 갈수록 세지고 있다. 최근에는 대부업까지 신규 규제가 늘어난다.

실제 저축은행은 국제업무를 하지 않음에도 국제결제은행(BIS) 기준 자기자본비율 규제를 받고 있는데 7월부터는 대형사 기준 경영개선 권고기준이 6%에서 7%로 올라간다.

충당금 적립요구는 계속 강화되고 있어 건전성 규제가 은행 수준으로 높아졌다는 말이 나온다. 신용협동조합 같은 상호금융권도 상황은 비슷하다.

당국의 지속적인 건전성 강화요구에 서민금융기관이라는 특성은 무시되고 있다.

카드사에 대해서도 정부는 카드론과 현금서비스는 줄이도록 압박하면서 수수료율과 할부금리도 낮추도록 하고 있다.

대기업 구조조정 과정이 순탄치 않다 보니 관리채무계열을 도입하는 것을 비롯해 주채무계열도 대폭 확대되고 있다. 부실을 예방한다는 취지지만 분위기에 휩쓸려 정상적인 기업활동을 저해할 수 있다는 목소리가 높다.

금융정책이 규제 일변도로 흘러가는 것은 책임문제 탓이다. 감사원에서 직무유기로 사후책임을 물으니 정책 담당자들이 규제를 강화하는 방향만 택한다. 규제를 강화했다고 문제가 될 것은 없기 때문이다.

저축은행이나 상호금융사에 막대한 충당금을 쌓으라고 하는 것도 당장 해당 금융사가 어찌 되든 책임을 모면하겠다는 의도다. 신제윤 금융위원장이 "금융 전업사를 육성하겠다"는 뜻을 밝히고 영업용순자본비율(NCR) 규제가 문제라는 지적을 하고 있지만 2금융권 전반적으로 보면 규제강화 일변도로 흐르고 있다.

금융권의 고위관계자는 "규제라는 것은 사후에 단계적으로 이뤄져야 하는데 지금은 여기저기서 책임문제를 거론하다 보니 규제완화는 꿈도 못 꾼다"고 했다.

◇시장개입 최소화해야=당국의 가장 큰 규제는 사실 시장개입이다. 가격에 정부가 직접 관여하면서 시장 원리를 깨뜨리고 금융사의 기본체력을 훼손하고 있다. 당국은 "비합리적인 부분을 바꾼다"는 논리를 대고 있지만 금융사와 시장의 시각은 다르다.

우리나라 금융이 아시아에서 성공하고 100세 시대를 보완하려면 금융시장 안정이라는 큰 틀 안에서 최대한 금융사들이 뛸 수 있도록 해야 한다는 게 전문가들의 말이다. 가격에 개입하는 듯한 인상을 주는 것도 피해야 한다는 게 중론이다.

정치권의 압력 탓이기는 하지만 최고금리를 연 39%에서 34.9%로 낮춘 것도 과도한 시장개입의 한 사례다. 겉으로는 규제를 강화해 소비자들을 보호하는 것 같지만 정작 신용등급이 낮은 서민들은 대부업체의 대출거절로 사채를 찾아야 할 판이다. 금리완화는 단계적으로 해야 함에도 너무 빠른 속도로 대부업체를 옥죄는 것이다.

대출금리와 각종 수수료 인하 요구도 대표적인 시장개입이다. 원가 부분은 금융사에 맡겨야 하지만 이를 당국이 나서 조율하고 있다. 저금리와 당국의 시장개입이 겹치면서 4대 금융지주의 지난해 당기순이익은 5조3,000억원 수준으로 전년 대비 30% 이상 줄었다.

금융사에 대한 연봉규제도 마찬가지다. 금융사 형편과 상황에 따라 급여체계는 달리 가져가는 게 맞다. 하지만 지금은 당국이 나서 일괄적으로 금융공기업 수준에 맞춰 최고 40%까지 최고경영자(CEO)의 연봉을 깎으라고 요구하고 있다. CEO 급여가 바뀌면 임직원 급여도 영향을 받게 된다. 정부 지분이 하나도 없는 민간 금융사에 정부가 '감 놔라 배 놔라' 하는 셈이다.