|

동양그룹이 30일 1,100억원 규모의 회사채와 기업어음(CP) 만기가 돌아와 1차 고비를 맞게 될 것으로 전망된다. 이번 고비를 넘겨도 다음달에 5,000억원에 가까운 CP 만기가 도래해 동양그룹의 앞날은 험난할 것으로 예상된다. 금융당국은 큰 문제가 없는 경우 금융사가 동양 일부 계열사의 CP를 만기연장해줄 수 있도록 유도할 방침이다.

29일 금융감독원과 동양그룹에 따르면 30일 만기가 도래하는 동양그룹 회사채는 905억원이고 CP는 195억원으로 1,100억원의 자금이 필요하다.

동양 측은 만기가 도래하는 회사채 중 606억원은 회사채를 찍어 마련했지만 나머지 299억원과 CP 만기액 195억원 등 총 494억원의 자금이 부족하다. 현재 동양그룹은 대출담보 등을 통해 단기자금을 조달해 하루하루 만기가 돌아오는 자금을 마련하고 있는 것으로 알려졌다.

동양그룹은 동양매직을 팔면 급한 불은 끌 수 있을 것으로 보고 있다. 하지만 매각작업이 막판에 속도를 내지 못하고 있다. 동양매직 인수후보인 KTB PE가 지난 27일까지 금감원에 사모펀드(PEF) 등록신청을 하지 않았기 때문이다. 펀드 등록신청이 30일 이뤄져 동양그룹이 극적으로 자금을 마련할 수도 있지만 성사되지 않으면 심각한 위기를 맞을 수밖에 없다.

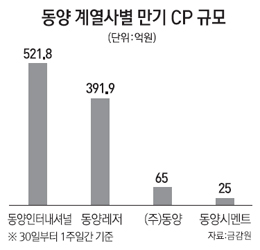

매각이 성사돼도 위기는 계속된다. 다음달 동양그룹의 CP 만기 도래액은 약 4,800억원에 달한다. 연말까지 총 1조1,000억원이 넘는 자금이 필요하다.

그나마 일부 계열사에 금융사들이 만기연장을 해주고 있다는 게 위안거리다. 금융당국은 동양 계열사의 여신이나 CP 가운데 큰 문제가 없는 경우 금융사가 연장해줄 수 있도록 유도할 방침이다. ㈜동양ㆍ동양시멘트 등 채권단과 거래관계에 있는 계열사는 어떻게든 연명을 할 가능성이 높다.

그러나 은행권 여신이 없는 동양레저나 동양인터내셔날 같은 계열사는 채권단이 이런 식으로나마 지원해줄 방법이 없고 CP 만기액이 많아 법정관리로 갈 가능성이 있다. 30일부터 한 주간 만기 도래하는 동양그룹 계열사 CP는 동양인터내셔날이 521억8,600만원으로 가장 많다.