|

|

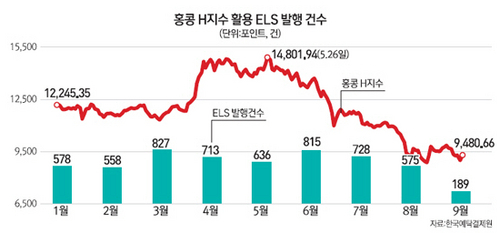

홍콩항셍중국기업지수(HSCEI·H지수)를 기초자산으로 한 주가연계증권(ELS)의 발행이 재개된다. 금융당국과 업계가 H지수 관련 ELS의 발행 가이드라인을 마련하고 있지만 예정보다 늦어지면서 일부 증권사들이 고객의 요청에 따라 이전부터 계획했던 상품을 중심으로 발행에 나서고 있다.

30일 업계에 따르면 KDB대우증권과 NH투자증권은 오는 10월2일 H지수를 기초자산으로 한 ELS 청약 모집을 진행할 예정이다. 대우증권은 14595회 ELS를 비롯한 4종을, NH투자증권은 11654회 ELS 등 2종을 선보인다. 두 증권사는 이미 지난주에도 H지수 관련 ELS를 선보여 발행에 성공한 바 있다. 지난주 대우증권은 총 6건을 발행했고 NH투자증권은 1건을 발행했다.

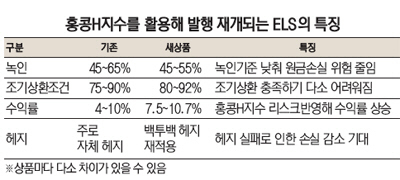

이번에 선보이는 ELS는 예전보다 원금손실(녹인·Knock-In) 위험성을 낮춘 것이 특징이다. 예전에는 기초자산 최초기준가격의 50~65%대였던 녹인구간을 45~55%로 상대적으로 낮게 설정했다. 반면 조기상환기준은 최초기준가격의 80~92%로 높이는 한편 H지수 변동성이 확대됨에 따라 이를 반영한 수익률을 최저 7%대 이상으로 올렸다. 특히 대우증권에서 발행하는 ELS의 경우 증권사의 헤지(위험회피) 실패에 따른 비용 증가를 막기 위해 외부기관에 헤지를 위탁하는 백투백 헤지도 적용하기로 했다. 업계의 한 관계자는 "다른 증권사 역시 최근 H지수 ELS 발행과 관련한 고객들의 요구가 늘고 있다"며 "H지수 ELS에 대한 우려가 여전한 만큼 개별 상품도 예전보다 원금과 운용 손실 위험을 줄이는 방향으로 바뀌고 있다"고 설명했다.

하지만 최근 일부 증권사가 H지수 ELS 발행을 재개한 것이 업계 전반으로 확산되지는 않을 것으로 보인다. 금융당국과 업계가 마련하기로 한 H지수 ELS 발행 가이드라인이 확정되지 않은 상황에서 증권사가 본격적으로 상품을 내놓기에는 부담이 크기 때문이다. 대형증권사 관계자는 "사실 H지수 ELS에 대한 고객들의 요구가 적지 않지만 금융당국의 입장도 있어 가이드라인이 나오기 전까지 발행하기는 어려울 것"이라며 "지금 나오는 것은 예전에 계획된 상품들이 대부분"이라고 말했다.

일부 증권사들은 H지수 ELS를 발행하고 있지만 대다수 증권사의 경우 금융당국의 가이드라인 확정이 늦어져 ELS 발행이 지연되자 불만이 커지고 있다. 업계의 한 관계자는 "이미 금융투자협회와 증권사들이 모여 만든 자율규제안을 9월 초에 금융당국에 보고했다"며 "검토 후 지난 17일에 가이드라인을 통보해주는 것으로 알고 있었는데 늦어지고 있다"고 말했다.

한편 업계는 9월 금융당국에 H지수 ELS 발행과 관련한 자율규제안을 보고한 것으로 확인됐다. 자율규제안의 핵심은 전체 ELS 발행량을 기준으로 일정 비율 이상 H지수 ELS를 발행하지 않기로 한 것으로 구체적인 비율은 논의가 더 필요하다는 입장이지만 전체 발행량의 30% 이내가 유력하다는 설명이다. 아울러 업계의 자율구제안에는 포함돼 있지 않지만 ELS로 모집한 자금의 상품별 투자 비중 제한도 가이드라인에 포함될 가능성이 높은 것으로 알려졌다. 업계의 한 관계자는 "증권사마다 일정 비율의 상한선을 두고 발행량을 조절하는 방안이 유력하다"며 "ELS를 특별계정으로 관리하기로 함에 따라 투자 대상에 대한 비중 제한도 논의되고 있다"고 말했다.