가스전 평가가치 최고 6조원…지분매각등 재료 “주가 견인”

대우인터내셔널은 앞으로 2년간 미얀마 가스전 개발을 비롯해 인수합병(M&A), 지분 매각 등 겹호재가 대기하고 있는 종목이다. 해당 이슈가 나올 때마다 주가가 오를 가능성이 높다는 게 전문가들의 분석이다.

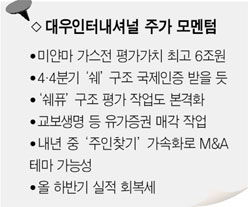

먼저 눈에 띄는 단기 모멘텀은 최대 6조원의 가치로 평가되는 미얀마 가스전 개발. 가스전 내 ‘쉐(Shwe)’ 구조의 매장량에 대한 국제 인증은 올 4ㆍ4분기 중 이뤄지고 또 다른 구조인 ‘쉐퓨(Shwe phyu)’ 구조에 대한 평가 작업도 본격화될 것으로 전망된다.

대신증권은 “대우인터내셔널이 진행중인 미얀마 가스전의 가치는 이 회사의 영업 및 투자유가증권 가치를 훨씬 웃돌 것”이라며 최근 목표주가를 기존의 2만1,700원에서 2만6,100원으로 올렸다.

정연우 애널리스트는 “올해 초 쉐 구조에 대한 본격적인 평가 작업으로 첫번째로 주가 ‘레벨-업’이 이뤄졌다면 국제 인증을 통한 매장량 확정은 주가 상승을 견인할 또 하나의 모멘텀”이라고 말했다. 정 애널리스트는 “현재 개발 중인 가스전의 가치가 최대 6조2,100억원이지만 자원개발의 불확실성을 감안해 보수적으로 평가하더라도 총 1조4,570억원, 주당 1만5,300원에 이를 것”이라며 “이는 대우인터내셔널의 영업 측면과 보유 중인 투자 유가증권의 가치평가액인 주당 1만800원을 웃도는 것”이라고 강조했다.

김기영 SK증권 애널리스트도 대우인터내셔널에 대해 “최근 주가 상승은 시장 상황에 따라 오른 것에 불과하다”며 “4ㆍ4분기에는 가스전 탐사 등 자체 재료가 부각될 것으로 보여 현재 2만600원인 목표주가의 상향 조정을 검토 중”이라고 말했다.

또 교보생명 지분(444만주) 등 유가증권(장부가액 6,138억원) 매각, 대우건설 매각 이후 진행될 M&A 테마 등도 중장기적인 주가 상승 모멘텀으로 작용할 것으로 전망된다. 김 애널리스트는 “교보생명 지분 매각의 경우 교보생명 증자와 맞물려 단기간 내 이뤄질 가능성은 크지 않다”면서도 “현재 장부가 3,307억원 이상에서만 현금화되더라도 국내 종합상사 중 가장 우량한 재무 구조를 유지할 수 있어 큰 의미 부여가 가능하다”고 말했다.

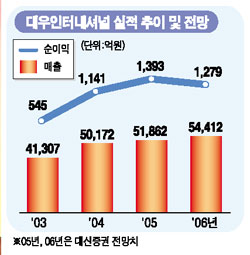

올 상반기 부진했던 실적도 점차 회복세를 보일 것으로 전망된다. 정 애널리스트는 “상반기 영업이익은 369억원으로 전년 동기보다 37% 이상 줄었지만 2ㆍ4분기 이후에는 철강ㆍ화학ㆍ플랜드 사업 호조 등으로 서서히 회복되고 있다”며 “하반기에는 상반기보다 양호한 실적 달성 가능할 것”이라고 말했다.

그는 이어 “수출 및 삼국간 거래가 꾸준히 늘어나면서 환율 변동에 따른 리스크도 줄면서 하반기 영업이익은 전년 동기 수준에 이를 것”이라며 “영업이익 및 자산매각을 통한 차입금 상환으로 재무구조 건전화 및 이자비용 감소 등이 기대된다”고 설명했다.