생명과학부문 시너지 극대화위해…주가 호재 작용할듯

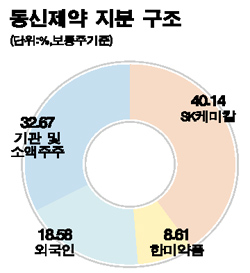

SK케미칼이 자회사인 동신제약(지분율 40%)을 올해 안으로 합병할 방침이다. 양사의 합병이 가시화될 경우 SK케미칼 주가에 긍정적으로 작용할 것으로 보인다.

4일 SK케미칼의 한 고위 관계자는 “생명과학 부문의 시너지 효과를 극대화하기 위해 동신제약을 합병할 계획”이라며 “주주총회 특별 결의, 소액주주들의 우선매수청구권 행사 기간 등의 각종 절차를 감안하면 이르면 연내 합병을 마무리할 수 있을 것”이라고 말했다.

이 관계자는 이어 “다만 동신제약의 시가총액이 1,079억원(2일 현재)에 이르기 때문에 인수 자금이 600억원 가량 필요하다”며 “주가 움직임이나 SK케미칼 현금 흐름 등을 감안해 합병 시기를 정할 방침”이라고 덧붙였다.

동신제약은 백신제 등 생물학 제제 시장에서 녹십자와 함께 수위권을 형성하고 있고, 지난해말 사전충진주사형(prefilled syringe) 인플루엔자 백신 출시, 화이자 및 와이어스 등과 판권 계약 등으로 실적 턴어라운드에 성공한 업체다. 올해 매출은 1,380억원, 경상이익은 130억원을 목표로 잡고 있다.

SK케미칼의 계획대로 양사의 합병이 이뤄지면 SK케미칼 주가에 호재로 작용할 것이란 게 전문가들의 분석이다. 황상연 미래에셋증권 애널리스트는 “합병 때는 SK케미칼이 현재 6개에 불과한 주력 품목을 다양화하고 종합병원 내과 계열로 영역을 확대할 수 있다”며 “제약 부문의 영업이익이 400억원 정도로 전체의 70%에 이를 것”이라고 말했다.

황 애널리스트는 이어 “건설을 축으로 한 투자자산에 제약을 정점으로 한 영업자산이 가세해 자산 구조의 재편이 완결되면서 전반적인 수익성이 향상될 것”이라며 목표주가로 4만2,000원을 제시했다.

더욱이 합병 이슈를 빼더라도 주가의 추가 상승이 가능하다는 게 대체적인 평가다. 황규원 동양종금증권 애널리스트는 “경기에 민감한 화학섬유 사업 중심에서 안정적인 현금 창출이 가능한 제약ㆍ바이오 사업으로 구조 개편이 진행되고 있다”며 목표주가로 6만원을 유지했다.

그는 “SK건설 지분과 수원 정자동 부지의 자산가치만 7,004억원에 이른다”며 “최근 주가 하락은 과도한 수준으로 저평가돼 있다”고 덧붙였다.