홈

경제·금융

경제·금융일반

BBB등급 회사채 발행 4년來 최대

입력2010.10.07 15:26:49

수정

2010.10.07 15:26:49

국고채 금리하락으로 회사채 매력 부각돼, 기업 자금조달 여건 좋아져

국고채 금리 하락으로 회사채의 매력이 높아지며 9월 BBB등급 회사채 발행이 지난 2006년 이후 최대치를 기록한 것으로 나타났다.

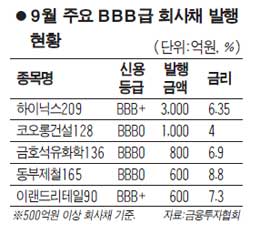

금융투자협회가 7일 발표한 ‘9월 채권 장외시장 동향’에 따르면 9월 전체 회사채(자산유동화증권 포함) 발행액은 6조356억원으로 전달보다 2조247억원(50%)이 늘었다. 특히 일반 회사채의 발행이 부쩍 늘어난 가운데 BBB등급 회사채 발행량이 무려 250% 증가한 7,800억원에 달한 것으로 집계됐다. 9월 기준금리가 예상과 달리 동결돼 국고채 금리가 떨어지면서 상대적으로 회사채의 금리가 매력을 얻어 이 같은 결과가 나온 것으로 풀이된다.

신동준 금투협 채권시장팀장은 “BBB-등급 채권과 국고채간의 금리차이가 지난 달에 비해 0.05%포인트 줄어들어 회사채 투자를 유인했다”며 “기업 입장에서는 이율이 낮은 채권시장에서 장기 자금 조달이 수월해져 경영에 유리한 환경이 제공되고 있다”고 설명했다.

9월 전체 채권시장은 ▦기준 금리 동결 ▦향후 기준금리 인상이 어려울 것이란 전망 ▦미국의 추가적인 양적완화 조치 움직임 등을 호재로 업고 전반적인 강세를 나타냈다. 9월 말 현재 국고채3년물 수익률은 8월 말에 비해 0.23%포인트 떨어진 3.32%를 기록했다.

외국인은 9월 채권 순매수액(3조6,000억원) 가운데 상당 부분(2조2,000억원)을 국채 매입에 사용한 것으로 나타났다. 금투협의 한 관계자는 “외국인이 유의미한 채권 매수주체로 등장한 2008년 이후 처음으로 국채 순매수비중이 50%를 넘어섰다”고 설명했다. 특히 외국인의 채권 매수가 만기를 3~10년 앞둔 중장기채권에도 몰려 장기투자 자금이 상당수 포함된 것으로 분석됐다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>