홈

국제

국제일반

日 연기금 "이머징마켓 투자 확대"

입력2010.09.20 16:34:42

수정

2010.09.20 16:34:42

"지출 많아 안전투자 한계 고수익 전략으로 선회"

수익 악화로 전전긍긍하고 있는 세계 최대 연기금인 일본 정부연금투자펀드(GPIF)가 이머징마켓에 대한 투자를 확대하기로 했다. 해마다 노동인구는 줄어들고 노년층은 늘어나는 가운데 향후 의무적으로 지불해야 할 금액이 쓰나미처럼 밀려와 더 이상 안전 중시 투자 경향을 고수하는데 한계가 있다는 판단에서다. GPIF는 현 투자 포트폴리오 구성 비율을 수정하고 조만간 자산 매각에 나설 예정이다.

20일 월스트리트저널(WSJ)에 따르면 미타니 다카히로 GPIF사장은 "향후 4~5년간 일본 연기금의 지출이 수입을 초과하는 상황에 놓일 것" 이라며 " 국내 시장 위주로 투자했던 것에서 벗어나 신흥국 주식시장으로 투자 방향을 옮기는 등 고수익 전략으로 나아갈 것"이라고 말했다.

현재 GPIF의 자산 운용 액은 123조엔(1조4,000억 달러)으로 세계 최대규모로 미 최대연기금인 캘퍼스(캘리포니아공무원연금) 운용액 2,000억 달러 보다 6배 많다. 그러나 GPIF는 일본 채권과 주식에 주로 투자해 자산을 효율적으로 운영하지 못해 수익을 내는 데 어려움을 겪어왔다.

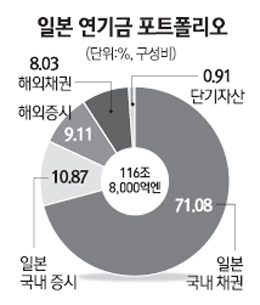

실제로 GPIF는 2009년 내내 분기 흑자를 냈던 반면 2010년 1ㆍ4분기에 4조엔 달러 규모의 투자 손실을 봤다. 보수적인 투자방침을 고수한 결과다. 현재 GPIF는 자산의 67.5%를 저수익 일본 국채나 회사채에 투자하고 있고 ▦12%를 일본 주식 ▦10.8%를 해외주식 ▦8.3%를 해외 채권에 투자하는 등 국내시장투자비율이 압도적으로 높다.

여기에 빠른 인구 고령화 추세로 GPIF의 지출 규모가 해가 갈수록 눈덩이처럼 불어나 수익률을 제고하는 데 애를 먹고 있다. 일본총무성에 따르면 현재 전체 일본 인구 중 65세 이상 인구가 21%를 차지하며 오는 2055년이 되면 일본인의 40%가 65세를 넘어설 것으로 전망된다.

이에 GPIF는 2011년 3월까지 4조엔의 자산을 매각하고 투자 방향을 다각화에 인구 고령화에 따른 지출 증가에 대비한다는 계획이다.

그 동안 전문가들은 GPIF가 고위험 ㆍ고수익 자산에 투자하거나 싱가포르의 국부펀드인 테마섹과 같은 형태를 유지해 공격적 투자를 감행해야 한다고 주장했다. 니코애셋메니지먼트의 존 베일 글로벌 투자전략가는 "GPIF가 수익 수준을 끌어올리기 위해서는 좀 더 위험을 무릅써야 한다"며 "글로벌 주식시장, 특히 저평가된 국가의 주식은 GPIF에 있어 똑똑한 투자 수단이 될 것"이라고 말했다.

이에 대해 미타니 회장은 "이머징 국가로의 투자를 고려하고 있지만 중국과 같은 한 국가에 투자를 집중하는 일은 없을 것" 이라며 "다양성 또한 원칙이기 때문에 이머징마켓에 투자한다면 여러 곳에 분산 투자 할 것"이라고 말했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>