홈

경제·금융

경제·금융일반

제조업체 3곳중 1곳 영업이익으로 이자도 못낸다

입력2006.06.19 17:28:26

수정

2006.06.19 17:28:26

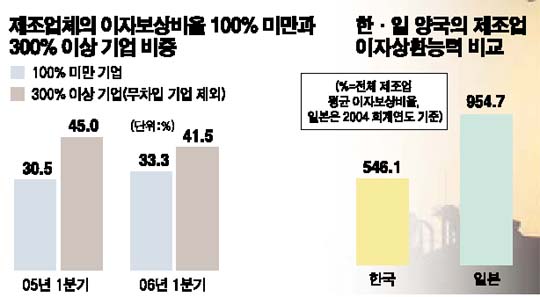

올 1분기 이자보상비율 100%미만 33%나<br>이자상환 능력도 日절반…금리인상땐 타격

유가 급등과 환율 하락 등에 따라 국내 기업들의 수익성이 급락하면서 제조업체 3곳 가운데 1곳은 돈을 벌어 이자도 내지 못하는 상황인 것으로 나타났다.

한계기업이 이처럼 늘어남에 따라 우리 제조업체들의 이자상환능력도 일본의 절반 수준에 머물러 경기가 빠르게 둔화하고 콜금리 인상 등 금융자본 조달 여건이 흔들릴 경우에 대비한 대응능력도 매우 취약한 것으로 조사됐다.

19일 한국은행에 따르면 전체 상장ㆍ등록 법인 가운데 제조업만 따질 경우 영업이익으로 이자를 낼 수 있는 능력을 나타내는 이자보상비율이 100% 미만인 곳, 즉 이익을 내서 이자도 갚지 못하는 곳의 비중이 올 1ㆍ4분기에 33.3%에 이른 것으로 파악됐다.

이 같은 비중은 전년동기의 30.5%보다 2.8%포인트 올라간 것으로 1ㆍ4분기를 기준으로 할 때 한은이 조사를 시작한 지난 2003년 이후 가장 높은 수준이다. 이자보상비율이 100% 미만인 곳은 2003년 1ㆍ4분기에 31.4%에서 2004년 1ㆍ4분기 32%로 높아진 이후 지난해 30.5%로 떨었지만 1년 만에 다시 증가세로 돌아선 것이다.

특히 이자보상비율이 100% 미만인 곳이 늘어난 비중(2.8%포인트)은 적자기업이 지난해 1ㆍ4분기에 23.3%에서 올 1ㆍ4분기에 26.1%로 올라간 비율과 같아 구조조정의 직접 대상이 될 수 있는 한계기업뿐 아니라 이들 집단으로 전락할 수 있는 이른바 ‘잠재 한계기업’의 비중도 같은 속도로 증가하고 있음을 보여주고 있다.

영업이익으로 이자도 내지 못하는 기업의 증가세와는 반대로 장사를 잘해 내부유보를 많이 할 수 있는 이자보상비율 300% 이상 기업의 비중은 지난해 1ㆍ4분기 45%에서 올 1ㆍ4분기에는 41.5%로 뚝 떨어졌다. 기업들의 채산성이 떨어지다 보니 우량 기업들의 이윤구조 또한 그만큼 취약해졌기 때문이다. 무차입 기업의 비중은 올 1ㆍ4분기에 9.7%로 전년동기의 9.4%보다 약간 올라갔다. 무차입 기업과 300% 이상인 기업의 비중을 더하면 올 1ㆍ4분기에 51.2%로 전년동기보다 2.2%포인트 줄어들었다.

한편 우리 기업들의 이자상환능력이 이처럼 떨어지면서 외국과 비교 우열 수준에서도 현저하게 떨어졌다. 일본의 경우 2004 회계연도(2004년 4월~2005년 3월)를 기준으로 할 때 제조업체들의 이자보상비율이 경기불황에도 불구하고 954.7%에 달했다. 우리 제조업체들의 평균 비율이 546.1%에 그친 점을 감안하면 우리 기업들의 금융이자 상환능력이 일본의 57% 수준에 머무르고 있음을 보여준다.

S그룹의 한 재무담당 간부는 “한은은 콜금리를 올려도 기업들의 부담은 크게 늘지 않는다고 강조하고 있지만 한계기업들이 워낙 많고 채산성도 떨어져 있기 때문에 금리인상에 따른 체감도는 생각보다 클 수 있다”고 지적했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>