|

KB금융그룹이 예한솔저축은행에만 입찰에 참여했다. 기존 예한솔ㆍ예솔 두 군데에 인수의향서(LOI)를 제출했지만 예한솔 한 곳에만 입찰 의향을 보여 사실상 예한솔저축은행을 인수하는 것 아니냐는 분석이다. 또 기업은행은 예한솔과 예솔 저축은행 인수전에 참여, 인수 가능성을 높였다.

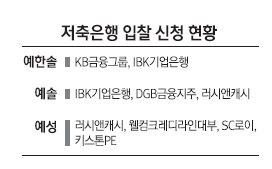

28일 금융투자업계에 따르면 KB금융그룹, IBK기업은행, DGB금융지주 등 7곳의 금융사들이 3곳의 가교저축은행 입찰에 예정대로 참여했다. 2곳의 가교저축은행에 인수의향서를 냈던 KB금융그룹, 기업은행, 러시앤캐시 중 KB금융그룹만 예한솔 한 곳에만 입찰 지원을 했다. 예한솔저축은행 입찰에는 기업은행도 참여했지만 사실상 들러리고 실질적으로 KB금융지주가 가져갈 것으로 보인다. 금융지주 중 유일하게 한 곳의 저축은행만을 인수했다는 점과 어윤대 회장이 발언이 근거다. 26일 열린 KB금융그룹 정기이사회에서 어윤대 회장은 “저축은행 인수에 대해 보고하고 이에 대한 논의가 이뤄졌다”고 했다. 지난 6월 “저축은행 추가인수 없다”는 발언보다는 강도가 약했다.

예솔저축은행의 경우 기업ㆍDGB금융지주의 맞대결이 예상된다. 기업은행은 국책은행으로서 저축은행 인수에 정당성을 갖고 있다. 최근 개인 예ㆍ적금 유치와 대출에 관심을 기울이는 모습에 비춰봤을 때 저축은행 인수도 소매금융 확대의 일환으로 볼 수 있다는 것. 기업은행 관계자는 “국책은행으로서 저축은행 인수에 정당성을 갖고 있어 인수가 가능하다”고 했다.

DGB금융지주도 저축은행 인수에 적극적인 모습이다. DGB금융지주가 저축은행을 인수하면 대구은행 중심이던 포트폴리오를 다변화할 수 있다는 점에서 긍정적이다. 아울러 경남은행을 가져올 것을 대비해 경쟁자인 BS금융지주와의 격차를 줄이는 데 도움이 될 수 있다. BS금융지주는 이미 파랑새저축은행 한 곳을 인수해 BS저축은행을 운영하고 있다.

BS금융지주의 총자산은 2012년 12월말 기준 42조8,914억원이며, DGB금융지주는 34조2,177억원이다.

DGB금융지주 관계자는 “저축은행 인수 시 은행 위주의 포트폴리오를 다각화로 꾸밀 수 있어 관심을 두고 있다”고 말했다.

러시앤캐시, SC로이-유일PE컨소시엄, 키스톤PE, 웰컴크레디라인대부 등의 참여자가 입찰한 예성저축은행의 경우 러시앤캐시가 유력하지만 키스톤PE와 SC로이-유일PE컨소시엄이 인수할 가능성도 배제할 수 없다.

금융당국이 국내 1위 대부업체인 러시앤캐시를 가져가는 것을 부담스러워 하고 있기 때문이다. 금융당국 관계자는 “러시앤캐시가 저축은행을 인수할 수는 있지만 만에 하나 잘못이 발생했을 때 여론의 역풍을 맞을 수 있다는 사실이 부담스럽다”고 했다.

키스톤PE의 인수 가능성은 박대혁 부회장이 예성저축은행에 대해 잘 알고 있다는 사실에 근거한다. 키스톤PE는 최근 리딩투자증권의 지분 20.8%를 인수했다. 리딩투자증권의 창업자 박 부회장은 과거 사모펀드운용사인 IWL파트너스의 리딩밸류 PEF를 통해 예성저축은행의 전신인 더블유저축은행의 지분 100%를 확보했었다.

SC로이-유일컨소시엄은 키스톤PE와 일종의 라이벌 관계다. 이호준 전 S&T저축은행 부행장의 유일PE투자가 과거 리딩투자증권 지분 매입에 관심을 보였지만 키스톤PE가 최정 낙찰됐었다. 저축은행 경영 경험이 있는 이 부행장이 부실채권 투자로 잘 알려진 홍콩계 증권사 SC로이와 손을 잡고 저축은행을 인수할 가능성이 있다는 지적이다.