|

|

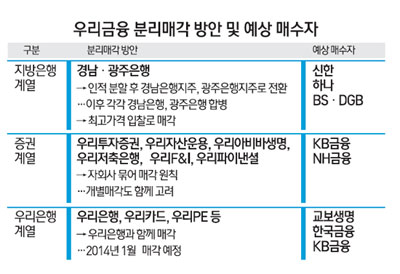

우리금융지주를 지방은행과 증권ㆍ우리은행 계열로 나눠 팔겠다는 정부의 방침이 발표되자마자 매수 희망자들은 계산기를 두드리기 시작했다. 이미 치열한 경쟁을 예고한 매물과 그렇지 않은 매물로 양극화하는 모양새다. 신제윤 금융위원장은 26일 우리금융지주 분리매각 방안을 발표하면서 "우리투자증권뿐 아니라 우리은행과 경남·광주은행 등 지방은행 모두 잠재적 수요자가 있다"며 자신감을 내비쳤다. 정부의 한 고위당국자는 "흥행에 자신이 있다"며 성공적인 매각을 자신했다. 하지만 내년 지방선거를 앞두고 지역색이 기승을 부릴 것이 뻔한 상황에서 지방은행 등의 매각이 성공할 수 있을지 회의적이라는 시각도 만만찮다.

지방은행: BSㆍDGB 적극적…당국은 "신한ㆍ하나 등 시중은행이 사줬으면"

가장 먼저 매물시장에 나오는 경남ㆍ광주은행은 이미 드러난 지방의 매수희망자 외에 서울의 대형 시중은행이 관심을 갖고 있다. 그러나 역설적으로 내년 지방선거를 앞두고 지방 간 대립을 불러올 수 있다는 정치권의 우려로 불발할 가능성도 높다.

우선 경남은행은 "지방은행은 지방에 돌려줘야 한다"는 명분으로 BS(부산은행)금융과 DGB(대구은행)금융이 경쟁을 벌이고 있다. 하지만 과거 매각작업 때도 그랬지만 타지 은행의 인수에 대한 강한 반감 때문에 성사될 가능성은 미지수다. 이에 따라 부산과 대구 지역 은행의 인수에 거부감을 가진 경남 지역 상공회의소를 중심으로 한 컨소시엄이 강력한 매수의지를 보이고 있지만 당국은 매우 회의적이다. 자칫 현지 기업의 사금고가 될 수 있고 지역 유지들의 '자리 나눠먹기' 대상으로 전락할 수 있기 때문이다.

광주은행 역시 JB(전북은행)금융지주와 중국공상은행이 관심을 갖고 있다. 하지만 전북은행에 대한 광주 지역의 반감이 적지 않고 외국계 은행이 지방은행을 인수하는 것은 사실상 희박하다는 점에서 두 가능성 역시 높지 않다.

이 때문에 신한과 하나금융지주 등 지역에 점포망이 적은 수도권 중심의 대형 금융지주가 가질 가능성도 거론되고 있다. 정부의 한 핵심당국자도 "지방은행에 서울 대형 시중은행이 관심을 갖고 있고, 특히 광주은행은 내용이 좋아 흥행이 될 것"이라고 말했다.

증권계열: KBㆍ농협 및 해당업계 군침

증권업계 1위인 우리투자증권은 이번 분리매각을 통해 업계 판도를 뒤흔들 것으로 보인다. 당장 증권업계로 손을 뻗치려는 금융지주사나 중소형 투자증권사의 관심이 지대하다.

지난해부터 우리은행의 잠재적 인수후보로 꼽혀온 KB금융지주 내부에서는 우리은행보다 우리투자증권이 더 '탐나는' 매물이라는 의견이 적지 않다.

NH농협금융지주 역시 생명보험의 경우 기존 영업망이 탄탄해 굳이 인수할 필요가 없지만 증권 쪽은 관심이 가는 매물이라는 입장을 나타내고 있다.

소형사로 분류되는 KB투자증권도 우리투자증권과 합병할 경우 단숨에 업계 1∼2위로 올라설 수 있다. 이 때문에 정부는 상대적으로 수요가 낮은 우리자산운용ㆍ우리아비바생명보험ㆍ우리금융저축은행을 우리투자증권과 함께 내놓았다.

다만 정책금융체계 개편에 따라 산은금융지주 계열 대우증권이 시장에 나올 경우 업계의 판도가 다시 한번 영향을 받을 수 있다. 공적자금관리위원회는 그 밖에 우리F&I(부실채권투자회사)와 우리파이낸셜(여신전문금융회사)도 각각 매수자가 있을 것으로 내다보고 있다.

우리은행: KB지주ㆍ'펀드 주도 제3의 전략적 컨소시엄' 가능성

지난해에 이어 올해도 KB금융이 우리은행의 잠재적 인수후보로 거론되고 있다. 경남·광주은행과 우리투자증권을 떼어내더라도 현실적으로 직원 수 1만5,000명 이상의 우리은행과 다른 계열사를 함께 인수할 만한 금융사가 많지 않기 때문이다.

하지만 KB와 우리은행 간 합병은 현실적으로 쉽지 않다. 하나은행과 외환은행처럼 3∼5년 동안 '투 뱅크 체제'를 유지할 가능성이 거론되지만 어쩔 수 없이 대규모 구조조정을 동반해야 한다.

특히 실질적인 매각작업이 지방선거 이후인 내년 하반기에나 시작될 수밖에 없는 상황에서 과연 매각작업이 제대로 힘을 발휘할 수 있을지, 엄청난 구조조정의 태풍을 몸에 안고 정부 당국자나 KB 등이 인수합병(M&A)에 나설 수 있을지 미지수다.

이 때문에 일각에서는 과거 정부가 희망했던 펀드 주도의 전략적 컨소시엄에 매각하는 방안이 오히려 가능성이 높다는 시각도 나온다. 이는 과거 병행매각을 추진하면서 거론됐던 방안인데 보고펀드나 MBK 등이 주도하고 국민연금이 펀드에 참여한 뒤 포스코ㆍKT 등 대기업들이 전략적파트너(SI)로 참여하는 형태다.

이밖에 지난해 IMM컨소시엄을 이뤄 우리금융 인수전 참여를 저울질한 교보생명과 한국금융지주 등도 잠재 후보군으로 꼽힌다.