|

카드ㆍ캐피털ㆍ저축은행ㆍ상호금융사들은 2금융권으로 불린다. 숫자대로 1금융권인 은행에 비해 보조적인 역할을 한다는 뜻이다. 신용등급 7등급 이하 저신용자나 형편이 여의치 않은 중소기업들은 2금융권을 쓴다. 거래 고객층이 달라 은행에 비해 연체율이 높고 고금리를 받는다.

그런 2금융권을 당국이 너무 급격하게 옥죄고 있다. 각종 규제는 일방적으로 만들어지고 은행 수준의 건전성을 요구하고 있다. 가계부채 문제와 부동산 시장 침체에 따라 2금융권이 뇌관으로 지목 받기 때문이지만 지금의 방향은 퇴로 없는 밀어붙이기라는 지적이 많다. 금융권의 한 고위 인사는 "시대가 바뀌었는데도 젊은 관료들이 업계를 아랫사람 다루듯 한다"고 평하기도 했다.

그러다 보니 2금융권은 앞날이 깜깜하다. 당국이 눈앞의 '나무(건전성 강화)'에만 매몰돼 있다 보니 '숲(산업)'은 방치돼 있다. 당국의 건전성 강화에 2금융권이 서서히 무너지면서 1금융권과 2금융권 사이, 2금융권 내부끼리도 균형이 깨지고 있는 것이다.

◇은행 수준의 건전성 요구하는 당국=최근 당국의 정책을 보면 2금융권은 업권의 특성이 제대로 반영되지 않고 있다. 2금융권은 은행에 비해 체력이 약하기 때문에 순차적으로 규제를 강화해야 하고 어느 정도의 배려가 필요하다. 특히 건전성 강화에는 새로운 먹거리와 힘을 키울 수 있는 장치가 있어야 한다. 몸이 약한 환자는 바로 수술을 하지 않는 것과 같은 맥락이다.

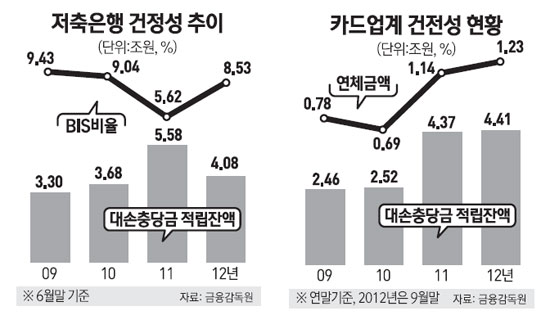

현 상황은 그렇지 않다. 오히려 2금융권에 은행 수준의 건전성을 요구한다. 과거 2002년 카드사태와 2011년 이후 계속된 저축은행 영업정지 사태의 트라우마(충격)가 당국과 시장 관계자 일부에 자리잡고 있는 탓이다.

카드만 해도 겹겹이 규제의 울타리에 쌓여 있다. "가격을 법으로 정한다"는 지적에도 카드가맹점 수수료는 조정됐고 일부 카드사는 당국의 직간접적인 요구에 주요 수익원인 카드론과 현금서비스 마케팅을 중단한 상태다. 카드사의 레버리지 규제나 '카파라치' 제도도 큰 짐이다. 카드업계 내에서는 "카드업에 전망이 있느냐"는 자조 섞인 반응도 나온다.

시장에서 '제2의 저축은행'으로 꼽히는 상호금융권도 불만이 많다. 신용협동조합과 농업협동조합 같은 상호금융권은 2015년까지 은행 수준으로 건전성 분류를 강화해야 한다. 자산건전성 분류와 이에 따른 대손충당금 적립기준이 은행 수준으로 높아지는 것이다.

저축은행도 마찬가지다. 2014년 7월부터는 모든 저축은행이 국제결제은행(BIS) 기준 자기자본비율을 지금의 5%에서 6% 이상으로 올려야 적기시정조치를 안 받는다. 2016년에는 7%로 더 높아진다. 자산건전성 분류기준도 단계적으로 강화된다.

업계 관계자들은 지금까지 2금융권의 관리가 제대로 이뤄지지 않은 측면이 있고 추가적인 연쇄부실을 막기 위해서는 건전성을 강화해야 한다는 데 동의한다. 그러나 조이기만 하는 일방적인 정책 아래에서는 모두 다 말라 죽을 수밖에 없다고 입을 모은다. 갈수록 강화되는 규제에 상호금융권ㆍ저축은행ㆍ카드사는 수익이 크게 나빠지고 있다. 신협만 해도 지난해 결산 결과 전년 대비 수익이 40%나 줄 것으로 예상된다.

◇족집게 정책 필요…새로운 성장동력도 고민해야=전문가들은 당국이 안전위주로 나가는 것보다는 보다 정밀한 '족집게 정책'이 필요하다고 지적한다.

카드를 보면 마구잡이로 건전성 강화조치와 양적 팽창을 막기보다는 심사과정이 제대로 되고 있는지를 감독하는 게 더 중요하다는 얘기다. 회사별로 차이가 있고 후발 업체들은 몸집을 더 키울 필요가 있는 곳도 많다.

상호금융권도 몸집을 일방적으로 계속 줄이라고 하기보다는 들어오는 자금을 어떻게 하면 서민금융과 잘 연계시킬 수 있을지를 고민해야 한다는 말도 있다. 과도한 수신증가세는 막아야 하지만 당국이 상호금융권의 서민금융기관으로서의 역할 제고나 이를 위한 규제완화에는 관심이 없는 것은 문제라는 얘기다.

저축은행도 그렇다. 사실상 저축은행업은 금융권에서 존재가치를 잃었다. 이 때문에 업계에서는 캐피털 업무를 저축은행에 허용해주거나 새로운 성장동력이 필요하다고 주장한다.

이 때문에 금융산업을 담당하는 금융위원회가 1금융권과 2금융권의 역할과 앞으로의 방향을 처음부터 다시 따져봐야 한다는 조언이 나온다. 금융사들의 밸런스가 급격하게 무너지고 있고 저금리ㆍ저성장에 따른 새로운 금융환경이 만들어지고 있기 때문이다.

금융계의 고위관계자는 "지방은행이 금융지주사를 만들고 해외로 진출하는 시점에서 충청이나 강원 같은 지역에 지방은행이 필요한지, 은행 산업은 어떻게 가져갈지 등을 금융위에서 고민해야 한다"며 "존재가치를 잃고 있는 2금융 업계를 어떻게 자리매김할지도 따져볼 때가 됐다"고 지적했다.