|

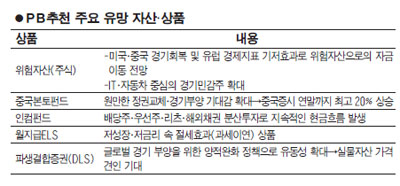

고단했던 2012년이 가고 2013년이 시작되면서 투자자들의 관심이 새해 재테크 전략을 어떻게 짜야 하는가에 쏠리고 있다. 이에 대해 자산관리 전문가인 프라이빗뱅커(PB)들은 새해 안전자산보다는 위험자산, 경기방어주보다는 전기전자(IT), 자동차 등 경기민감주들에 주목할 것을 조언하고 있다. 또 저금리 기조 속에 안정적으로 수익을 창출하는 인컴펀드와 절세 효과가 있는 월지급 주가연계증권(ELS)에 대한 추천도 이어졌다.

1일 서울경제신문이 주요 증권사 PB들을 대상으로 새해 투자 전략에 대한 설문을 실시한 결과 새해 미국와 중국의 경기 회복이 예상되는 만큼 위험자산인 주식에 관심을 가질 필요가 있다는 의견이 지배적이었다.

안홍덕 한국투자증권 PB전략부 차장은 "연초는 미국 재정절벽 이슈 해소와 유럽의 경제지표의 기저효과로 자금이 위험자산으로 이동할 것으로 보이지만 여전히 더딘 실물경제와 고용시장의 시그널은 위험자산 둔화 요인이 될 수도 있다"며 "그러나 이미 안전자산인 주요 채권은 고평가 영역에 있어 오히려 주식 보유가 바람직해 보인다"고 조언했다. 안 차장은 내년 코스피 밴드를 1,700~2,400포인트로 보고 하단 근처에서는 위험자산 비중 확대, 상단에서는 비중 축소 전략으로 자산관리를 할 것을 조언했다.

유망 업종으로는 전기전자(IT)를 꼽는 PB들이 가장 많았다. 새해 정보기술(IT)업종의 영업이익은 올해보다 24% 정도 증가할 것으로 전망되는 가운데 특히 대형주에 대한 실적개선 기대감이 커지고 있다. 박정준 미래에셋 WM센터원 수석웰스매니저는 "주요 IT기업들의 글로벌 경쟁력이 지속되고 있고 재고 순환 개선 및 안정적 이익 모멘텀을 고려할 때 내년에도 IT 업종이 양호한 흐름을 이어갈 것으로 보인다"고 분석했다. 남경욱 삼성증권 SNI강남파이낸스센터 팀장 역시 "새해에는 경기방어주보다 경기민감주가 유리할 것"으로 전망하고 "한국 IT 기업들의 지속적인 선전이 기대되는 가운데 경쟁구도가 기존 선두기업들만의 소수 게임에서, 가격 경쟁력을 갖춘 후발주자들의 참여가 가능한 시장으로 확대될 것"으로 내다봤다.

자동차에 대한 긍정적인 전망도 이어졌다. 영업이익률 하락, 신차 효과 축소, 전반적 판매량 증가율 둔화, 원ㆍ엔 환율 하락 우려 등이 여전하지만 앞으로 실적 하향이 일단락되고 수급 개선, 신시장 개척, 유로존 경기 안정에 따른 수요 회복 가능성도 커 안정적인 주가 상승이 가능할 것이라는 분석이다.

주요 추천 상품의 키워드는 '중국'이었다. 조원희 KDB대우증권 PBClass서울파이낸스 센터장은 중국본토펀드를 추천하며 "양호한 정권 교체와 경기 부양 기대감에 힘입어 2013년 말까지 중국 증시가 15~20% 상승할 것"이라며 "KINDEX 중국본토CSI300과 같은 중국본토 A주식에 투자하는 상장지수펀드(ETF) 등 관련 펀드 성과가 유망할 것"으로 전망했다. 박 매니저와 안 차장 역시 중국 시장의 유망을 점쳤다. 박 매니저는 "중국 경기지표가 지난해 8월 이후 반등을 시도 중이며 시진핑 신정부의 집권에 따른 정부 투자와 지출 확대 등으로 중국증시가 상승할 가능성이 높다"고 분석했다. 특히 중국 본토 주식시장은 역사적으로 저평가 국면에 위치하고 있어 관심이 필요하다는 지적이다. 이와 함께 미국의 부동산 가격 상승과 소비 경기 회복에 따른 수혜가 예상되는 미국투자 펀드도 유망할 것으로 내다봤다.

이 밖에도 '지속적인 현금 창출(cash flow)'이 가능한 글로벌인컴펀드, '절세'를 강조한 월지급식ELS에 대한 추천도 이어졌다. 인컴펀드는 채권ㆍ리츠ㆍ고배당주ㆍ우선주 등에 투자해 지속적으로 이자와 배당이 지급을 받을 수 있고 월지급식 ELS는 종합소득세 과세 이연 효과로 절세효과를 거둘 수 있다.