|

|

"100만원에 월 5,800원. 3,900만원까지 이용 가능합니다. 오늘 오후6시까지 500명 선착순입니다."(A캐피털)

"당행 대환에서 추가한도 이용가능. 부채ㆍ연봉 3배 이내에서 가능합니다."(B은행)

"연 5.5%에서 시작. 연봉 대비 300%, 카드론ㆍ2금융ㆍ소비자금융 대환 가능."(C은행)

40대의 회사원 K씨에 대한 대출유혹은 오늘도 예외가 없다. 쉬는 날이 없다. 문자로, 음성전화로…. 처음에는 대출문자나 전화 등은 무시했다.

하지만 15년 직장생활에 지겨워진 일상을 '돈'으로 탈출해보고 싶은 욕구가 이따금 깃든다. 그리고 눈길은 대출로 향한다. "대출 받은 돈으로 주식투자해 인생 바꿔 볼까"하는 생각도 종종 든다. 그는 "비교적 안정된 기업을 다니고 가정도 단란하게 꾸린 나도 대출유혹에 솔깃한데 많은 사람이 통화 버튼을 누르지 않을까 싶다"고 말했다.

대출유혹의 시대다. 은행은 물론 카드ㆍ저축은행ㆍ캐피털 등 금융회사의 무차별적인 대출유혹은 멈추지 않는다. 휴대폰의 스팸으로 등록하거나 짜증을 내고 전화하지 말라고 큰 소리를 쳐도 잠시 그뿐이다. 시중은행의 한 관계자는 "대출안내 전화가 올 경우 과거에는 '은행에 다닙니다' 하면 바로 끊었는데 요즘은 '은행원도 대출 많이 받아요'라며 집요하게 매달리더라"라면서 혀를 내둘렀다. 대출모집인의 공세가 그만큼 끈질기고 치밀하다는 얘기다.

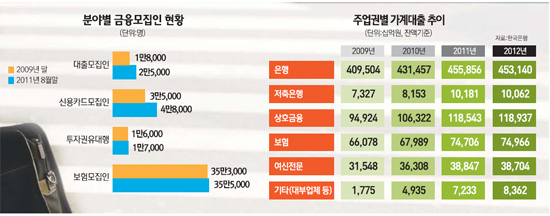

끈질긴 공세 때문인지 이들이 일으키는 대출의 성과도 상당하다. 지난해 8월 말 현재 대출모집인을 통한 대출은 52조원을 넘어섰다. 지난 2010년 말 40조원이던 것이 8개월 새 12조원이나 더 늘었다. 금융감독 당국의 한 관계자는 "지난해 말 대출모집인을 통한 은행의 가계대출은 40조원에 달했다"면서 "은행 역시 모집인에 상당 부분 의존하고 있다는 얘기"라고 말했다.

은행은 5,000여명(2011년 8월 말 기준)의 대출모집인을 운영하고 있다. 이들이 40조원의 대출을 일으켰다는 것은 실적이 그만큼 좋다는 얘기다. 400여명의 대출모집인을 두고 있는 시중은행의 한 고위 관계자는 "지난해 가계여신의 25%를 대출모집인이 만들어냈다. 이들에게 실적 형태로 지급하는 비용이 연평균 5,000만원을 밑도는데 은행 정규직에 비하면 훨씬 적은 지출인 셈"이라고 말했다. 대출모집인 제도가 부작용을 낳기도 하지만 비용 대비 효과 측면에서 절대 포기할 수 없는 영업 카드라는 것이다.

◇다중채무자 확산 통로 부작용=글로벌 위기 때도 가계부채는 줄어들지 않았다. 도리어 빠른 속도로 늘었고 올 1ㆍ4분기 말 가계신용은 911조원에 달한다. 자영업자까지 포함할 경우 1,000조원을 넘는다. 2011년 3ㆍ4분기 기준 가처분소득 대비 가계부채 비율을 따져보면 우리나라는 154.9%로 스페인의 140.5%보다도 높았다.

양도 문제이지만 더 심각한 것은 질이다. 다중채무자가 빠르게 늘고 있다. 개인신용평가기관인 코리아크레딧뷰로(KCB)에 따르면 2010년 3월 말 120만명이던 다중채무자가 올해 4월 말에는 182만명으로 62만명(51%)이나 급증했다. 지난 4월 말 현재 다중채무자 연체율도 4.15%로 2010년 말(2.41%)에 비해 1.7배나 뛰었다.

이 같은 다중채무자 증가의 요인 중 하나로 바로 대출모집인이 꼽힌다. 금융당국의 한 관계자는 "상환능력이 떨어지는 계층에 대해서도 대출을 권장하면서 다중채무자의 급증으로 이어졌다"고 말했다. 또 다른 금융당국 관계자도 "신용 7등급 이하 660만명 가운데 2곳 이상의 금융기관에서 돈을 빌린 다중채무자는 150만명에 이르고 130만명은 은행과 비은행권에서 각각 돈을 빌린 저신용 다중채무자"라면서 "대출모집인의 역할을 무시할 수 없는 실정"이라고 설명했다.

◇일자리ㆍ상품소개 등 긍정성은 있지만…대출금리 상승=금융계나 금융당국은 대출모집인 제도가 긍정적인 측면이 있다는 점도 인정한다. 과열이나 불법 대출의 행태만 보이지 않는다면 일자리 창출에서부터 다양한 금융상품을 직접 고객에게 찾아가 소개하고 판매할 수 있다는 점에서 나쁘지 않다고 보고 있다. 금융당국 역시 이런 긍정성은 인식, 2010년 4월에는 '대출모집인제도 모범규준'을 마련하기도 했다. 대출모집인제도를 수면 위로 끌어올려 부작용을 최소화하자는 취지에서다. 하지만 막상 현장에서 긍정요인은 거의 없다. 이들을 통해 대출이 일어나는 사람은 거의 저신용자이고 그 대출은 부실화의 통로가 되고는 한다.

금리상승의 원인도 된다. 대출알선에 따른 수수료 탓이다. 금융계 전체의 대출모집인에 대한 수수료는 평균 1.2%대이지만 캐피털사나 저축은행은 6~8%에 이른다. 지난해 3월 말 기준으로 은행은 1~3월간 382억원의 수수료를 지급했고 저축은행도 815억원에 이르는 수수료를 대출모집인에게 줬다. 특히 카드와 할부금융사는 1,500억원대의 수수료를 지급, 대출금리를 높이는 부작용으로 이어졌다. 금융당국 관계자는 "지주계열 저축은행의 경우 은행연계 대출모집을 할 경우 수수료인 7~8%가 낮아질 수 있다고 보는 것도 모집인이 가져가는 수수료가 높기 때문"이라고 말했다.