홈

경제·금융

경제·금융일반

은행 자금조달 수단 다양화

입력2008.04.06 20:27:43

수정

2008.04.06 20:27:43

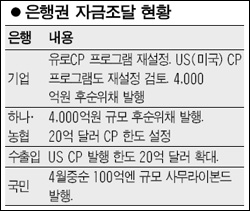

기업, 10여년 만에 '유로 CP 프로그램' 재설정<br>국민, 사무라이본드·하나-후순위채 발행 잇따라

은행들의 자금조달 수단이 은행채ㆍ양도성예금증서(CD)뿐 아니라 해외 기업어음(CP)ㆍ후순위채권 등으로 크게 다양화되고 있다.

6일 금융계에 따르면 기업은행은 최근 10여년 만에 처음으로 ‘유로CP 프로그램’을 재설정했다.

기업은행의 한 관계자는 “지난 10여년간 설정만 해놓고 쓰지 않던 CP프로그램 한도를 재설정해 쓰기로 했다”며 “유로CP를 단기 조달창구로 활용할 계획”이라고 설명했다. CP의 만기는 최대 1년으로 중도 해약할 경우 양도성예금증서(CD)에 비해 높은 해지수수료를 부담해야 한다. 하지만 외화채권 가산금리보다 1.0%포인트가량 낮기 때문에 비교적 저렴한 자금조달수단으로 평가된다.

기업은행은 조만간 US(미국) CP프로그램도 한도를 조정해 활용할 계획이다. 수출입은행도 지난해 말 US CP 발행 한도를 20억달러로 늘렸고 이미 27억달러의 CP 잔액을 갖고 있는 산업은행도 앞으로도 꾸준히 CP를 발행할 예정이다. 우리·신한·국민·하나은행과 농협 등도 대부분 20억달러의 CP 한도를 설정했으며 필요할 경우 발행할 계획이다.

한편 국민은행은 이달 중순 100억엔 규모의 사무라이본드(엔화표시 채권)를 발행한다. 시중은행의 한 관계자는 “올 들어 은행들이 사모채권 발행이나 은행 간 대출 등을 통해 자금을 조달해왔다”며 “상반기 중 각 은행별로 말레이시아 링깃화 표시 채권이나 사무라이본드 발행 등을 통해 3억~5억달러를 추가로 확보하는 방안을 준비 중”이라고 말했다.

바젤2 시행에 맞춰 국제결제은행(BIS) 기준 자기자본비율을 높이기 위한 은행들의 후순위채권 발행도 이어지고 있다. 지난달 말에는 기업은행과 하나은행이 각각 4,000억원, 3,000억원 규모의 후순위채를 발행했다. 농협도 4,000억원 규모의 후순위채 발행을 계획 중이다. 아울러 은행채나 CD 등 시장성 자금조달도 늘고 있다.

금융계의 한 관계자는 “신용경색 위험이 낮아지면서 금융채의 신용스프레드가 줄어들어 보다 낮은 비용으로 자금을 조달할 수 있는 환경이 조성되고 있다”며 “변동성이 큰 국제금융시장에 대비하고 자본건전성도 높이기 위해 조달창구를 다양화하고 있다”고 말했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>