|

올해 인수합병(M&A) 시장의 최대어로 꼽히는 금호산업의 인수전이 오는 30일 매각공고를 시작으로 본격적인 막이 오른다.

27일 금융투자 업계에 따르면 산업은행 등 채권단은 최근 매각공고 일시를 30일로 확정하고 올 상반기 중 매각작업을 완료하겠다는 방침을 세웠다. 재계에서는 박삼구(사진) 금호아시아나그룹 회장이 그룹 재건이라는 숙원을 이루기 위해 복잡 다양한 변수로 구성된 '고차 방정식'을 풀어내야 한다는 분석이 나온다.

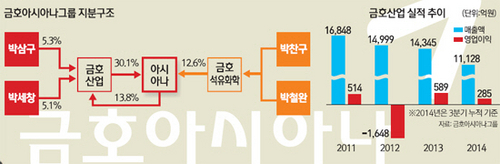

일단 시장의 반응은 뜨겁다. 금호산업은 아시아나항공의 지분 30.1%를 보유하고 있고 다시 아시아나항공은 금호터미널·금호사옥 등을 계열사로 거느리고 있어 금호산업만 인수하면 금호아시아나그룹 전체를 지배할 수 있어서다. 채권단은 현재 금호산업 지분 57.48%를 갖고 있으며 경영권 프리미엄을 포함한 인수가는 최소 6,000억~1조원에 이를 것으로 예상된다.

채권단의 한 관계자는 "삼성을 비롯한 주요 대기업들은 모두 금호산업 인수를 내부적으로 진지하게 검토하고 있다"며 "이들이 실제 인수전에 뛰어들지 여부는 예단할 수 없으나 미래 성장동력으로 금호산업이 매력적인 매물인 것은 틀림없는 사실"이라고 설명했다. 여기에 재무적 투자자(FI)로 나설 수 있는 사모펀드(PEF)들까지 감안하면 인수 후보군(群)의 규모는 적지 않다는 게 채권단의 설명이다.

다만 업계 일각에서는 인수 후보군이 금호산업 매입에 적극적으로 나서기 어려울 것이라는 분석도 제기된다. 전국경제인연합회 부회장까지 지낸 박 회장의 재계 내 영향력을 무시하기 어렵다는 것이다. 박 회장이 금호산업 인수와 관련해 이치에 따른다는 의미의 '순리(順理)'를 강조하는 것도 이 같은 맥락으로 해석된다. 채권단 역시 이 같은 미묘한 분위기를 반영해 매각공고 이후 인수의향서 제출까지 약 1개월의 시간적 여유를 두기로 했다. 통상 공고 후 2주 안에 의향서 접수를 마무리하는 것과 비교하면 2배 이상의 시간을 주는 셈이다. 채권단의 또 다른 관계자는 "이번 입찰 건은 가격 변수 외에도 복잡한 요인이 많아 내부적으로 최종 보고서를 만들기까지 시간이 더 필요하다는 의견이 많아 이를 반영한 것"이라고 설명했다.

이밖에 사실상 채권단을 이끄는 산업은행의 '의지'가 변수가 될 수 있다는 지적도 있다. 박 회장이 그룹 구조조정 과정에서 3,300억원의 사재를 털어 넣으며 산은의 지시를 모범적으로 이행했는데 입찰 결과 주인이 바뀌게 되면 앞으로 다른 기업들의 구조조정을 이끌어야 할 산은의 영(令)이 서지 않게 된다는 것이다.

이런 분석들을 종합해 보면 현시점에서 박 회장이 인수전에 가장 유리한 고지를 점했다는 데는 이견을 찾기 어렵다. 더구나 박 회장은 채권단 보유 지분 중 '50%+1'주에 대한 우선매수청구권도 갖고 있어 향후 입찰 과정에서 깜짝 놀랄 만한 가격을 제시하는 후보자가 나타나지 않는 이상 결국 금호산업을 다시 품에 안을 것이라는 예상이 지배적이다. 금호산업은 이와 관련해 "구체적인 자금 조달 계획을 밝힐 수는 없으나 지분 인수를 차질 없이 준비하고 있다"고 밝혔다.