|

올 들어 글로벌 투자자금의 신흥시장 유입이 크게 늘어나고 있다. 주요국 중앙은행들의 잇따른 금리 인하로 글로벌 국채시장 수익률이 제로(0) 혹은 마이너스로 떨어지는 'ZYNY(zero-yield to negative-yield)' 현상이 지속되면서 고수익을 추구하는 투자자들이 신흥시장으로 눈길을 돌리고 있는 것으로 보인다.

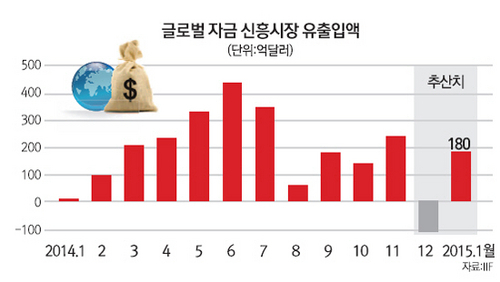

월스트리트저널(WSJ)은 국제금융협회(IIF)의 집계 결과 지난 1월 신흥국 주식 및 채권시장에 180억달러가 유입된 것으로 추산된다고 2일(현지시간) 보도했다. 지난해 12월 110억달러가 순유출됐던 것과 대비되는 양상이다. 이에 따라 MSCI신흥시장지수는 지난 한달간 0.6% 오르며 지난해 7월 이후 처음으로 스탠더드앤드푸어스(S&P)500지수 상승률을 웃돌았다. 채권시장 흐름을 보여주는 JP모건 신흥시장 달러채권지수도 같은 기간 0.3% 상승했다.

신흥시장은 미국 연방준비제도(Fed·연준)가 기준금리를 인상하면 급격한 자금유출을 겪을 것이라는 우려가 제기돼왔지만 최근의 자금흐름은 이러한 전망과 반대로 움직이고 있는 셈이다.

신흥시장 유입자금은 경제전망이 긍정적인 국가들에 집중되고 있다. WSJ는 투자자들의 주요 투자 대상으로 새 정부의 경제개혁이 기대되는 인도와 인도네시아, 미국의 경기회복에 따른 수출증가 등 반사이익이 예상되는 대만과 멕시코 등이 꼽힌다고 전했다.

투자자들이 신흥시장에 다시 눈을 돌리는 것은 일본·유로존(유로화 사용 19개국) 양적완화 등의 영향으로 선진국 시장의 채권 등 자산투자 수익률 낮아지는 현상과 연관돼 있다는 분석이다. 미 경제전문 방송 CNBC는 글로벌 국채시장 수익률이 제로 혹은 마이너스로 떨어지는 ZYNY 현상이 지속되면서 투자자들의 고수익 추구 경향이 되살아나고 있다고 JP모건의 보고서를 인용해 보도했다. JP모건에 따르면 3조6,000억달러 규모의 선진국 국채시장에 편입된 국채 수익률이 2주 전부터 마이너스 금리에 접어들었다. 이는 글로벌채권지수에 포함된 국채의 16% 수준이다.

ZYNY는 각국 양적완화가 원인이지만 기저에는 경제 성장 및 인플레이션 부진과 디플레이션 우려가 깔려 있는 것으로 분석됐다. JP모건은 보고서에서 만기·유동성·변동성 등 각종 변수와 상관없이 상대적으로 고수익을 좇는 움직임이 확산되고 있다고 설명했다.

유럽중앙은행(ECB)의 1조1,400억유로 규모의 양적완화(QE)가 연준의 금리인상에 따른 자금유출 우려를 완화할 것이라는 기대감도 신흥시장 투자에 긍정적 요소로 꼽힌다. 찰스 콜린스 IIF 이코노미스트는 "ECB의 양적완화 등 부양책이 투자자들의 위험자산 선호를 자극해 신흥시장의 반사이익이 기대된다"고 전망했다. JP모건은 여기에다 독일·프랑스 등 유로존 국가들의 국채수익률이 일제히 ZYNY에 놓여 있어 양적완화를 하지 않는 국가의 고수익 국채 수요가 더 늘 것으로 내다봤다.

6개월 만에 반토막 난 국제유가도 신흥시장 투자자들에게는 호재라고 WSJ는 전했다. 로널드 프라슈어 아카디언자산관리 회장은 "신흥국 중 원유 수출국은 러시아·베네수엘라 등 일부"라며 "중국·인도 등 주요 신흥국들은 저유가의 수혜자들"이라고 주장했다.

하지만 미 연준의 연내 기준금리 인상 가능성이 여전히 유효하고 러시아·브라질·중국 등 덩치 큰 신흥국들의 경제성장 둔화 우려가 가시지 않아 신흥시장에 대한 투자자들의 경계감이 여전하다는 지적도 나온다. UBS자산관리는 고객들에게 올해 신흥시장 투자비중을 적게 가져갈 것을 권고하고 있다. 호르헤 마리스칼 UBS자산관리 신흥시장 최고투자책임자(CIO)는 "올 하반기 연준이 금리를 올리면 신흥시장이 다소 타격을 받을 것"이라고 말했다.