'서브프라임 불똥'에 모노라인 보증채권 가치도 하락<br>신용 낮은 기업·지방정부·학자금 대출기관<br>금리부담 늘고 추가 채권발행 못해 '이중고'

美 지방채 시장 신용경색 악화

'서브프라임 불똥'에 모노라인 보증채권 가치도 하락신용 낮은 기업·지방정부·학자금 대출기관금리부담 늘고 추가 채권발행 못해 '이중고'

김승연기자 bloom@sed.co.kr

서브프라임 모기지 부실의 후폭풍으로 미국 지방채권 시장이 극심한 신용경색에 빠지고 있다.

일부 학자금 대출회사는 투자자를 구하지 못해 채권발행에 실패하고, 이미 발행한 채권의 변동금리가 최근 한달 사이에 두 배 가까이 상승했다. 이에 따라 신용등급이 낮은 기업, 지방정부, 학자금 대출기관 등은 자본조달 코스트가 급등하는데다 이자율이 상승하는 이중고에 시달리고 있다.

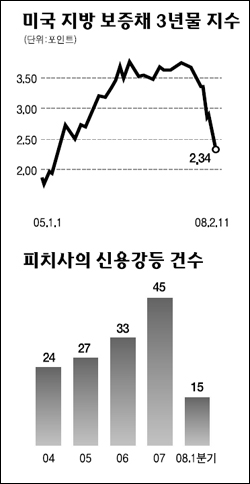

미국 지방채 시장의 이 같은 혼란은 MBIAㆍ암박 등 미 채권보증업체(모노라인)들이 신용등급을 강등당한 데 이어 이들이 보증한 채권들의 가치가 연달아 하락하고 있기 때문이다. 이에 따라 발행자측인 지방정부와 대학, 기업들이 금리부담을 떠안거나 추가 채권발행에 어려움을 겪고 있다.

12일 블룸버그통신에 따르면 샌디에이고 소재 학자금 대출기관인 컬리지 론 코프는 최근 경매 채권을 발행하려 했지만, 투자자들을 모으지 못했다. 지방 자치단체와 대학들이 채권 발행시에 더 어려움을 겪고 있는 이유는 지방채 발행과정이 네덜란드 경매방식(ARS)으로 이뤄지고 있는데 따른 것이다.

ARS는 입찰이 진행되는 28~35일 사이 금리가 주기적으로 바뀐다. 지방채 입찰이 실패로 돌아가면 발행자는 벌칙금리로 더 높은 금리를 지급해야 한다. 때문에 발행 실패가 되풀이될 경우 3,600억달러에 달하는 지방채 시장이 위축되고 나아가 미국 경제를 위협하는 원인이 될 수 있다는 분석이다.

미니애폴리스 소재 파크 니콜렛 병원은 올해 채권이자만 영업이익의 4분의1에 해당하는 500만~600만달러를 내야 할 처지다. 3억7,500만달러의 발행채권에 대한 변동금리가 지난 6주동안 두 배나 뛰었기 때문이다. 이중 암박이 보증한 9억8,000만달러 상당의 채권 이자는 지난 1월 한달동안 3.06%에서 6%로 증가했다. 파크 니콜렛 병원의 데이비드 쿡 최고재무책임자(CFO)는 "암박의 AAA 등급을 신뢰해 보증을 받았지만 결국 우리 스스로 지출을 전면 삭감해야 하는 상황"이라고 밝혔다.

채권투자자들은 모노라인과 관련된 보증채권을 사들이기를 기피하고 있어 채권시장의 혼란을 한층 가열시키고 있다. 무디스와 피치 등 대표 신용기관들이 다른 모노라인인 서큐리티캐피털과 FGIC의 등급마저 깎아내렸기 때문이다.

미국 채권시장은 미 연방준비제도이사회(FRB)가 지난달만 두 차례 모두 1.25%포인트 금리를 인하했음에도 채권금리가 7%대로 치솟으며 혼란을 거듭하고 있다. 무디스가 지방채의 부실(디폴트) 가능성은 0.1%에 그친다고 밝혔지만, 투자자들은 지방채에 관심조차 두지 않는 분위기다.

모노라인은 시 단체와 회사ㆍ기관들의 보증채권으로 신용파생상품인 크레디트디폴트스와프(CDS)에 투자해 수익을 불려왔다. 하지만 CDS는 다시 투자은행들에 의해 모기지연계채권에 투자되면서 모기지부실의 직격탄을 맞은 것이다. 모기지채권 연체로 이들 금융회사가 지금까지 입은 손실액은 1,460억달러에 달할 것으로 추정된다.

서스크해나그룹의 제이 웬저 어드바이저는 이에 대해 "지난 한 달은 힘든 시기였다"며 "유동성 위기 직면한 시장이 생존을 위한 항해에 나섰다"고 진단했다.