■ 퇴직금 재테크 시대<br>근로자가 직접 가입…DC형과 비슷

경력관리 위해 이직 잦을땐 '개인퇴직계좌' 활용

■ 퇴직금 재테크 시대근로자가 직접 가입…DC형과 비슷

지난해 근로자 평균 근속기간이 5.9년에 불과할 정도로 노동시장에서 이직이 일반적인 현상이 되고 있다. 직종 특성이나 경력관리를 위해 여러 차례 직장을 옮기는 근로자라면 퇴직연금제와 함께 시작되는 개인퇴직계좌(IRAㆍIndividual retirement account)를 활용해볼 만하다.

IRA는 근로자가 퇴직 또는 직장을 옮길 때 받은 퇴직금이나 퇴직연금 일시금을 세제혜택을 받으면서 자신 명의의 계좌에 적립한 뒤 연금이나 마지막 직장에서 퇴직시 기존 적립금을 합쳐 일시금으로 받을 수 있게 해주는 제도다. 노사 합의로 가입하는 확정기여(DC)형 상품과 달리 근로자 개인이 가입한다는 점만 다를 뿐 적립금 운용 및 급여 등은 DC형과 유사하다.

개인이 노후를 대비해 자유롭게 가입할 수 있다는 점에서는 개인연금과 유사한 측면이 있다. 그러나 IRA는 퇴직금 또는 퇴직연금 일시금 수령자만이 가입할 수 있으며 적립금의 운용 및 급여지급 방법에 제한이 있고 세제혜택이 다르다는 데서 차이가 있다.

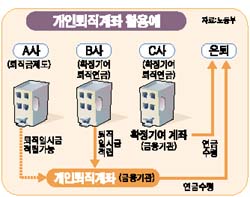

예를 들어 근로자가 A사에서 직장생활을 시작해 퇴직금을 받은 뒤 DC형 퇴직연금제도를 운영하는 B사에 입사할 경우 A사에서 받은 퇴직금을 금융기관의 IRA에 적립할 수 있다. 또 B사에서도 퇴직해 C사로 옮기게 되면 B사의 퇴직연금에서 일시금으로 받은 돈을 기존의 IRA에 합산해 운용할 수 있다.

이 근로자가 C사를 마지막으로 퇴직해 퇴직연금 수급자격(만 55세 이상 10년 이상 근속)을 갖추게 되면 IRA의 운용금과 C사의 퇴직연금을 합산해 퇴직급여를 받으면 된다.

한편 정부는 10인 미만 사업장의 경우 노무관리능력이 취약하다는 점을 감안해 1년에 1회 이상 정기적으로 퇴직금을 중간 정산해 IRA에 가입시키는 특례조치를 취할 방침이다.

근로자 입장에서는 기업이 도산해도 퇴직금을 떼일 염려가 없으며 사업주 입장에서도 퇴직연금 규약체결 같은 절차 없이 퇴직연금제도와 유사한 제도를 운영할 수 있는 장점이 있기 때문이다.

/특별취재반 오현환 차장(사회부·팀장), 박태준기자(금융부), 김호정기자(사회부), 이철균기자(증권부), 서정명 뉴욕특파원

gadgety@sed.co.kr

입력시간 : 2005/11/01 17:05