|

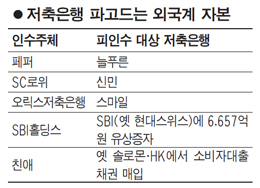

저축은행업계를 향한 외국계 자본의 흐름이 심상치 않다. 금융당국이 국내 대부업체의 저축은행 인수에 까다로운 조건을 걸어놓은 사이 외국계 자본이 빠르게 저축은행을 잠식하고 나선 것이다. 기존까지는 SBIㆍ친애ㆍ오릭스저축은행 등에서 보듯 일본계 자금이 저축은행업을 빠르게 장악해나갔다면 이제는 호주ㆍ홍콩계 자금 등까지 먹잇감을 노리고 있다.

21일 금융계에 따르면 호주의 모기지 전문회사인 '페퍼(Pepper)'와 홍콩계 투자회사 'SC로위' 등이 저축은행을 인수했거나 인수가 임박한 것으로 확인됐다.

페퍼는 지난 16일 금융위원회로부터 웅진계열 늘푸른저축은행의 주식 취득 승인안을 의결받았다. 페퍼는 2001년 설립된 주택담보대출회사로 자동차 대출과 장비대여사업을 하고 있다. 늘푸른저축은행은 21일부터 '페퍼저축은행'으로 사명을 변경하고 본격적인 영업에 들어갔다.

페퍼는 금융당국으로부터 좋은 평가를 받은 것으로 알려졌다.

페퍼사는 "저축은행을 인수한 뒤 바닥을 친 한국의 모기지론에 투자하면 수익성이 나쁘지 않을 것"이라는 전망을 당국에 제시한 것으로 전해졌다. 또 자체 신용평가시스템(CSS)을 도입해 문제시될 수 있는 신용대출 시장에서 안정적으로 영업할 수 있을 것이라는 자신감을 내비쳤다.

홍콩계 사모펀드 SC로위 컨소시엄은 일찌감치 저축은행 인수에 관심을 보인 사모펀드다. SC로위는 앞서 이호준 전 S&T저축은행 부행장이 설립한 유일PE와 손잡고 올 5월 있던 예성저축은행(옛 W저축은행) 인수전에 참여한 바 있다. 현재 SC로이ㆍ유일PE 컨소시엄이 삼환기업 계열인 신민저축은행 인수에 관심을 보이고 있으며 금융당국에서 대주주 적격성 심사 절차를 진행하고 있다.

금융당국의 한 관계자는 "일본계가 아닌 외국계 자금이 예금기관을 첫 인수한 사례인 만큼 의미가 상당하다"면서 "페퍼 등 외국계 회사들이 차주 특성별 전략을 짜 갖고 들어오기 때문에 우리가 우려하는 것을 발견할 수 없었다. 긍정적으로 보고 있다"고 말했다.

일본계 자금도 여전히 저축은행업에 관심을 놓지 않고 있다. 오릭스저축은행은 최근 스마일저축은행의 우선협상자로 선정됐으며 조만간 금융위의 의결을 거쳐 자산부채이전(P&A) 방식으로 스마일저축은행을 인수할 것으로 전망된다.

부실 공룡 SBI저축은행(옛 현대스위스저축은행)은 올해 쏟아부은 돈만 6,657억원이지만 업계의 예상과 다르게 손을 털고 있지는 않다. 친애저축은행은 올 들어 옛 솔로몬저축은행과 HK저축은행에서 각각 3,269억원과 1,736억원 규모의 소비자대출채권을 사들이는 등 업계에서는 공격적으로 영업 중이다.

외국계 자본이 이처럼 저축은행에 입질하고 있지만 국내 대부업체의 저축은행 인수에 대해 금융당국은 여전히 호의적이지 않다. 금융위는 지난달 대부업체의 저축은행 인수 관련 법적 근거를 마련해 발표했다. 다만 대부업체의 저축은행 인수에 대한 부정적인 시각이 존재하는 만큼 인수 시 연 20%대 금리를 유지할 것과 점진적으로 대부업 자산을 줄이도록 하는 내용의 조건을 걸어놨다.

금융당국 관계자는 "저축은행을 인수하려는 주체가 많은 상황"이라면서 "대부업체의 저축은행 인수에 대한 세간의 우려가 많은 만큼 대부자산 축소 및 금리 인하 등 인수 조건을 완화시킬 생각이 없다"고 말했다.