"경영권 프리미엄 보다 시장가 매입이 싸다" <br>태평양시멘트 한달간 하루평균 10만주 매수

쌍용양회의 최대주주인 일본 태평양시멘트가 지난달부터 이 회사 주식을 지속적으로 매입하고 있어 그 배경에 관심이 쏠리고 있다.

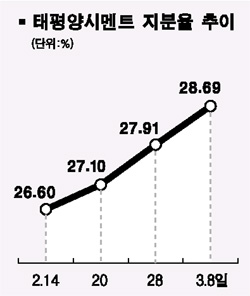

9일 금융감독원에 따르면 태평양시멘트는 지난 2월14일 이후 지난 8일까지 단 하루를 제외하고 일 평균 10만4,279주를 사들인 것으로 나타났다. 이 같은 주식매입으로 태평양시멘트의 쌍용양회 지분율은 26.60%에서 28.69%(특수관계인 지분 포함)로 늘었다. 이에 따라 주가도 1만2,000원대에서 1만7,750원으로 48%나 급등했다.

태평양시멘트의 지분확대는 앞으로 있을 채권단과의 쌍용양회 매각 협상에서 유리한 위치를 확보하기 위한 것으로 풀이된다. 업계의 한 관계자는 “태평양시멘트의 지분이 50%를 에 크게 못미치기 때문에 채권단 지분을 인수할 경우 경영권 프리미엄이 붙을 수 있다”며 “경영권 프리미엄을 주는 것보다 시장가로 매입하는 게 더 유리하다고 판단한 것 같다”고 분석했다. 이 관계자는 또 “매각협상에서 제3자가 끼어들 여지를 주지 않고 대주주로서의 입지를 확고히 하려는 의도도 있는 것 같다”고 덧붙였다.

현재 산업은행ㆍ조흥은행 등 쌍용양회의 채권단은 46.1% 지분을 보유하고 있으며 매각협의회를 구성, 공동관리하고 있다. 산업은행의 관계자는 “현 주가 수준은 채권단의 원가인 4만원에 크게 못 미치는 수준이기 때문에 서둘러 매각할 이유가 없다”면서도 “기본 원가의 절반 수준(2만원)에 도달했을 때 일부 매각을 검토할 수 있다”고 덧붙였다.

이재선 서울증권 애널리스트는 “쌍용양회는 지난해 감자 후 재무구조가 개선된 만큼 실적개선의 여지가 남아있다”고 말했다. 또 지난해 적자로 돌아선 순이익도 올해 흑자 전환이 가능할 것으로 전망됐다. 결국 ▦우호적인 수급 ▦실적 턴어라운드 ▦재무구조클린화 등 3박자를 갖추고 있는 셈이다.