|

|

"수익률 못지않게 운용의 질(quality)도 중요합니다. 시장 예측성을 높이고 변동성을 줄여 기복 없이 고객 자산을 운용하는 게 투자 철학입니다."

3일 서울 강남 도곡동 사무실에서 서울경제신문과 만난 장우진(사진) 써드스톤투자자문 대표는 "보텀업(bottom-up) 방식에 기반을 둔 리서치를 통해 장기적으로 안정적 수익을 올리는 전략을 추구한다"며 "2~3년 정도 트랙 레코드가 쌓이면 써드스톤의 운용 스타일을 높이 평가하는 장기 고객이 늘어날 것"이라고 말했다.

써드스톤은 설립 1년이 갓 넘은 신생 자문사다. 에이치알투자자문에서 기관펀드를 운용하던 장 대표를 주축으로 증권업계에서 '한가락' 하던 인력들이 의기투합해 지난해 6월부터 투자 일임ㆍ자문업을 시작했다. 써드스톤이라는 사명은 지구를 뜻하는 'Third Stone From The Sun(태양에서 세 번째 떨어진 행성)'이라는 영어 문구에서 따온 것. 장 대표는 "국내뿐 아니라 글로벌 자금까지 유치하겠다는 포부를 사명에 담았다"고 설명했다.

써드스톤은 현재 국내 주식에 대부분 투자 중이다. 장 대표를 포함한 운용인력 4명이 체계적인 리서치를 바탕으로 철저히 기업을 분석해 편입 종목을 선정한다.

장 대표의 표현을 빌리자면 리서치 작업이 거의 '막일' 수준이다. 기업의 재무제표와 향후 수익성을 분석한 뒤 투자 가능 종목군을 추리고 주간 단위로 모델포트폴리오(MP) 회의를 진행해 실제로 투자를 집행한다. 그렇다고 수익률을 극대화하기 위해 소수 종목에만 압축 투자하거나 가치주나 성장주에 쏠려 투자하지는 않는다. 수익률 변동성이 커지기 때문이다.

장 대표는 "실적주 50%, 성장주 30%, 가치주 20%라는 기본 포트폴리오 뼈대를 유지하면서 대형주ㆍ중소형주를 적절히 편입해 벤치마크(코스피) 대비 초과 수익을 추구하고 변동성을 최소화한다"며 "연 15~20% 수준의 수익을 올리는 것이 목표"라고 말했다.

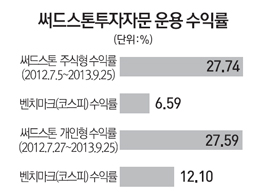

이 같은 운용 전략은 좋은 성과로 이어지고 있다. 써드스톤의 개인형 계좌(주식 편입 비중을 개별 고객의 성향에 맞추는 계좌)의 경우 최근 1년(9월25일 기준) 수익률은 27.59%를 기록해 벤치마크인 코스피 수익률(12.10%)을 15.49%포인트 앞선다. 일반 주식형 계좌는 코스피를 21.15%포인트나 웃돈다.

수익률이 입소문을 타면서 현재 일임 자산 규모도 350억원으로 커졌다. 주로 증권사 프라이빗뱅커(PB)들로부터 소개를 받아 고객 자금을 유치한다. 3억~5억원을 맡기는 고객이 많은데 최근 1년 수익률 추이를 보고 기존 고객이 증액 투자하는 사례도 늘고 있다.

장 대표는 "앞으로 기관투자가 유치에도 나설 것"이라며 "현재는 국내 주식 위주로 고객의 포트폴리오를 짜고 있지만 앞으로 해외 기업 분석을 강화해 테슬라ㆍ페이스북 등 해외 주식도 편입할 예정"이라고 말했다.

투자 전략과 서비스도 다변화한다. 장 대표는 "개인형 계좌를 대상으로는 어렵겠지만 법인 고객 자금을 유치할 경우 롱쇼트 전략도 구사할 것"이라며 "자문형 랩 상품도 기회가 된다면 증권사와 제휴해 출시할 수 있다"고 밝혔다.

장 대표는 마지막으로 올해 4ㆍ4분기 유망 업종으로 경기민감주를 꼽았다. 장 대표는 "선진국의 경기가 살아나고 있고 3ㆍ4분기 실적도 1ㆍ4, 2ㆍ4분기에 비해 양호할 것으로 보여 경기 회복 수혜가 예상되는 화학, 조선, 정보기술(IT) 업종이 유망하다"고 밝혔다.