|

|

|

|

올들어 펀드 수익률 10% 달해

엔약세 당분간 지속 예상돼 투자 땐 환차손 위험 대비해야

ETF도 美 시장 활용하는게 좋아

20년간 경기 침체라는 깊은 잠에 빠져있던 일본이 기지개를 켜고 있다.

전기전자와 자동차 등 일본 경제를 지탱했던 '사무라이'들은 일본 정부의 공격적인 통화정책 덕에 '환율'이라는 숫돌로 칼날을 새로 갈고 있다.

독일 총리에 이어 프랑스 대통령마저 환율 전쟁에 불을 지피는 일본을 비판하고 나섰지만 장기 경기 침체에서 회복해야 한다는 명분 아래 일본 중앙은행은 돈찍기를 멈출 생각이 없다.

전문가들은 일본이 급속도로 돈을 풀더라도 경기가 빠르게 회복되기는 힘들 거라고 전망하면서도 장기적으로는 우상향 국면에 들어서고 있다고 진단한다.

또 유로존을 중심으로 환율 전쟁을 주도하는 일본에 대해 격앙된 목소리가 나오고 있어 엔화의 가치 하락 속도는 다소 주춤해 질 것이라는데 의견을 같이 하면서도 올해 말 엔ㆍ달러 환율은 달러당 100엔 수준까지 올라 갈 것이라고 전망한다.

오랫동안 투자지역에서 한 켠으로 비켜나 있었던 일본이 엔저의 바람을 타고 새로운 투자처로 빠르게 부각되고 있는 셈이다.

이번 다트머니에서는 꿈틀거리는 일본경제와 하락하는 엔화가치를 활용한 투자법에 대해 알아본다.

일본 닛케이지수가 최근 3년여만에 1만1,400고지를 회복하는 등 일본 증시가 타오르고 있다. 그러나 일본에 대한 투자를 고려한다면 증시 상승에 대한 기대감 못지 않게 엔화의 평가 절하에 따른 환차손 위험을 정확히 인지해야 한다.

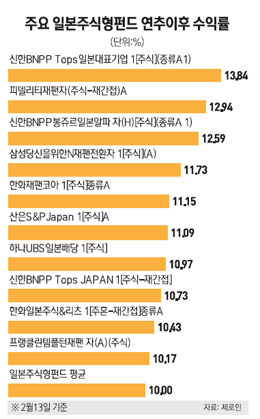

17일 펀드평가사 제로인에 따르면 지난 13일 기준가격으로 평가된 일본주식형펀드의 연초 후 평균 수익률은 10.00%로 해외주식형 펀드 중 가장 높았다. 일본 증시가 살아나기 시작한 지난해 11월 이후부터 측정한 최근 3개월 수익률은 25.49%에 달했다.

개별 펀드들 중에서는 신한BNPP Tops일본대표기업 1[주식](종류A1)이 올해 들어서만 13.84%의 수익을 올려 가장 우수한 성적을 기록했다. 이 펀드는 도요타와 혼다, 닛산 등 일본의 자동차회사에 투자하는 비중이 상대적으로 높다. 엔화 약세 흐름이 이어지자 일본차의 가격 경쟁력이 부각되며 주가가 상승한 것이 펀드 수익률로 이어졌다. 이밖에 피델리티재팬자(주식-재간접)A가 12.94%의 수익률로 뒤를 이었고 일본전신전화(NTT)와 소프트뱅크를 담고 있는 신한BNPP봉쥬르일본알파 자(H)[주식](종류A 1)도 12.59%의 높은 수익률을 기록했다.

김후정 동양증권 연구원은"엔화가치 하락으로 수출경쟁력이 살아난 자동차주와 일본정부의 양적완화로 실적 기대감이 살아난 금융주의 주가가 일본 주식시장에서 큰 폭으로 오르고 있다"며 "엔화약세가 당분간 이어질 것으로 보이는 만큼 일본펀드의 매력도 높아질 것"고 말했다.

일본 펀드에 투자할 때는 환율 변동 위험을 제거한 환헷지형(H형) 펀드를 선택하는 것이 바람직하다. 엔화 약세가 이어질 것으로 점쳐지는 상황에서 기껏 거둔 수익률을 환차손으로 까먹을 수 있기 때문이다.

실제로 삼성당신을위한N재팬전환자 1[주식](A)의 경우 10.57%의 연초 후 수익률을 기록하고 있다. 그러나 같은 운용 전략을 구사함에도 불구하고 환율 변동 위험성에 노출된(UH형) 삼성당신을위한N재팬전환자 2[주식](A)의 경우 같은 기간 5.20%의 수익률로 5%포인트 이상 손해를 보고 있다. 프랭클린템플턴재팬 자(A)(주식)의 경우에도 환헷지형의 연초 후 수익률은 9.24%인데 반해 환노출형은 4.15%에 불과하다.

보다 공격적인 투자자라면 일본 주식에 직접 투자하는 것도 한 방법이 될 수 있다. 엔저 현상이 이어지면서 일본의 수출기업들이 수혜를 볼 것으로 기대되기 때문이다. 다만 주의해야 할 점은 일본 증시보다는 미국 증시를 활용하는 것이 유리하다는 점이다. 같은 기업에 투자하면서도 엔화 약세로 인한 환차손을 제거할 수 있기 때문이다.

도요타와 혼다, 히타치 등 대부분의 일본 대기업들은 미국 주식시장에 ADR(American depositary receipt)의 형태로 상장되어 있다. DR(depositary receipt)이란 한 국가의 기업이 다른 국가의 증시에 상장해 놓은 증권을 말한다. 따라서 일본기업의 ADR의 경우 엔화가 아닌 달러화로 거래가 되므로 엔화의 평가절하로 인한 환차손으로부터 자유롭다.

이용훈 신한금융투자 글로벌사업부 과장은 "엔화 약세에 따라 일본 증시가 호조를 보이면서 일본 주식에 대한 투자자들의 문의가 부쩍 늘었다"며 "다만 엔화로 환전해서 투자하다보니 원ㆍ엔 환율 하락으로 인한 환차손이 반영되어 수익률은 기대치에 못할 수도 있어 ADR 형태로 투자하기를 권하고 있다"고 전했다.

정기용 미래에셋증권 증권영업팀 주임은 "최근 일본의 자동차주나 게임주 등에 대한 투자자들의 문의가 크게 늘어났다"며 "특히 해외주식과 관련된 정보를 가진 투자자들의 경우 일본 증시에 상장되어 있는 주식보다는 미국 증시에 상장된 ADR에 대해 관심을 많이 가지고 있다"고 말했다.

상장지수펀드(ETF)도 일본 증시보다는 미국 증시에 상장되어 있는 것이 더 유리하다. 다만이 중에서도 환율 변동성에 대비한 ETF를 선택해야 한다. 실제로 아이셰어즈의 MSCI 일본 ETF인 EWJ는 연초 후 8.3%의 수익률을 거둔데 비해 위즈덤트리 일본 ETF인 DXJ는 같은 기간 수익률이 16%를 넘었다. 환율 변동에 노출된 EWJ와 달리 DXJ는 선물환 계약을 통해 환율 변동성을 제거하는 전략을 구사하고 있기 때문이다.

이용훈 과장은 "미국시장의 증권거래 수수료는 0.25%로 일본(0.5%)의 절반 수준"이라며 "일본 엔화 가치 하락과 수익률이 연동되어 있는 ETF 등 종류도 다양해 미국 시장을 활용하는 것이 유리하다"고 조언했다.

엔저 직접 베팅 상품도 관심 조민규기자 |