저평가된 회사채 위주 분산투자<br>3개월 누적수익률 채권형 펀드 평균치 웃돌아

“저평가된 회사채에 대한 분산투자를 통해 중장기적으로 정기예금 이상의 안정적인 수익을 추구하고 있습니다.”

산은ValuePlus채권1ClassA 펀드를 운용하는 산은자산운용의 차장훈 채권운용팀장은 “국고채, 통안채, 은행채, 현금을 30~50%로 가져가 안정성을 높이고 회사채를 50~70% 편입해 수익성을 높이고 있다”고 밝혔다.

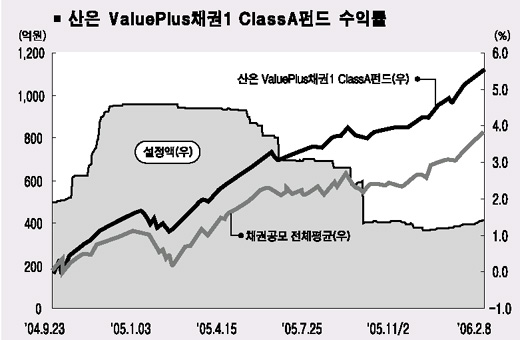

이 결과 이 펀드는 1년 누적수익률이 4.3%로 1년 이상 운용된 52개 채권형펀드(평균 3.51%) 가운데 5위에 올라 있고 3개월, 6개월 누적수익률도 각각 1.56%, 1.95%로 전체 채권펀드 평균(1.44%, 1.62%)을 웃돌고 있다.

차 팀장은 “회사채의 경우 신용등급이 올라갈 것으로 예상되지만 저평가돼 있는 종목들을 중심으로 투자풀을 구성하고 금리변동에 따라 효과적으로 듀레이션을 조정하면서 양호한 수익을 내고 있다”고 말했다.

통상 트리플B+로 신용등급이 상승한 회사채는 금리가 30~40bp(0.3~0.4%포인트)씩 내려가게 돼 차익이 발생한다. 금호석유화학, LG카드, 현대캐피탈 등 재무구조가 개선되는 종목들이 대표적이다.

산은밸류플러스채권 펀드는 100여개 종목을 투자대상으로 삼아 현재 10~15개 종목에 투자하고 있다. 투자과정에서 산업은행, 대우증권 등과 기업분석 정보와 리스크관리 노하우를 공유하고, 회사채 물량을 적기에 확보한다.

차 팀장은 “회사채는 트리플A를 70%정도 편입해 안정성과 유동성을 높이고 나머지는 향후 전망이 좋은 트리플B종목을 편입해 수익성을 높이고 있다”며 “지난해의 경우 현대오일뱅크 LG카드 한화석유화학 등의 신용등급이 올라가면서 차익을 많이 남겼다”고 소개했다.

김홍섭 산은자산운용 신용분석팀 과장은 “과거와 달리 올해부터는 등급조정예측이 어려워져 회사채도 종목별로 차별화 장세가 나타날 것”이라며 “A-이하 회사채 가운데 앞으로 신용등급이 높아질 종목에 집중 투자해 초과 수익을 추구할 것”이라고 덧붙였다.

또한 이 펀드는 국공채의 만기별 스프레드(금리차이) 변화에도 신속히 대처해 수익을 남긴다. 예를 들어 3년국채물과 5년국채물의 스프레드가 각각 30bp(0.3%포인트)에서 20bp(0.2%포인트)로 내려온다고 가정할 경우 3년물을 팔고 금리가 추가하락하는 효과가 있는 5년물을 사는 식이다.

또한 금리인상 시기에는 10년국채물을 사고 10년국채선물을 매도해서 스프레드를 줄이기도 한다. 차 팀장은 “금리가 올라갈 때는 손실을 줄이기 위해 장기채를 팔고 중단기채를 늘리고, 금리가 내려갈 경우에는 반대의 전략을 취한다”며 “선물ㆍ현물 차익거래를 통해 위험을 헤지하는 등 다양한 방법을 구사한다”고 설명했다.

이 펀드는 또한 높은 연간보수가 0.49%로 채권펀드 전체평균보다 낮다. 다만 180일 이내 환매 시 이익금의 90%가 환매수수료로 부과된다. 펀드 수탁고는 대략 415억원선이다. 대한투자증권, 대우증권, 전북은행 등 7곳에서 판매하고 있다.