|

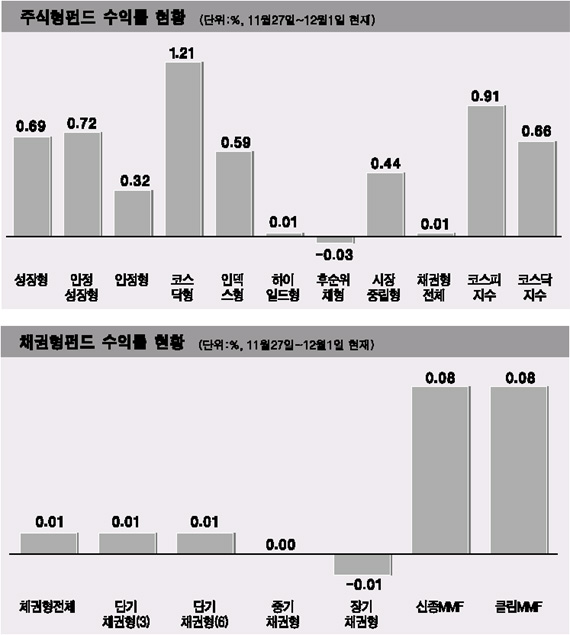

긍정적인 경제지표와 연말랠리에 대한 기대감으로 국내 주식펀드가 7주 연속 상승세를 보였다. 특히 중소형주 펀드가 두각을 나타냈다. 펀드평가사 제로인이 30일 기준가격(29일 운용분까지 반영)으로 펀드수익률을 조사한 결과, 주식성장형(약관상 주식투자상한 70%초과)은 한 주간 0.69%로 코스피 지수상승률(0.91%)을 밑도는 부진한 결과를 기록했다. 이는 같은 기간 대형주가 0.06% 상승에 그친 반면 중형주와 소형주는 각각 3.38%, 2.62%로 강세를 보이면서 대형주 편입비중이 높은 성장형 펀드가 악영향을 받았기 때문으로 풀이된다. 아울러 주식투자 비중이 성장형보다 낮은 안전성장형(주식투자비중 41~70%)은 0.72%를 기록했다. 안정형(주식투자비중 10~40%)은 0.32%였다. 이 밖에 주로 코스피지수를 추종하도록 설계된 인덱스펀드는 주간 0.59%의 수익을 냈다. 채권펀드는 채권가격이 약세를 보이며 주간 수익률이 0.01%(연 0.52%)로 부진했다. 지급준비율 인상과 경제지표 우려로 채권금리가 상승으로 출발했으나 12월 양호한 수급전망에 따라 상승세가 둔화되며 채권가격은 약세를 보였기 때문이다. 국공채형은 연 -0.25%, 공사채형은 연 0.66%의 수익률을 기록했다. 설정원본액 100억원 이상, 운용기간이 1개월이 넘는 183개 성장형 펀드 가운데 60개 펀드만이 월간 코스피지수 상승률을 웃돌았다. 특히 10월 말부터 계속되는 중소형주 강세 덕분에 11월 한 달 중소형 펀드들이 대거 상위권을 휩쓸었다. 저평가돼 있는 가치주 스타일 펀드의 강세도 두드러졌다. 1개월 성과 1위를 차지한 ‘동양중소형고배당주식 1’은 편입주식이 모두 중ㆍ소형주로 구성돼 있으며, 가치주 비중은 94%로 최근 3개월간 급격히 수익이 개선됐다. 설정원본액 100억원 이상, 운용기간이 1개월이 넘는 채권펀드 51개 가운데 겨우 5개 펀드만이 연환산 4%가 넘는 초라한 성적을 기록했다. 이는 11월 한달 간 지표금리인 국고채3년물 유통수익률이 0.15% 포인트 상승(가격 하락)했고 회사채BBB- 3년물 유통수익률도 0.15%포인트 상승하는 등 채권가격 약세로 변변한 이익을 내지 못했기 때문이다. 11월 상위권 펀드는 잔존만기가 극히 짧고 저등급 채권의 보유비중이 높게 나타났다. 그 중 ‘랜드마크ECF단기유동성혼합 3 ClassA’는 보유 채권의 잔존만기 0.45년으로 가장 짧아 상대적으로 양호한 성과를 냈다. ‘흥국멀티플레이채권2’의 경우 잔존만기가 1.46년으로 상위 펀드 중 긴 편에 속했지만 보유채권의 신용등급이 BBB0로 낮아 비교적 양호한 성적을 기록할 수 있었던 것으로 분석된다. 한편 자산운용협회에 따르면 한 주간 펀드수탁액은 전주보다 7,955억원 늘어난 총 204조 2,306억원으로 집계됐다. 주식형과 채권형 펀드는 전주대비 각각 4,396억원 4,815억원의 수탁액이 증가했으며, MMF를 제외한 전 유형에서 소폭의 증가세를 보였다. /이수진 제로인 펀드애널리스트