홈

경제·금융

경제·금융일반

저축은행 '현금배당 잔치' 빈축

입력2008.11.06 18:13:11

수정

2008.11.06 18:13:11

예보 '배당 현황' 발표, 부동산 PF부실 우려·순이익도 줄었는데…<br>실시업체 늘고 액수도 3년새 2배이상 껑충<br>일부 당기순익 보다 많아 도덕적 해이 논란도

저축은행들이 부동산 프로젝트파이낸싱(PF) 부실 우려에 대비해 자산건전성을 높이기 보다는 현금 배당을 확대해 빈축을 사고 있다. 특히 일부 저축은행의 배당 금액은 당기순이익 규모를 웃돌아 '도덕적 해이(모럴 해저드)' 논란마저 불러일으키고 있다.

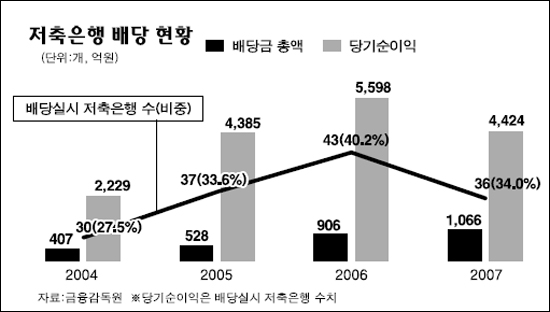

예금보험공사가 5일 발표한 '최근 저축은행의 배당실시 현황'에 따르면 지난 4년간 저축은행들의 배당 총액은 ▦ 2004 회계연도(2004년7월~2005년6월) 407억원 ▦ 2005 회계연도 528억원 ▦ 2006 회계연도 906억원 ▦ 2007 회계연도 1,066억원 등으로 불과 3년 사이에 두 배 이상으로 늘어났다.

저축은행업계에서 배당을 실시한 저축은행이 차지하는 비율도 ▦ 2004년 27.5% ▦ 2005년 33.6% ▦ 2006년 40.2% ▦ 2007년 34.0% 등으로 꾸준히 증가하는 추세다. 특히 2007 회계연도의 경우 배당을 실시한 저축은행들의 순이익은 4,424억원으로 전년에 비해 1,174억원이나 줄어든 반면 배당 금액은 오히려 160억원이나 늘어났다.

일부 저축은행의 경우 임의 적립금까지 동원해 배당을 실시한 탓에 배당성향이 100%를 넘기기도 했다. 또 2007회계연도에는 2개 저축은행이 손실을 기록해놓고도 배당을 하는 상황이 벌어지기도 했다. 또 지난 2004ㆍ2005회계연도에는 1개, 2006ㆍ2007회계연도에는 2개 저축은행이 국제결제은행(BIS) 기준 자기자본비율이 8% 미만임에도 배당을 실시했다. 그 동안 금융감독원이 저축은행에 배당을 자제하도록 권유해왔지만 별다른 효과가 없었던 셈이다.

한편 최대 주주의 지분이 많을수록 배당성향도 높은 것으로 조사됐다. 최대주주의 지분율이 80% 이상일 경우 평균 배당성향은 ▦ 36.3%(2004년) ▦ 16.1%(2005년) ▦ 21.9%(2006년) ▦ 38.5%(2007〃) 등으로 지분율이 50% 미만인 저축은행에 비해 1.6~3배가량 높았다. 또 최대 주주가 개인일 경우에도 법인일 경우보다 배당성향이 높은 것으로 드러났다.

금융계에서는 부동산 가격 하락과 경기침체로 연체율이 높아질 것으로 예상되는 만큼 저축은행의 경우에는 배당을 하기보다는 내부 유보금을 늘리도록 관리ㆍ감독을 강화해야 한다는 목소리도 높다. 6월 말 현재 부동산 PF 연체율은 14.3%에 이를 만큼 부실 우려가 높아지고 있다.

예보의 한 관계자는 "배당이 '주주의 권리'라고 하더라도 저축은행의 기초체력을 훼손하면서까지 배당을 강행하는 것은 바람직하지 않다"며 "대내외 영업환경 악화에 대비해 사내유보를 확대하는 것이 좋다"고 말했다.

한편 저축은행중앙회 관계자는 "현재 저축은행들이 내실이 불안해질 정도로 과도하게 배당을 하는 것은 아니다"라며 "일반적으로 은행 등 다른 금융회사들에 비하면 저축은행의 배당성향은 낮은 수준"이라고 설명했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>