■ '국민주 방식' 떠오르는 우리금융 민영화 방안<br>'상장→블록딜→잔여지분 국민주 공모' 順 매각<br>주가 하락 대비 ELD·자사주 매입펀드 등 활용 가능<br>공적자금 회수 극대화 논리 배치… 실현 여부 미지수

우리금융지주 민영화 방안과 관련해 홍준표 한나라당 대표 등 정치권을 중심으로 국민주 방식이 떠오르면서 국민주를 통해 성공했던 호주 커먼웰스은행(Commonwealth Bank)이 벤치마킹의 모델로 부상하고 있다. 매각작업이 수차례 실패한데다 이번에는 국민적 반감이 큰 사모펀드만 참여하면서 표류할 조짐을 보이고 있는 탓이다.

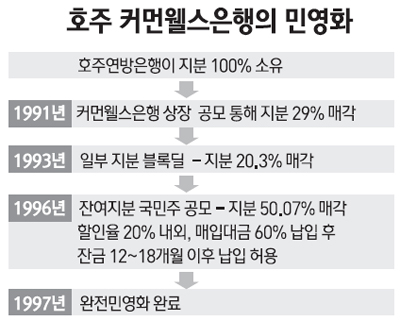

호주 연방은행이 100% 지분을 갖고 있던 커먼웰스는 지난 1991년 민영화에 착수해 1997년 완전민영화에 성공했다. 호주연방은행은 1991년 커먼웰스를 상장하면서 지분 29%를 시장에 매각했고 1993년 20.3%를 블록딜한 후 1996년 50.7%를 국민주 방식으로 팔았다. 국민주를 공모할 때는 20%의 할인율을 적용해 일반 국민에게 팔았으며 매수여력 확대를 위해 매입대금의 60%만 납입하고 잔금은 12~18개월 이후 내도록 허용했다. 민영화 이후 커먼웰스는 성장을 거듭해 아시아 7위권까지 뛰어올랐다.

◇국민주 방식, 커먼웰스 모델과 흡사…자사주매입 펀드 등 활용 가능=국민주 방식 민영화 주장의 골자는 공적자금을 쏟아부어 살린 금융기관의 정부 지분을 국민 공모 형태로 처분해 다수의 국민에게 혜택이 돌아가도록 해야 한다는 것이다.

주목할 부분은 홍 대표의 주장이 우리금융 측과도 어느 정도 교감이 있었던 것으로 보인다는 점. 우리금융 고위관계자는 "상장→블록딜→잔여지분 국민주 공모로 이어졌던 커먼웰스의 민영화 방안이 가장 현실적인 대안"이라며 "국내 금융지주사들의 지분구조를 보면 외국인이 60% 이상 소유하고 있는 만큼 굳이 주인을 찾아줘야 한다는 개념보다 국민에 혜택이 돌아가는 방법이 더 낫다고 본다"고 말했다. 국민주 방식이 지닌 문제인 주가 하락의 경우 대책에 대해서도 "주가가 떨어질 경우에 대비해 원금보장 펀드(ELD)를 활용하거나 자사주매입 펀드를 활용하는 방법도 있다"고 강조했다.

또 다른 관계자는 "보호예수 기간에 따라 할인율을 차별화한다면 오버행(대량대기매물)에 따른 주가하락을 방지할 수 있다"고 전했다. 우리금융 내부적으로 국민주 공모 방식에 대한 상당 수준의 검토가 있었음을 엿볼 수 있는 대목이다.

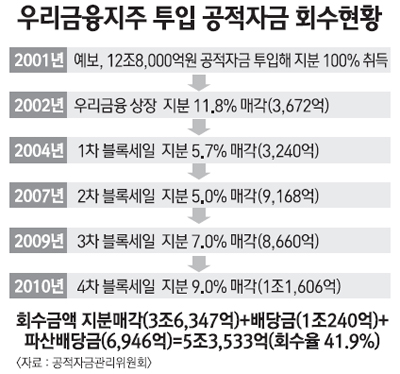

◇사라진 프리미엄…지배구조 등 문제점 여전=현재 우리금융 주식 중 예금보험공사가 보유한 주식은 4억5,919만8,609주(56.97%). 이중 산업자본의 보유비율 상한선인 9%를 제외한 나머지 지분(47.97%)이 국민주 방식으로 매각될 수 있다. 우리금융 주가가 1만4,000원가량인 점을 감안하면 매각가액은 약 5조4,100억원이고 커먼웰스처럼 발행가격을 20%를 할인하면 4조3,300억원가량을 국민주로 매각할 수 있다.

하지만 국민주를 통한 민영화가 현실화할 수 있을지는 여전히 미지수다. 국민주 방식에 성공해도 확실한 주인이 없기 때문에 정부의 개입을 떨쳐낼 수 없다. 더욱이 민영화의 대원칙 중 하나인 '공적자금 회수 극대화'라는 논리에 배치된다. 프리미엄은커녕 가격을 낮춰 팔아야 하기 때문이다. 커먼웰스 모델이 민영화 논의 초기부터 거론돼왔지만 추진력을 발휘하지 못했던 것도 이런 이유에서다.