|

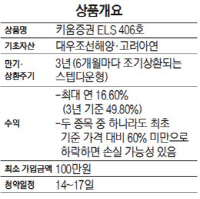

키움증권(039490)은 오는 17일까지 대우조선해양(042660)과 고려아연(010130)을 기초자산으로 하는 3년 만기 원금 비보장형 '키움증권 주가연계증권(ELS) 406호'를 판매한다고 14일 밝혔다.

이 상품은 원금이 보장되지 않지만 3년 동안 최고 49.80%, 연 16.60%의 고수익을 기대할 수 있다. 발행 후 6개월마다 조기상환의 기회가 주어지고 매 평가 시점에 두 기초자산(대우조선해양·고려아연) 모두 최초 기준가격의 95%(6개월·1년), 90%(1년 6개월·2년), 85%(2년 6개월·3년) 이상인 경우 최고 49.80%(연 16.60%)로 상환된다. 만기까지 상환되지 않았을 경우에도 발행 후 두 기초자산의 만기평가가격이 최초기준가격 대비 60% 미만으로 하락한 적이 없으면 49.80%(연 수익률 16.60%)의 수익을 지급한다.

만약 이 상품에 1,000만원을 투자한다면 두 가지 경우에 가장 많은 수익을 올릴 수 있다. 대우조선해양·고려아연의 주가가 2년 6개월 동안 조기상환 기준에 해당하지 못하다가 3년 뒤 마지막 조기상환일에 가입할 당시 주가의 85% 이상이거나 3년 동안 두 종목 중 하나라도 기준가격보다 60% 밑으로 떨어진 적이 없으면 3년 동안 총 498만원의 수익금을 가져가게 된다. 이외에도 가입 후 6개월이 지났을 때 두 종목 모두 주가가 최초 기준가격의 95% 이상이면 6개월 만에 83만원의 수익금을 가져갈 수 있다. 연 수익률을 따져보면 모두 16.60%로 같지만 수익금을 놓고 봤을 때는 빨리 조기상환되는 것보다 마지막 조기상환 기회에 상환되거나 낙인(Knock-in) 구간에 들어가지 않는 것이 가장 유리한 셈이다.

이 상품은 원금 비보장형이기 때문에 당연히 손실의 위험도 있다. 예를 들어 최초 기준가격이 두 종목 모두 1만원이라고 한다면 둘 중 하나라도 3년 동안 6,000원 밑으로 떨어지는 경우가 생기면 만기 때 떨어진 주가만큼 손해를 본다. 대우조선해양 주가가 만기일 때 3,000원으로 떨어지면 수익률은 -70%가 되는 것이다. 최종 수익률은 두 종목 중 더 떨어진 종목이 기준이 된다.

사실 대우조선해양은 조선업황의 부진으로 개별 종목으로 투자하기는 꺼려지고 고려아연 역시 금값에 주가가 좌우되는 경우가 많아 변동성이 큰 종목이다. 일반 투자자들이 직접 투자하기 꺼려 하는 이유다. 하지만 키움증권 측은 현재 주가가 바닥 수준이라 지금이 투자적기라고 설명한다.

민석주 키움증권 금융상품팀장은 "만기가 3년이기 때문에 오히려 지금 주가 수준이 내려와 있는 종목을 선택하는 것이 ELS에 투자할 때는 유리하다"면서 "두 종목 모두 개별 종목으로 단기적으로 투자할 때는 변동성이 커 투자하기 꺼려지는 게 사실이지만, ELS는 저점매수·고점매도를 무한 반복해가면서 운용하기 때문에 변동성이 클수록 수익을 낼 기회가 많아져 변동성이 큰 종목일수록 높은 수익률을 제공할 수 있다"고 설명했다.