|

앞으로 증권사들이 어떠한 수익구조를 가졌느냐에 따라 영업용순자본비율(NCR) 규정이 다르게 적용된다. 증권사 자기자본투자(PI)를 늘리고 특화를 유도하기 위한 것으로 침체된 증권업계에 활기를 가져올지 주목된다. NCR은 순이익을 자기자본으로 나눈 값으로 그동안 증권사들이 장외파생상품 인가 등 사업을 위해 NCR를 경쟁적으로 올려 현금을 쌓아두기만 한다는 지적이 있었다.

23일 금융투자업계에 따르면 금융위원회는 금융감독원과 공동으로 기존 NCR 규정이 적절한지 여부와 증권사들의 자기자본투자(PI) 부분을 집중 조사할 계획이다. 금융위원회는 이를 위해 전문가들이 참여한 태스크포스(TF)를 구성하거나 외부 용역을 맡겨 조사를 진행한다는 방침이다.

금융당국의 고위 관계자는 “늦어도 상반기 내 조사를 완료해 NCR 규정을 금융투자업계의바뀐 흐름에 맞게 고쳐나갈 계획”이라며 “NCR 자체를 무조건 완화하기보다는 각 증권사들이 투자은행(IB) 등 주요 사업 영역을 확보하고 있느냐(투자 위험성)에 따라 차등 적용하는 쪽으로 바꿀 방침”이라고 설명했다.

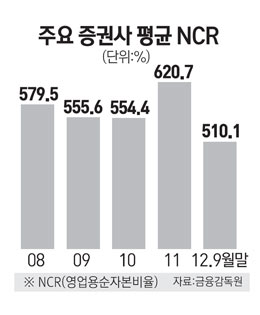

NCR은 증권사의 내부 건전성을 평가하는 지표로 150% 이하면 경영개선권고 조치를 받는다. 그러나 장외파생상품인가나 국고채 딜러 등의 사업을 하려면 이보다 훨씬 높은 NCR이 필요해 증권사들은 그동안 경쟁적으로 이 수치를 높여왔다. 지난 해 상반기 증권사들의 평균 NRC은 510.1%에 이른다.

한 증권사 고위 관계자는 “증권사들이 내부 돈을 쌓아두면서까지 외부 투자에 적극적이지 못한 이유는 NCR”이라며 “NCR이 건전성 부분을 평가하는 지표이다 보니 증권사들이 앞다퉈 NCR 높이기에만 주력하고 있다”고 설명했다.

앞으로 NCR이 ‘증권사가 어떠한 사업을 주로 영위하고 있는가’에 따라 다르게 적용될 경우 상황은 180도 달라진다. IB 등 위탁매매 외 부문을 주요 사업으로 영위하는 증권사에게 NCR 규정을 완화해주면 그만큼 대규모의 투자가 가능해진다. 또 NCR이 낮아진 만큼 장외파생상품 인가 등 다른 사업 부분 진출 기준도 달라질 수 있어 증권사들은 신규 사업 진출은 물론 내부 쌈짓돈을 자유롭게 투자할 수 있다.

또 다른 증권사 고위 관계자는 “NCR이 수백 %에 달한다는 점은 그 만큼 증권사들이 투자보다는 현금 쌓기에 주력하고 있다는 뜻”이라며 “주력 사업별로 증권사마다 NCR을 다르게 적용하고 특히 자금이 많이 필요한 IB 등의 기준을 낮춘다면 보다 활발한 투자가 가능할 것”이라고 분석했다.

이 관계자는 이어 “현재와 같은 NCR 규정은 국가 전체 경제에도 부정적”이라며 “증권사들이 투자은행(IB)이나 자본시장법 개정안 통과 뒤 새롭게 생기는 기업 대상 신용공여 서비스 등에 자금을 쏟아야만 전체적인 자금 흐름이 좋아지면서 국내 경제 성장도 촉진할 수 있다”고 덧붙였다.