|

해외 투자자금에 의존해온 신흥국의 회사채 시장이 붕괴할 수 있다는 우려가 확산하고 있다.

지난 2008년 금융위기 이후 전세계 금융시장에 막대한 유동성이 풀렸고 이에 신흥국 기업은 대출 기준이 까다로운 은행 대신 채권 시장에 과도하게 의존해왔다. 하지만 미국 연방준비제도(Fed·연준)의 테이퍼링(양적완화 축소) 이후 자금이 선진국으로 회귀하고 신흥국의 경제 성장 둔화로 기업의 실적도 덩달아 악화되면서 채권 시장의 기반이 흔들리고 있다는 것이다.

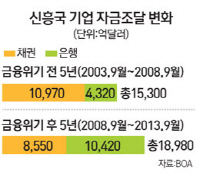

19일(현지시간) 뉴욕타임스(NYT)가 뱅크오브아메리카(BoA)메릴린치 보고서를 인용해 신흥국 기업들의 채권시장 의존도는 2008년 금융위기 이후 비정상적으로 높아졌다고 지적했다. 금융위기 전 5년간(2003년 9월~2008년 9월) 신흥국 기업들이 채권 시장에서 조달한 자금은 4,320억달러에 불과했지만 이후 5년 동안에는 1조420억달러에 달했다.

하지만 최근 신흥국 경제성장률이 크게 둔화하고 테이퍼링으로 신흥국 투자 매력이 크게 떨어지며 비상등이 들어왔다. 국제통화기금(IMF)에 따르면 신흥국은 지난 2010년과 2011년 각각 7.5%, 6.2% 성장했지만 2012년과 지난해에는 각각 4.9%, 4.5% 성장에 그쳤다. NYT는 브라질 거대 에너지기업 OGX가 지난해 10월 디폴트를 선언한 것을 비롯해 멕시코 건설업체와 카자흐스탄 은행들이 줄줄이 디폴트를 선언하고 있다고 전했다.

문제는 파장이 신흥국 차원에서 끝나지 않을 것이라는 점이다. 최근 미국 재무부 산하 금융연구소(OFR)는 "지난 5년간 미국에서 신흥국 채권시장으로 1조5,000억달러가 흘러들어갔다"며 "이에 따라 미국 금융시장에 광범위한 위기 가능성이 커지고 있다"고 경고했다. 미국 프린스턴대 경제학과 신현송 교수는 "지난 5년간 신흥국 금융 당국이 은행권 위기에 대비하기 위해 은행들에 자기자본 비율을 높이라고 강요했고 이것이 은행들의 시중 대출 위축으로 이어져 회사채 시장이 과도하게 커졌다"며 "급격한 위기로 치닫지는 않겠지만 점진적으로 전세계 경제성장률을 갉아먹을 것"이라고 지적했다.