감산도 무위…<br>저가 물량 속출에 "대만 업체 2곳 이미 자금 고갈"<br>美마이크론등 글로벌업체간 구조조정 가속화 예상

D램 값이 떨어져도 너무 떨어졌다.

전문가들조차도 혀를 내두를 정도로 하락속도가 가파르다. 업체들마다 고육책으로 꺼내든 감산 효과는 며칠 지나지 않아 이미 실종된 모습이다. 대만 업체 2곳은 손실누적으로 현금이 고갈됐다는 소식마저 흘러나오고 있다.

하이닉스반도체는 물론이고 이대로 가면 삼성전자 반도체사업도 4ㆍ4분기에는 사상 초유의 적자에 빠져들 것이 확실하다.

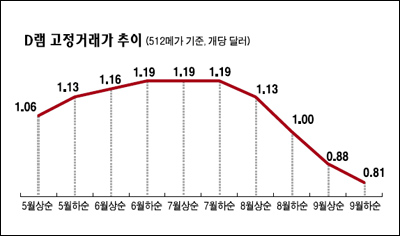

◇실종된 감산 효과=반도체 전문가들은 D램 값의 하락세가 9월 하순에는 조금이나마 진정될 것으로 내다봤다. 이달 들어 세계 6위인 대만의 파워칩과 세계 3위인 일본의 엘피다가 10~15%가량을 전격적으로 감산한다고 밝혔고 하이닉스도 생산라인 구조조정을 통해 낸드플래시에 이어 D램 생산량을 감축하겠다고 발표했기 때문이다. 반도체 업체가 이처럼 집단으로 감산에 들어간 것은 유례없는 일이었고 감산의 약발이 9월 하순 고정거래가 협상에서는 나타날 것으로 기대했다.

하지만 뚜껑을 연 결과는 참담했다.

23일 드러난 9월 하순 D램 고정거래가는 말 그대로 ‘충격’이었다. 국내 업체들의 주력 수출품목인 512메가와 1기가 D램 모두 이달 상순 협상가에 비해 7.1%씩 내려앉았다. 512메가는 사상 최저였던 지난해 12월의 개당 0.88달러보다도 낮은 0.81달러까지 낙하했고 1기가도 지난해 말의 1.75달러보다 0.12달러나 떨어진 1.63달러를 나타냈다. 감산 효과를 전혀 발휘할 수 없을 정도로 시장이 바짝 얼어붙었다는 얘기다.

◇대만 업체 2곳 유동성 위기=대만이 9월 하순 고정거래가 협상에 직격탄을 날린 진앙지였다. 반도체 부문의 한 애널리스트는 “추석 직전 대만 업체 2곳의 현금이 고갈돼 급한 상황에 처했다”며 “급하게 현금을 마련하기 위해 저가로 물량을 떨어낸 것으로 알고 있다”고 말했다.

계속된 가격하락으로 손실폭이 커진 반도체 업체들이 부족한 현금을 채우기 위해 물건을 싸게 내다팔아 가격을 폭락시키는 전형적인 악순환의 고리가 시장에서 펼쳐지는 셈이다.

문제는 국내 업체들. 이미 하이닉스에는 빨간불이 켜졌다. 주력 제품인 낸드플래시의 경우 영업이익률이 –60%에 이른다는 관측이다. 아직은 현금 유동성에 문제가 없지만 상황이 장기화하면 장담하기 힘들다. 회사 측은 생산라인의 구조조정 시기를 대폭 앞당기고 있지만 ‘혹한기(ice age)’를 손쉽게 이겨낼 성싶지 않다. 때마침 채권단이 매각작업을 서두르는 것도 회사 경영에는 그리 좋은 요인은 아니다.

삼성전자도 마찬가지다. 3ㆍ4분기 반도체사업은 소폭이나마 흑자를 낼 것으로 보인다. 그러나 현 상황에서는 4ㆍ4분기에도 흑자를 유지할지 불투명하다. ‘치킨게임’으로 삼성전자가 시장점유율을 올릴 수 있을지는 몰라도 자신의 몸체마저 갉아먹는 순간이 도래하는 셈이다.

업계에서는 반도체 가격 폭락의 직접적인 충격이 반도체 업체들의 구조조정을 가속화시킬 것으로 예측한다. 미국 마이크론과 독일 키몬다와의 인수합병(M&A) 협상은 늦어도 11월 말까지는 마무리될 것으로 보인다. 물론 이에 앞서 대만 업체들이 극약처방을 내릴 공산이 크고 시장을 구조조정의 소용돌이로 몰아넣을 개연성은 충분하다.