|

|

2014년 기업공개(IPO) 시장은 각종 기록을 쏟아냈다. 제일모직의 청약증거금으로는 역대 최대인 30조649억원이 몰리며 지난 2010년 삼성생명이 기록한 19조8,944억원을 가뿐히 뛰어넘었다. 삼성에스디에스(SDS) 역시 15조5,520억원의 청약증거금을 쓸어담으며 역대 3위 기록에 올라섰다. 전체적인 시장 규모도 커졌다. 한국거래소의 통계를 보면 올해 유가증권시장에 신규 상장한 기업은 7곳이며 공모금액은 약 3조5,000억원이다. 공모규모로 보면 2010년에 이어 두 번째로 높은 실적이다. 코스닥시장에는 71곳이 상장해 1조4,000억원을 공모하며 2001년 이후 최고치를 기록했다.

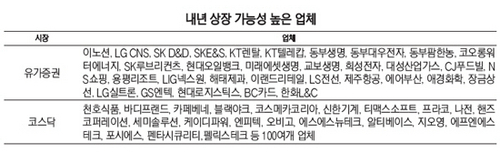

최경수 한국거래소 이사장이 상장 제도 개선 및 적극적인 유치 노력을 통해 IPO 시장의 활성화 분위기를 이어간다는 방침을 밝힌 만큼 2015년에도 많은 기업이 주식시장에 상장될 것으로 전망된다. KTB자산운용 및 투자은행(IB) 업계에 따르면 2015년에는 대기업 계열사 30여곳이 유가증권시장의 문을 두드릴 계획이다. 코스닥시장에는 카페베네·블랙야크 등 100여곳의 기업이 상장 절차를 밟을 예정이다. 상장 기업 숫자로만 따지면 올해 수준을 넘어설 것이라는 게 IB업계 관계자들의 대체적인 의견이다. 일반투자자들이 2015년에도 IPO 시장에 관심을 보일 수밖에 없는 이유가 여기에 있다.

그렇다면 IPO 시장에서 일반투자자들이 수익을 거둘 수 있는 전략에는 어떤 것들이 있을까. 일단 기업부터 신중하게 선택할 필요가 있다. '이름 값'보다는 내실을 챙겨보는 것이 기본이다. 금융감독원의 전자공시시스템(dart.fss.or.kr)에 들어가면 상장을 준비중인 기업이 제출한 증권신고서 및 투자설명서를 통해 실적, 현금흐름표, 투자위험 등의 내용을 확인할 수 있다. 한 대형증권사의 IPO 담당 임원은 "한국거래소의 심사를 거친 후에 공모주 청약을 진행하는 것이지만 주식시장에서의 성공 여부는 결국 투자자들이 판단할 몫"이라며 "기업의 현재 실적은 물론이고, 기업이 속한 산업분야의 발전 가능성까지 포괄적으로 살펴볼 필요가 있다"고 말했다.

기업 선택을 마친 후에는 1주라도 더 청약을 받을 수 있는 증권사를 선택해야 한다. 공모규모가 큰 기업의 경우 상장주관사 외에도 여러 증권사가 인수단으로 참여하기 때문에 어느 증권사를 통해 청약을 신청하느냐에 따라 배정받는 물량이 달라질 수 있다.

지난 18일 유가증권시장에 상장된 제일모직의 공모주 청약 결과를 살펴보면 경쟁률 등에 관계없이 1인당 청약한도가 큰 증권사를 거쳤을 때가 더 많은 물량을 배정받을 수 있었다. 제일모직의 상장 대표주관사였던 KDB대우증권의 청약한도는 10만5,000주였으며 공모 경쟁률은 172.5대1을 기록했다. 한도까지 청약했을 경우 608주 정도를 배정받는 셈이다. 반면 KDB대우증권보다 낮은 경쟁률(167.5대1)을 보인 KB투자증권의 경우 청약한도가 1만3,000주에 불과했기 때문에 최대 77주가량만 건질 수 있다는 계산이 나온다.

증권사마다 공모주 청약 우대조건이 다르기 때문에 금융감독원 전자공시시스템을 통해 게재된 투자설명서에서 관련 내용도 꼼꼼히 챙겨봐야 한다. 대부분의 증권사는 우량 고객에게 더 많은 공모주 청약 기회를 제공한다. 실제 제일모직 공모주 청약 당시 KDB대우증권은 최근 3개월 동안 자사 계좌의 평균잔액이 1억원 이상이었던 고객에게 한도의 2배인 21만주까지 청약할 수 있도록 우대했다. 반면 KDB대우증권 계좌를 신규로 개설하는 고객에게는 한도의 30% 수준인 3만1,500주만 청약이 가능하도록 했다. 공동 상장주관사로 참여했던 우리투자증권 역시 지난 11월 기준으로 자사 펀드 계좌 잔액이 2,000만원 이상일 경우 청약한도의 2배(17만주), 1,000만원 이상이면 1.5배(12만7,500주)를 청약할 수 있는 우대조건을 내걸었다.

공모주 청약을 신청했다가 주식을 배정받지 못했다고 해도 크게 실망할 필요는 없다. 대부분의 증권사가 환불되는 청약증거금을 겨냥한 특별판매 상품을 내놓기 때문이다. 증권사가 청약증거금 환불 기간에 선보이는 특판 상품은 기존보다 나은 조건으로 출시되므로 관련 내용을 자세히 살펴본다면 높은 수익률을 기대해 볼 수 있다.

공모주 청약을 통해 상장예정 기업의 주식을 배정받았다면 매도 시점을 신중하게 고민해야 한다. 김동원 SK증권 연구원은 "공모주의 경우 단기 급등 이후에 급격한 하락을 경험할 수 있기 때문에 상장 이후 5거래일 내에 처분하는 게 수익률을 극대화할 수 있다"고 분석했다. 상장 이후 기대감으로 주가가 급등할 때 서둘러 팔아 치우는 것이 유리하다는 뜻이다. 반면 삼성SDS·제일모직 등 재벌의 지배구조 이슈가 얽힌 기업의 경우 중장기적인 관점에서 투자하는 게 바람직하다는 의견도 있다. 한 증권사의 선임연구원은 "삼성SDS·제일모직 등은 5~10년 동안 그룹 차원에서 주목받을 수밖에 없는 곳"이라며 "이런 기업들은 당장 상장차익을 기대하기보다 1년 이상 보유하면서 중장기적인 발전 가능성에 주목해야 한다"고 강조했다.