|

SetSectionName(); 정부, 우리금융 소수지분 매각 '속앓이' 주가 약세에 상반기 대형생보사 상장 앞둬 시기·규모 못정해 문승관기자 skmoon@sed.co.kr ImageView('','GisaImgNum_1','default','260');

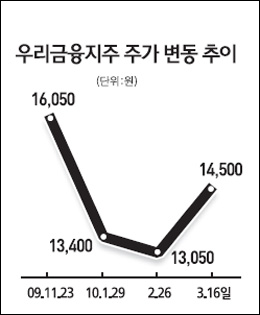

정부가 우리금융지주 소수지분 매각을 앞두고 '속앓이'를 하고 있다. 우리금융 주가가 약세인데다 대형 생명보험사들의 증시 상장이 상반기 중으로 예정돼 있어 지분매각 규모와 시기를 정하지 못하고 있기 때문이다. 17일 금융계에 따르면 예금보험공사와 공적자금관리위원회는 보유지분 가운데 7~8%가량을 블록딜(대량매매) 방식으로 상반기 중에 매각할 방침이었으나 주가가 약세를 보여 중장기적으로 진행하는 방안을 검토하고 있다. 우리금융은 17일 1만5,350원으로 장을 마쳐 1차 매각(2009년 11월24일) 당시의 주가 1만6,050원에 크게 미치지 못하고 있다. 1차 소수지분 매각 때는 시가 대비 4.36% 할인율을 적용해 8,660억원의 공적자금을 회수했으나 17일 종가를 그대로 적용하면 8,283억원으로 377억원가량을 덜 거둬들이게 된다. 현재 주가에 이 할인율을 적용하면 주당 1만4,000원대에 매각해야 한다. 우리금융 주가가 100원 내릴 때마다 공적자금 회수액(지분 8% 매각시)이 약 60억원씩 줄어든다. 이에 따라 예보와 공자위는 거둬들이지 못하는 공적자금 규모가 더 늘어나는 것은 물론 '헐값매각' 논란도 불거질 수 있어 부담감을 느끼고 있다. 예보와 공자위는 올 상반기 중 우리금융 주가가 할인율을 고려하지 않은 1차 매각가인 주당 1만7,000원 수준까지 오르지 않으면 매각 자체를 원점에서 재검토할 수도 있다는 입장이다. 예보의 한 관계자는 "현재 주가 수준에서는 블록딜을 결정하기 어려운 것이 사실"이라며 "주가가 오르지 않으면 매각 시기를 원점에서 재검토해 중장기적으로 추진할 수도 있다"고 말했다. 이밖에 대한생명 상장을 비롯해 오는 5월께로 예정된 삼성생명 상장도 지분매각의 발목을 잡고 있다. 전문가들은 연내 8조2,000억원 규모의 기업공개(IPO) 물량 중 80%를 차지하는 이들 보험주가 증시 공급물량 확대와 함께 투자자들의 포트폴리오 비중 재조절을 가져와 우리금융 지분이 시장에서 소외받을 수 있다는 분석을 내놓고 있다. 금융계의 한 전문가는 "투자자들이 보험주를 포함한 금융업 내에서 포트폴리오를 재구성한다면 이론적으로 삼성생명ㆍ대한생명ㆍ삼성화재만 보유해도 충분하다"며 "은행ㆍ증권ㆍ저축은행 및 금융지주사로 구성된 금융업에 투자 비중 조절이 불가피해져 우리금융 지분매각이 타격을 받을 수 있다"고 전망했다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]