홈

경제·금융

경제·금융일반

금리혼합형 주택대출 실효성 논란

입력2010.04.25 17:56:36

수정

2010.04.25 17:56:36

기준금리 오를땐 변동형 상품보다 이자부담 커<br>대출만기등 꼼꼼히 살펴야

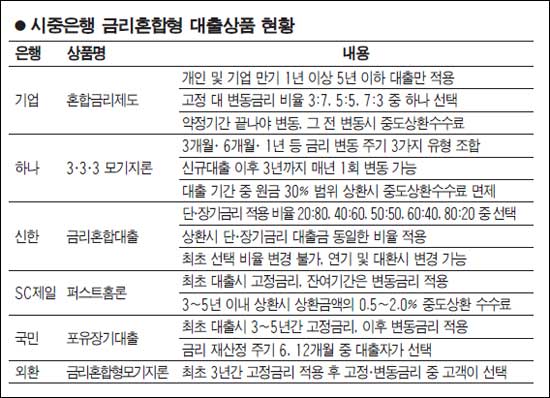

대출금리 비율을 고객 스스로가 정하는 금리혼합대출제도에 대해 실효성 논란이 일고 있다.

저금리 시기에는 고정금리형 대출과 금리가 비슷해 매력이 떨어지는 반면 고금리 시기에는 고정형 대출은 물론 변동형 대출보다 금리가 높아질 가능성이 있기 때문이다. 이 같은 상황에서 최근 일부 은행들이 금리혼합대출제도를 확대할 움직임을 보여 대출자의 신중한 선택이 필요하다는 지적이 나오고 있다.

25일 은행연합회 대출공시자료에 따르면 지난 23일 기준으로 시중은행의 혼합금리형 주택담보대출 평균 금리는 6.2%였다. 이는 코픽스(COFIX·자금조달비용지수)를 포함한 변동형 대출금리의 4.8%보다 1.4%포인트나 높고 고정금리형 6.3%에 비해서는 0.1%포인트 낮은 수준에 불과하다.

혼합금리형 상품으로 금리인상의 리스크를 고객이 상당 부분 부담하는데도 리스크가 전혀 없는 고정금리형과 금리차이가 거의 없는 셈이다. 반면 변동형 대출상품과는 금리차이가 크게 난다.

더 큰 문제는 혼합금리형의 경우 앞으로 기준금리가 오를 경우 고정형 상품은 물론 변동형 상품보다 이자부담이 더 늘어날 수 있다는 점이다. 이는 금리혼합형의 경우 변동금리와 고정금리를 혼합해 대출비율을 정하기 때문이다. 예를 들어 A은행에서 1억원을 각각 7.2%의 고정금리와 5.2%의 변동금리로 5대5대 비율을 선택해 평균 6.2%의 혼합형 금리대출을 받았다고 가정하자. 현재 연이자는 620만원(360만원+260만원)이다.

이 경우 1년 뒤 변동금리 대출이자가 연 1% 오를 경우 이자부담은 670만원(360만원+310만원)으로 늘어난다. 이는 1억원 전액을 변동형으로 받았을 때의 부담액인 580만원(연이자 5.8%)보다 70만원 더 많고 고정형인 630만원(연 이자 6.3%)보다 40만원 더 많다.

이는 은행권이 수수료 등을 이유로 혼합금리형 대출금리 자체를 다른 상품보다 높게 책정하고 있기 때문이다. 대출자는 그만큼 불리할 수밖에 없다. 이에 따라 혼합형 상품의 경우 대출만기, 변동금리와 고정금리 간 혼합비율 등을 꼼꼼히 따져봐야 한다는 게 전문가들의 조언이다. 특히 혼합형 상품은 중간에 금리를 바꾸면 대출금의 1~2%를 중도상환 수수료로 물어야 한다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>