홈

국제

국제일반

美경제 다시 '빨간불'

입력2005.04.10 18:19:17

수정

2005.04.10 18:19:17

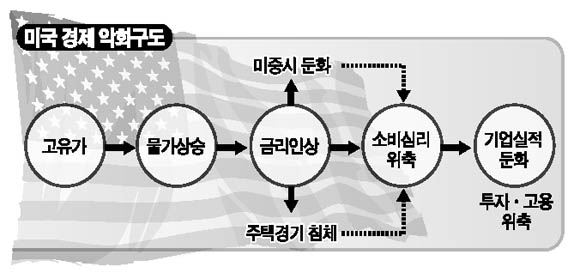

고유가·금리인상 직격탄에 물가상승등 경기둔화 신호<br>대출금 못갚아 압류 주택 한달새 50%나 급증도

세계경제의 성장엔진인 미국경제에 ‘빨간불’이 켜졌다. 지난해 하반기부터 고용ㆍ소비ㆍ생산 등 3박자가 조화를 이루며 회복신호를 보였던 미국경제가 유가상승과 금리상승의 직격탄을 맞으며 비틀거리고 있다. 고유가와 금리상승에서 점화된 경기둔화 신호는 물가상승→소비지출 감소→주택버블 우려→기업실적 둔화 등의 악화 곡선을 그리며 암울한 그림자를 드리우고 있다.

월스트리트저널이 8일(현지시간) 56명의 경제학자들을 대상으로 미국경제 서베이를 실시한 결과 올해 소비자물가지수(CPI)는 2.5% 증가하는 등 물가부담이 가중될 것으로 전망됐다. 특히 월가(街)의 대표적인 미국경제 낙관론자인 컨프런스보드의 게일 포슬러 수석이코노미스트도 “올해 CPI는 3.5%까지 상승할 것으로 예상되며 일부에서는 지속적인 인플레이션과 성장률 둔화가 함께 나타나는 스태그플레이션 현상이 감지되고 있다”고 경고했다.

블룸버그통신도 이날 62명의 경제학자들을 대상으로 조사한 결과 현행 2.75%인 연방기금 금리는 올해 말 4.0%까지 지속적으로 인상될 것으로 내다봤으며 이에 따라 미국의 국내총생산(GDP) 성장률도 3.7%에서 3.5%로 떨어질 것으로 전망했다.

경기둔화에 대한 우려가 주택시장에서는 이미 현실화되고 있다. 시중금리가 오르면서 대출금을 갚지 못해 융자회사에 압류된 주택이 지난달 2만8,190가구로 2월보다 50%나 급증했다. 그동안 경기둔화의 사각지대에서 ‘나홀로 호황’을 구가했던 부동산시장에서도 위험신호가 나타나기 시작한 것. 특히 주택담보대출의 50% 가량이 변동금리 상품이 차지하고 있는 상황에서 연방준비제도이사회(FRB)가 올해 내내 중단 없는 금리인상을 예고하고 있어 주택시장 부담도 한층 가중될 것으로 예상된다.

자산효과 감소와 소비위축은 미국 제조업의 자존심인 제너럴모터스(GM)와 포드의 실적에도 악영향을 미치기 시작했다. S&P는 최근 GM의 신용등급과 전망을 내린 데 이어 이날 포드의 신용전망을 낮추는 등 신용평가기관들이 이들 회사의 매출과 순익감소, 현금 유동성 불안 등을 이유로 투기등급 강등을 경고하고 나섰다. 지난해의 경우 미국 상장기업들은 20%에 가까운 순익증가를 기록했지만 올해는 소비둔화와 노동비용 상승 등으로 증가율이 한자릿수로 떨어질 것으로 예상되고 있다.

올해 초까지만 하더라도 고성장에도 불구하고 물가상승이 억제되는 ‘골디락스 경제’를 노래했던 미국경제가 이제는 경기둔화를 걱정하는 처지로 내몰리고 있다.

- 서정명 기자

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>