|

시멘트 업계 1위 업체인 쌍용양회가 우선매수권을 보유한 일본 태평양시멘트의 늑장 대응에 속앓이를 하고 있다. 업계 2위인 동양시멘트가 기업회생절차(법정관리)를 조기 졸업하면서 매각작업에 속도를 내자 쌍용양회 채권단은 태평양시멘트 측에 우선매수권 행사와 보유지분 매각 여부 등과 관련한 입장표명을 촉구하며 압박하는 상황이다.

16일 관련업계에 따르면 산업은행·신한은행·서울보증보험·한앤컴퍼니 등으로 구성된 채권단은 쌍용양회의 우선매수권을 가진 2대 주주인 태평양시멘트에 입장표명을 요구하고 나섰다. 현재 산업은행 등 채권단은 이들이 보유한 지분 46.83%의 매각 주관사로 삼일회계법인·신한금융투자·KDB산업은행을 선정한 상태다.

하지만 태평양시멘트는 우선매수권 행사와 관련한 입장표명을 차일피일 미루고 있다.

채권단은 업계 2위인 동양시멘트가 법정관리를 졸업하고 매각작업에 속도를 내고 있는 만큼 서두르지 않으면 쌍용양회의 시장 매력도가 떨어지지 않을까 노심초사하는 모습이다.

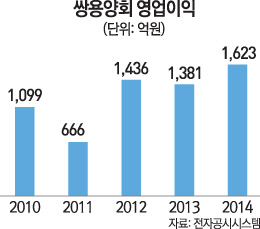

채권단의 한 관계자는 "유연탄 가격 인하, 금리하락 등 연이은 호재로 지난해 쌍용양회의 재무상태가 크게 개선됐고 주가 역시 1만4,000원대까지 오른 만큼 매각을 서둘러야 하는 입장"이라면서 "그러나 태평양시멘트 측이 우선매수권 행사와 관련한 입장발표를 미루고 있어 채권단에서 다시 한번 대응을 요구한 상태"라고 설명했다.

쌍용양회 지분 32.36%를 가진 태평양시멘트는 최근 매각을 당분간 미루자는 입장을 채권단에 밝힌 것으로 알려졌다. 태평양시멘트는 지난 2005년 워크아웃 졸업 당시 단일 최대주주로 경영권과 우선매수권을 획득했다.

업계 관계자는 "쌍용양회 지분을 매입할 당시 7,000억원을 투입한 태평양시멘트가 섣불리 쌍용양회 지분을 사들이거나 자사의 지분을 팔 수 있는 상태가 아닌 것으로 보인다"고 밝혔다.

해안가에 공장을 둔 쌍용양회와 동양시멘트는 인수합병(M&A) 시장에서 비슷한 색깔을 가진 매물로 꼽힌다. 내륙지역에 자리 잡은 시멘트 업계 경쟁사들에는 수출길로 이어지는 해안 업체들이 시너지를 낼 수 있기 때문이다.

반면 쌍용양회 내부에서는 동종업계가 인수하는 상황을 꺼리고 있다. 시멘트 업체 2곳이 한 지붕 아래 합쳐질 경우 구조조정이 불가피하다는 것이다. 쌍용양회 관계자는 "현 상황에서 내부직원들에게는 태평양시멘트가 경영권을 이어가는 것이 가장 좋은 시나리오"라며 "구조조정이 불가피한 시멘트 회사나 다음 후보군인 레미콘 회사가 인수할 경우 업계는 물론 내부에서도 큰 변화가 예상된다"고 말했다.