서브프라임 사태 1년 지났지만…<br>1분기 당기순익 45%감소·ROA도91년4분기이후 최악<br>국내은행 상대적 양호불구 부동산 침체등 영향 부실 가능성

‘서브프라임 모기지 1년, 최악의 실적에 고민하는 미국은행.’

서브프라임 사태의 직격탄을 맞은 미국 금융기관. 신용경색(Credit Crunch) 이후 1년여 시간이 흐른 지금 그들은 어떤 상태일까.

미 연방예금보험공사(FDIC)는 최근 8,494개에 이르는 자국 금융기관을 대상으로 ‘2008년 1ㆍ4분기 경영실적(Quarterly Banking Profile)’ 보고서를 내놓았다. 보고서는 미국 금융기관의 실적 악화가 당분간 계속될 것으로 분석했다.

◇당기순이익 45% 감소, 최악의 총자산이익률(ROA)=FDIC 보고서를 보면 부동산에 집중된 미국 금융기관의 자산운용이 올 1ㆍ4분기에도 타격을 입고 있다고 분석했다. 세부적으로는 올 1ㆍ4분기 기준으로 8,494개의 당기순이익은 193억달러를 기록했다. 이는 전년 동기 대비(2007년 1ㆍ4분기 356억 달러)에 비해 무려 45.7% 감소한 수치다.

순이익 감소 이면에는 서브프라임 사태와 부동산 경기 침체에 따라 대손충당금(loan-loss provisions) 적립 규모가 눈덩이처럼 불어난 것이 크게 작용했다. 실제 대손충담금은 전년 동기(91억달러) 대비 약 4배 수준인 317억달러로 대폭 증가했다. FDIC 보고서는 순영업이익의 24%가량을 대손충당에 사용했다고 설명했다.

이익 지표인 ROA는 1991년 4ㆍ4분기 이후 두번째로 최악의 성적이다. 올 1ㆍ4분기 ROA는 0.59%로 91년 4ㆍ4분기(-0.19%) 이후 가장 나쁜 수치다. 순이자마진(NIM)도 3.33%로 전체 은행 중 70%가량이 지난해 4ㆍ4분기보다 줄었다.

이렇다 보니 FDIC가 추정하는 문제은행은 2006년 4ㆍ4분기 47개에서 지난해 말 76개, 올 1ㆍ4분기 90개로 증가했다.

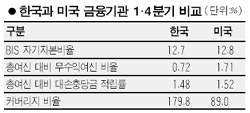

◇한국 금융기관 안전할까=서브프라임 사태 영향은 우리 금융기관도 예외는 아니다. 예금보험공사가 올 1ㆍ4분기 기준으로 한미 금융기관 주요 지표를 살펴본 결과 국내 은행의 경우 미국보다 상대적으로 나은 것으로 평가됐다.

우선 BIS 자기자본 비율은 한국 금융기관이 12.7%, 미국이 12.8%다. 무수익 여신 비율은 한국이 0.72%, 미국이 1.71%로 낮은 수준을 유지하고 있다. 총 여신 대비 대손충당금 적립률도 올 1ㆍ4분기 기준으로 한국은 1.48%, 미국은 1.52%를 기록하고 있다.

예보는 미 FDIC 보고서의 경우 당분간 미국은행의 경영실적 개선이 어려울 것으로 보고 있다고 전했다. 특히 국내 은행의 재무재표가 미국보다 상대적으로 좋지만 부동산 시장 침체, 급증한 중소기업 대출의 영향으로 재무재표의 급격한 하락 가능성에 대배 지속적인 모니터렁이 필요하다고 강조했다. 경기침체, 대출급증 등에 따른 제2의 여파가 금융권에 전이되지 않을까 하는 걱정이다.