국내 PACS시장 70% 석권… "2014년 글로벌 '톱 5' 진입"<br>3D PACS등 기술력 자랑 美서 고객평가 '깜짝 1위'도<br>전세계 25개국에 진출 올 매출 500억 달성 기대<br>공모희망가 4,200~5,200원 17·18일 300만주 청약받아

| | 이선주 인피니트헬스케어 대표이사 |

|

| | 국내 한 병원의 의료진이 인피니트 PACS를 통해 전송돼온 영상을 살펴보며 환자를 진료하고 있다. 국내 PACS시장을 장악한 인피니트는 상장을 계기로 해외수출을 확대해 '글로벌 톱5' 브랜드로 도약하겠다는 야심 찬 계획을 추진 중이다. |

|

의료영상 저장ㆍ전송 소프트웨어(PACS)분야의 국내 최강자인 인피니트헬스케어가 이달 말 코스닥 시장에 상장된다.

인피니트는 현재 국내 PACS 시장의 70%를 석권한 후 미국 등 해외 시장 개척에 주력하고 있다.

PACS란 병원에서 사용되는 X-ray, 자기공명영상(MRI), 컴퓨터단층촬영(CT) 등의 장비로 촬영한 영상을 네트워크로 진찰실이나 병동 등으로 실시간 전송해주는 최첨단 디지털 의료 시스템이다. 의료기관에서는 가장 필수적인 솔루션으로 꼽힌다.

지난 1994년에 메디슨의 연구소에서 PACS를 개발, 사업을 시작한 후 1997년에 분사된 메디페이스가 인피니트의 전신이다. 이후 2002년 쓰리디메드와 합병해 인피니트헬스케어로 사명을 변경했다. 2005년에는 솔본이 투자, 최대주주로 올라서며 현재 54%의 지분을 보유하고 있다.

인피니트는 현재 국내 1,000여개 의료기관을 대상으로 제품과 서비스를 공급하고 있다. 특히 국내SW 기업으로는 드물게 전세계 25개국에 진출해 있다. 이에 따라 최근 들어 정부가 적극적으로 추진하고 있는 SW(소프트웨어) 수출의 최전선에서 활동하고 있는 기업으로 평가받고 있다.

인피니트의 최근 수출액 추이를 보면 지난 2006년 26억원에서 ▦2007년 31억원 ▦2008년 51억원 ▦2009년 105억원 등 해마다 빠르게 늘고 있다.

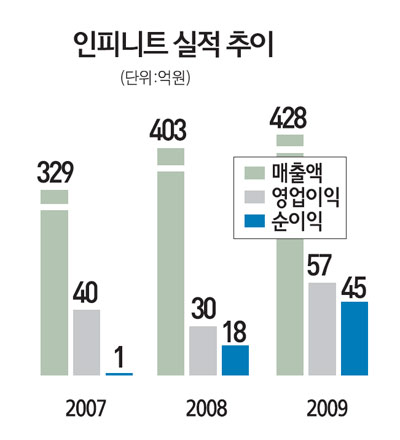

지난해 105억원의 수출을 포함한 매출액과 영업이익은 각각 428억원, 52억원에 달했다. 올해는 500억원 가량의 매출을 기대하고 있다. 매출액 기준으로 보면 현재 코스닥 시장에 상장돼 있는 대표적인 헬스케어 관련주인 유비케어나 비트컴퓨터 등을 앞서고 있어 상장 후 대표적인 헬스케어주로서 자리매김할 것으로 예상되고 있다.

특히 인피니트는 뛰어난 기술력을 바탕으로 지난해 미국의 의료솔루션 관련 고객평가 컨설팅회사인 KLAS로부터 '중소형 병원부문' 고객 평가 1위에 선정돼 주위를 깜짝 놀라게 하기도 했다. 최근에는 세계에서 3번째로 3D영상의 PACS를 제공하는 기술을 개발하기도 했다. 인피니트는 이를 바탕으로 오는 2014년 PACS 시장에서 매출 3,000억원을 달성해 글로벌 '톱5'에 진입하겠다는 야심찬 계획을 세워 놓았다.

이선주(사진) 인피니트헬스케어 대표이사는 "오는 2014년에는 수출만 3,400만달러를 달성할 수 있도록 주요 지역에 법인 및 지사를 추가 설립할 계획"이라며 "중동이나 중남미, 인도 등의 이머징 시장에 대한 마케팅도 적극 추진할 것"이라고 말했다. 미국의 PACS 시장도 현재 오바마 정부가 강력하게 추진하고 있는 의료개혁 등에 힘입어 상당한 시장 확대가 이뤄질 것으로 회사측은 예상하고 있다. 인피니트의 미국시장 점유율은 1.5%대(2008년)다. 미국 시장은 현재 GE(22%) 필립스(10%) 지멘스(5%) 등이 차지하고 있다.

인피니트는 이번 공모를 통해 확보할 것으로 예상되는 150억원의 자금 가운데 상당부분을 해외마케팅과 연구개발(R&D)에 투입할 계획이다. 현재 인피니트의 국내 인력 360명 가운데 90명이 연구진이다.

인피니트는 앞으로 'U-헬스케어' 분야는 물론 의료장비 등 신규 사업을 비롯해 솔루션판매와 서비스 수요를 동시에 충족시키는 신개념 'SaaS' 기반의 스마트 서비스를 확대해 나갈 계획이다.

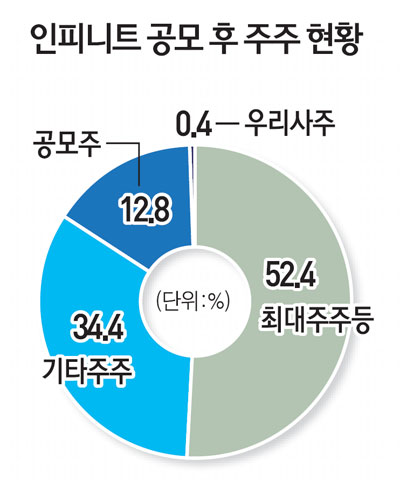

인피니트는 10일부터 이틀간 수요예측을 실시하고 오는 17~18일 300만주에 대해 공모주 청약에 나선다. 공모 희망가액은 4,200~5,200원으로 오는 26일 상장시 공모가 기준 시가총액이 1,200~1,500억원에 달할 전망이다. 공모 후 총 발행주식수는 2,347만467주로 최대주주(52.4%)와 우리사주(1.3%)를 제외한 1,087만3,435주(46.3%)는 상장일부터 매도가 가능하다

이 사장은 "국내 증시에 상장할 경우 국내외 잠재 고객들에 대한 인지도와 신뢰성이 한층 제고되는 효과가 있을 것으로 기대된다"며 "한국 패키지 SW의 해외시장 개척에 큰 도움이 될 것"이라고 말했다.