홈

경제·금융

경제·금융일반

KT, 비씨카드 인수 "속만 타네"

입력2010.07.11 18:21:17

수정

2010.07.11 18:21:17

주요 주주 우리銀·신한카드 소극적 태도로 진전 없어

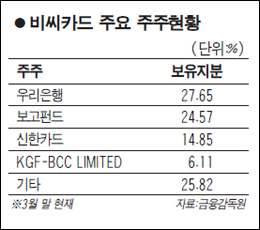

KT가 비씨카드 인수를 선언한 지 1년이 지나도록 제자리걸음을 거듭하면서 속을 태우고 있다. 비씨카드의 주요 주주인 우리은행과 신한카드 등이 지분매각에 소극적이기 때문이다.

11일 금융계에 따르면 우리은행은 최근 KT가 제안한 바인딩(binding) 계약 체결 제안에 대해 거절하기로 내부 방침을 정했다. 대신 구속력이 없는 '넌 바인딩(Non-binding) 계약' 방안을 검토하되 이사회 및 우리금융지주와의 협의를 통해 최종 결정하기로 했다. 우리금융의 한 관계자는 "KT가 최근 지분매각을 위한 양해각서(MOU) 체결을 제안해왔지만 지금으로서는 구체적인 논의를 진행하지 않고 있다"고 말했다.

이처럼 우리은행이 지분매각에 부정적인 이유는 카드 가맹점 라인을 전적으로 BC카드에 의존하고 있는 마당에 KT 의존도가 커질 수 있다는 현실적인 고민에서다. 아울러 공개입찰이 아닌 수의계약 형태로 계약을 맺는 것도 부담이고 모회사인 우리금융의 민영화가 진행되고 있어 운신의 폭도 좁다.

또 우리은행으로서는 비씨카드 보유 지분(27.65%)을 유지할 경우 KT가 나머지 주주사들의 지분을 인수하더라도 경영권에 대한 '캐스팅보트' 역할을 할 수 있다. 나중에 지분을 매각하더라도 유리한 고지에서 협상을 이끌어갈 수 있다는 것이다.

지난 2월 KT와 MOU 체결 이후 실사까지 진행한 신한카드도 우리은행과 같은 입장이다. 신한금융지주의 한 관계자는 "우리은행의 결정을 지켜본 뒤 입장을 정리할 것"이라며 "지금으로서는 지분매각에 대해 결정된 바가 없다"고 말했다. 당초 보유 지분 4.03% 가운데 3.03%를 매각하려던 부산은행도 다른 은행을 지켜본 뒤 입장을 결정하기로 했다.

시중은행의 한 관계자는 "지분매각은 기본적으로 동일한 가격, 같은 조건으로 일괄 매각해야 한다"며 "어느 한 은행과 협상이 끝났다고 해서 매각이 성사될 수는 없다"고 밝혔다.

이 관계자는 이어 "은행들마다 독자카드를 선보인다고 해도 그동안 비씨카드의 프로세싱 업무를 통해 다른 은행의 카드사업 전략 등을 엿볼 수 있다"며 "KT가 이 부분에 대한 대책을 내놓아야 지분매각이 가시화될 수 있을 것"이라고 설명했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>