|

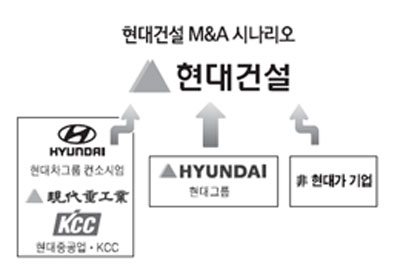

SetSectionName(); 현대차그룹, 현대건설 인수 나서나 현금성 자산 10조 이상 보유$가능성 높아"현대家서 지원 약속" 설엔 "사실무근" 일축참여땐 현대그룹과 경쟁… LG도 유력 후보 박태준기자 june@sed.co.kr ImageView('','GisaImgNum_1','default','260');

현대건설 인수합병(M&A)에 현대ㆍ기아차그룹의 참여 가능성이 제기되면서 올 하반기 '빅딜' 중 하나가 될 이번 인수전이 일찍부터 달아오르고 있다. 시장에서는 일단 현대건설이 범현대그룹의 '모태'가 되는 기업이고 현대차의 재무 상황이 양호한 만큼 현대차그룹의 인수 명분과 경쟁력은 충분하다고 보고 있다. 다만 실제 인수전에서 현대차그룹이 현정은 회장이 이끄는 현대그룹은 물론 비(非) 현대가 중 강력한 경쟁자를 만날 경우가 변수로 작용할 것으로 전망하고 있다. 1일 업계에 따르면 현대ㆍ기아차그룹이 매각 절차에 돌입한 현대건설 인수를 신중히 검토 중인 것으로 알려졌다. 일각에서는 정몽구 회장과 현대중공업의 대주주인 정몽준 의원, 정상영 KCC 명예회장 등이 회동을 갖고 현대ㆍ기아차의 현대건설 인수를 적극 지원하기로 했다는 주장까지 나오고 있다. 이에 대해 현대차그룹은 "현대건설 인수와 관련해 현대가의 회동은 없었으며 내부적으로 어떤 방침도 정해진 게 없다"고 일축했다. 현대차그룹이 일단 부인하는 입장을 보이고 있지만 현대차그룹의 인수전 참여는 이번 M&A의 유력한 시나리오 중 하나였다. 무엇보다 현대건설이 범현대가의 상징과 같은 기업이라는 점에서 현대차그룹의 참여가 점쳐졌다. 현대중공업이 현대종합상사를 인수했고 현대오일뱅크 인수를 추진하는 등 범현대가는 과거 계열이었던 기업들을 다시 현대가로 불러들이고 있다. 현대건설도 이 같은 차원으로 볼 수 있다. 따라서 범현대그룹의 모기업인 현대건설 인수전에서는 정 회장이 중요할 역할을 맡게 될 것이라는 관측이 적지 않았다. 현대중공업은 "현대건설 인수전 참여는 불가능하다"는 입장을 되풀이하고 있는 것도 바로 정 회장의 보이지 않는 역할 때문이라는 분석이 설득력을 얻고 있다. 현대차의 여력이 충분하다는 점도 강점이다. 현대차그룹은 10조원을 웃도는 현금성 자산을 보유하고 있다. 추산되는 현대건설의 인수가는 3조~4조원. 현대차그룹이 현대중공업과 KCC의 지원을 받는다면 2조원 안팎의 투자만으로도 베팅이 가능하다. 증권업계의 한 관계자는 "현대차그룹의 인수전 참여설이 주가에 악영향을 주고 있지만 단기 악재에 그칠 것이라는 전망이 나오는 것은 인수 여력이 충분하기 때문이다"고 전했다. 현대차그룹이 인수전에 뛰어들 경우 '범현대가'의 내부 경쟁이 현실화된다. 현대그룹은 재무구조 악화로 채권단으로부터 재무구조개선 약정 체결의 압박을 받고 있지만 현대건설 인수는 포기할 수 없는 과제다. 현대건설이 현대그룹 주력계열사인 현대상선의 지분 8.3%를 보유하고 있기 때문이다. 외환은행도 지난달 30일 "재무구조개선약정을 체결하더라도 현대그룹의 현대건설 인수전 참여에는 문제가 없다"는 입장을 밝혔다. M&A전문가들은 범현대가 외에 다른 '다크호스'가 등장할 가능성도 배제하지 않고 있다. 건설 시장 진출을 희망하는 또 다른 그룹도 유력한 후보 중 하나다. 시장의 한 관계자는 "현대건설 인수전에 참여할 국내 기업은 몇 곳 되지 않는다"며 "명분이나 실익 어느 것을 우선 순위에 놓든 간에 인수 의지가 성패를 가를 것"이라고 말했다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]