|

중국 금융당국의 규제로 상하이 증시가 폭락하자 시장에서는 '5·30 주식 대재난'의 트라우마를 떠올리고 있다. 지난 2007년 5월30일 중국 증권감독관리위원회가 주식거래세를 1%에서 3%로 인상하자 전일 4,336였던 상하이종합지수는 일주일 만에 900포인트 이상 급락했다.

증감회가 증권사들의 신용거래(신용융자·대주)에 제동을 건 것이 19일 상하이 증시 붕괴의 직접적 원인이다. 투자자들이 증권사에 빚을 내 주식투자를 하는 신용거래는 유동성 장세에서는 투자자들의 수익을 극대화할 수 있지만 증시를 단기과열 상태로 이끌고 자칫 증시가 하락세로 접어들 경우 개인투자자들의 손실을 증폭시켜 디폴트(채무불이행) 사태를 일으킬 수 있다.

이를 우려한 증감회는 12개 대형증권사의 불법적 신용거래를 적발해 처벌하고 이 가운데 중신·하이퉁·궈타이증권에는 3개월간 신규 신용거래 중단이라는 사상 최고 수준의 처벌을 내렸다. 15일 현재 1조1,132억위안(약 192조4,722억원)까지 늘어난 후 16일 7,716억위안으로 급감한 신용거래에 대해 확실한 경고조치를 내린 셈이다.

중국 금융당국은 이번 조치가 증시폭락을 초래할 수 있다는 점을 충분히 예상했다. 그런데도 강도 높은 조치를 취한 것은 유동성으로 증시가 지나치게 과열돼 실물경제에도 부정적 영향을 미치고 있다는 점을 고려했기 때문으로 보인다. 인민은행 등 중국 금융당국은 지난해 하반기 이후 경기부양을 위해 시중에 자금을 풀었지만 이 자금은 제조업 등 실물경제로 가지 않고 증시로 집중됐다. 특히 부동산 거품 붕괴 가능성이 커지면서 유동성은 일방통행식으로 증시로 몰려들었고 유동성은 신용 레버리지를 통해 시장을 투기장으로 변질시켰다.

또 신용거래가 증시에서 차지하는 비중이 비교적 높은 금융업과 제조업에 집중돼 중국 증시 전반의 리스크 요인으로 부상하자 금융당국은 최근 과열을 거듭 경고했다. 중국 관영 신화통신은 최근 2주 사이 '중국 증시 질적 강세 기대' '신용거래 불마켓에 대한 경고' 등의 제목으로 주식투자자들에게 경고의 목소리를 냈다.

증감회에 따르면 지난 15일 현재 제조업·금융업 종목에 투자된 신용거래 자금은 각각 3,992억위안, 2,693억위안에 달한다. 전문가들은 이번 제재조치가 증권사 신용융자 및 신용대주 업무를 겨냥했지만 앞으로는 은행을 통한 레버리지(차입) 투자 행위를 단속해나가겠다는 뜻으로 풀이하며 시장의 추가 하락도 배제할 수 없다고 우려했다. 하이퉁증권 관계자는 "2007년 5월30일 중국 당국이 거래세를 올려 거래량을 억제했을 당시 증권사가 가장 큰 타격을 받았던 것처럼 이번 조치도 증권사들에 큰 타격이 될 것"이라고 말했다.

그러나 이번 조치와 앞으로 나올 후속조치가 상하이 증시를 대세 하락으로 바로 내몰지는 않을 것이라는 전망도 만만치 않다. 증감회가 지난해 12월부터 증권사에 신용거래세에 대한 경고를 이미 보냈고 45개 증권사에 대한 조사도 지난해 12월15일부터 이뤄졌기 때문이다. 대형증권사들이 영업정지라는 강도 높은 처벌을 받으며 단기조정이 필요했던 시기에 적당한 구실을 줬다는 분석도 나온다.

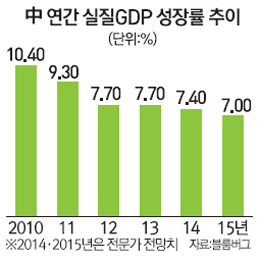

여기에 20일 발표 예정인 2014년 중국 성장률이 16년 만에 목표치를 달성하지 못할 것이라는 예고된 악재의 소프트랜딩을 위한 중국 금융당국의 선제 조치라는 해석도 있다. 경제참고보는 이날 중국 고사인 '렁쉐즈뤄디(仍靴子落地)'를 인용해 이번 폭락장을 설명했다. 렁쉐즈뤄디는 매일 신발 한 짝씩을 갑자기 지붕에 던져 시끄럽게 하는 사람에게 아예 두 짝을 모두 던지도록 해 남은 시간을 편안하게 보냈다는 고사다. 경제참고보는 이번 조치가 과열에 이은 투기장세에 대해 우려하던 투자자들을 오히려 편안하게 해줬다고 평가하며 정책 리스크를 시장이 충분히 소화할 수 있을 것으로 전망했다. 경제참고보는 "경기부양을 위해 증시부양이 필요하다는 점을 금융당국은 누구보다 잘 알고 있다"며 "이번 조치로 투기성이 강한 증권주가 안정되고 신용거래가 줄어든다면 중국 증시의 질적 성장도 가능할 것"이라고 지적했다.

또 직접적인 문제가 된 중국 증시의 신용거래 융자잔액 수준은 다른 선진국 증시보다 낮아 여전히 합리적인 수준이라는 주장도 나온다. 신은만국증권은 현재 중국 증시 전체 시가총액에서 신용거래 융자잔액 비중이 약 2.5%로 선진국의 3~4%보다 낮아 과도한 수준은 아니라고 분석했다. @sed.co