|

|

|

|

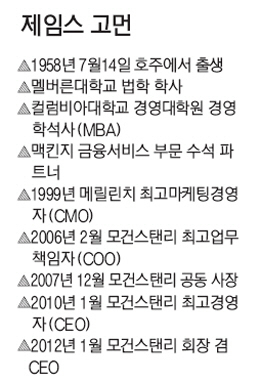

■ 모건스탠리의 고먼

자산관리·소액금융 주력

위험 줄이고 효율성 높여 자기자본수익률 2배 껑충

고객 예금 크게 늘었지만 마땅한 투자처 없어 고민

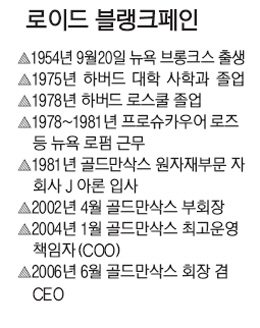

■ 골드만삭스의 블랭크페인

하이 리스크 전략으로 채권·통화·원자재 공략

주당 순익 모건 8~10배

볼커룰·바젤Ⅲ 등 규제땐 수익성 직격탄 맞을 수도

로이드 블랭크페인 골드만삭스 최고경영자(CEO)와 제임스 고먼 모건스탠리 CEO를 놓고 누가 더 미래의 간판 스타가 될지 월가의 관심이 집중되고 있다. 미 금융당국의 규제 강화와 맞물려 두 사람 가운데 최종 승자가 월가 수익모델의 향방을 좌우할 가능성도 높기 때문이다. 블랭크페인 CEO는 FICC(채권·통화·원자재)와 같은 공격적인 '하이 리스크' 전략을 고수하고 있는 반면 고먼 CEO는 자산관리, 소액 금융 등 방어적 투자로 모건스탠리의 체질을 발 빠르게 바꾸고 있다. 2008년 금융위기 이후 월가 역시 변신을 모색하고 있는 가운데 양 극단에 서 있는 두 은행이 전형적인 벤치마킹 대상으로 등장한 셈이다.

◇출신배경부터 투자철학까지 달라= 블랭크페인 CEO는 27세에 원자재 트레이더로 월가에 입문한 반면 고먼 CEO는 자산운용의 명가인 메릴린치 이사 출신이다. 또 블랭크페인은 가난한 유대인 가정의 아들로 태어나 골드만삭스와 모건스탠리 입사시험에 낙방하고 도박에 손을 대는 등 산전수전을 겪었지만 고먼은 비교적 평탄한 길을 걸었다.

주주가치를 높이기 위한 경영 철학도 다르다. 블랭크페인은 원칙과 비용절감을 중시하는 반면 고먼은 효율성과 수익성을 높이는데 주력하고 있다. 또 블랭크페인이 버락 오바마 행정부의 규제정책에 대해 노골적으로 불만을 드러내는 반면 고먼은 국민 신뢰를 얻기 위해 월가의 자성을 촉구하고 있다.

이 같은 성향 차이는 두 은행의 대조적인 행보로 드러나고 있다. 사실 골드만삭스와 모건스탠리는 금융위기에도 합병이나 도산 등을 겪지 않은 월가의 유일한 두 대형은행이다. 하지만 실제 내용은 달랐다. 모건스탠리의 경우 2011~2012년 유로존(유로화 사용 17개국) 위기 때 금융당국이 한때 다른 은행과 합병을 검토할 정도로 경영이 악화된 반면 골드만삭스는 금융위기 이후 주가가 지속적으로 오르며 지난해 다우지수에 편입됐다.

이 와중에 두 CEO는 정반대의 길을 선택했다. 고먼 CEO는 채권 등 FICC 부문을 줄이는 동시에 자산관리 사업을 강화하는 등 변신을 서둘렀다. 2009년 시티그룹의 자산관리 사업부문인 스미스바니를 인수한 게 대표적이다. 특히 자산관리자 수를 1만6,500명으로 늘려 자산 규모 20만달러 정도의 중산층들을 적극 공략하고 있다. 반면 블랭크페인 CEO는 전통적인 캐시카우인 FICC 투자를 고집하고 있다. 또 자산관리도 법인이나 헤지펀드, 부유층에 초점을 맞추고 있다.

◇일단 고먼 유리… 최종 승자는 미지수= 골드만삭스는 지난 16일(현지시간) 지난해 4·4분기 순이익이 23억3,000만달러로 전년동기보다 19%나 줄었다고 밝혔다. 매출액도 89억8,000만 달러로 4.9% 줄었다. FICC 사업부의 실적 악화 때문이다. 반면 모건스탠리는 자산 관리 부문 호조에 힘입어 지난해 3·4분기 깜짝 실적을 발표한 데 이어 4·4분기 실적도 호조세를 보였다.

두 은행간 격차가 좁혀지면서 고먼이 일단 유리한 고지에 올라선 셈이다. 부도 위험을 나타내는 5년 만기 신용부도스와프(CDS) 금리도 골드만삭스 밑으로 떨어진 상황이다. 또 모건스탠리의 자기자본수익률(ROE)도 5%를 밑돌다가 2012년 6%로 올라섰고 올해는 10%에 도달할 것으로 전망된다.

반면 '고위험-고수익' 투자를 고집하고 있는 골드만삭스에 대한 규제 강도는 갈수록 높아지고 있다. 특히 은행의 자기자본 거래를 금지한 '볼커 룰'이나 위험투자를 제한한 바젤3 자본규제가 시행되면 수익성이 직격탄을 맞을 가능성이 크다. 또 미 규제당국은 골드만삭스의 환율 및 원자재 조작, 모기지 부실 판매 등을 조사 중이어서 벌금 등 법률 비용이 늘어날 것으로 보인다.

하지만 최종 승자를 점치기에는 아직 이르다는 분석이 지배적이다. 골드만삭스의 주당 순익은 여전히 모건스탠리의 8~10배에 달하고 ROE도 10%대를 유지할 것으로 보인다. 또 골드만삭스는 지난 10년간 기업공개(IPO)나 인수합병(M&A) 시장에서 최대 강자로 군림해 왔다.

더구나 고먼 CEO의 전략에 리스크가 없는 것도 아니다. 우선 자산관리 부문을 강화하는 과정에서 급증한 고객 예금이 '양날의 칼'이 될 수 있다. 초저금리 기조 탓에 투자처가 마땅치 않은 가운데 손실을 입었다가는 한순간에 추락할 수 있다는 뜻이다. 모건스탠리의 고객예금은 현재 1,350억 달러로 미 은행 가운데 10위권에 올라 있다.

아울러 지금 부진한 FICC 투자가 언젠가 다시 각광받을 경우 모건스탠리는 경쟁자들을 넋 놓고 쳐다볼 수밖에 없는 처지다. 파이낸셜타임스는 "모건스탠리는 새 수익원 발굴에도 불구하고 위기가 다시 왔을 때 골드만삭스보다 여전히 취약한 상황"이라고 전했다.