|

현대백화점(069960)이 물류업계 인수합병(M&A) 최대어로 꼽혀왔던 동부익스프레스 본입찰에 단독으로 입찰했다. 최대 7,000억원가량의 인수금액과 캡티브(Captive·계열사 간 물량) 등에 부담을 느낀 재무적투자자(FI)인 사모펀드(PEF)들이 막판 불참으로 가닥을 잡았고 전략적투자자(SI)들 가운데 유력 후보였던 신세계(004170)그룹·CJ대한통운(000120)마저 본입찰에 불참했다.

16일 현대백화점은 현대홈쇼핑과 컨소시엄을 구성해 동부익스프레스 인수를 위한 본입찰에 참여했다고 밝혔다. 반면 CJ대한통운의 경우 동부익스프레스의 인수와 관련해 실사를 진행했지만 제한적인 시너지로 인해 본입찰에 참여하지 않기로 최종 결정했다고 공시하고 신세계그룹도 본입찰에 들어가지 않았다.

지난 7월 동부익스프레스 최대주주인 디벡스홀딩스유한회사와 매각 주관사인 KDB산업은행, 크레딧스위스(CS)는 현대백화점과 신세계그룹·CJ대한통운·동원그룹·한국타이어 등의 SI와 한앤컴퍼니, MBK파트너스 FI를 포함해 총 7곳을 적격예비후보(쇼트리스트)로 선정했다. 이 과정에서 동원그룹과 한국타이어는 일찌감치 발을 뺐다. 한 달 반가량의 실사 기간을 거치면서 현대백화점만 매각 전에 완주하게 됐다.

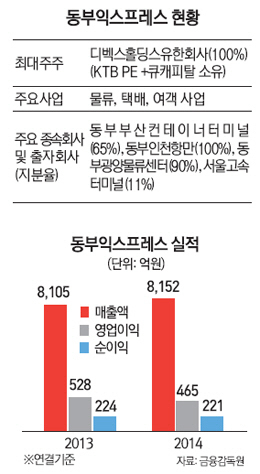

현대백화점이 단독 입찰함에 따라 디벡스홀딩스와 매각 주관사 등은 이를 받아들일지 여부를 놓고 고심하고 있는 상태다. 일부에서는 매각 일정이 늦춰질 수 있다는 전망도 나오고 있다. 동부익스프레스는 지난해 5월 동부그룹 구조조정 과정에서 매물화됐으며 KTB PE와 큐캐피탈은 동부그룹 경영권을 유지하고 우선매수권을 주는 조건으로 지분 100%를 3,100억원에 인수한 바 있다. 하지만 우선매수권을 보유한 동부건설이 법정관리에 들어가면서 동부그룹은 경영권을 상실하고 KTB PE 측은 경영권을 포함한 지분 100% 매각 작업에 착수했다.

유력 인수후보들의 대거 불참은 실사를 통해 기업의 현황을 살펴본 결과 인수 후 시너지 효과가 기대에 미치지 못할 것이라는 판단에 따른 것으로 보인다. 주요 후보자들은 감사보고서상 드러난 동부그룹 의존도에 비해 드러나지 않은 특수관계인과의 내부거래 등을 감안하면 계열사 의존도가 50%에 달하는 것으로 분석했다. 아울러 인천항만 관련 정부의 최소수익보장이 종료된 후 손실까지 전망되면서 막판 대거 불참으로 결론을 내린 것으로 전해졌다. 현대백화점과 2파전 양상을 보일 것으로 전망됐던 CJ대한통운도 실사 결과 동부익스프레스와 육송 부문이 많이 겹친다는 판단에 불참으로 입장을 정리했다.

한편 매각이 시작되기 전부터 유력한 인수후보자로 점쳐진 현대백화점은 그간 현대로지스틱스에 택배 업무를 위탁했으나 롯데가 현대로지스틱스를 인수하면서 새로운 물류채널 확보가 필요한 상태다.