홈

산업

산업일반

"中企 구조조정, M&A 활성화가 대안이다"

입력2009.06.18 18:49:38

수정

2009.06.18 18:49:38

퇴출경로 막혀 명맥만 유지땐 부실기업 늘어나 경제에 부담<br>금융위기이후 '개점휴업' 상태… "금융기관등 적극 알선 나서야"

“중소기업의 특징은 다산다사(多産多死)에 있습니다. 그런데 자연스러운 퇴출경로가 막혀 있다 보니 정부나 은행의 지원을 받아 간신히 명맥만 유지하는 부실기업이 늘어나 경제에 부담을 주게 되는 것입니다.” (김주훈 한국개발연구원(KDI) 연구위원)

전문가들은 기업 구조조정 방식과 관련해 사회경제적 파장 때문에 인위적 조정이 필요한 대기업과 달리 중소기업의 경우 시장의 논리에 따라 창업과 자연스러운 퇴출이 활발하게 일어나는 메커니즘을 구축해야 한다고 주장한다.

영세 중소기업이 많은 우리 산업구조상 활발한 인수합병(M&A)을 통해 ‘다산다사’의 순환구조를 하루빨리 정착시켜야 불필요한 사회적 비용을 줄이고 경쟁력도 그만큼 높일 수 있다는 얘기다. 급속히 개편되는 산업구조에 대응하자면 한계사업은 조속히 매각하고 미래 성장성이 높은 신사업을 일으키는 것이 중소기업의 경쟁력을 높이고 부실을 정리하는 최선의 수단이라는 설명이다.

송치승 중소기업연구원 연구위원은 “M&A는 대기업의 글로벌 경쟁력을 높이는 데도 필요하지만 기업 규모나 수익성ㆍ자본ㆍ경영능력이 취약한 중소기업이 지속적으로 성장하는 데 더욱 중요한 수단”이라며 “특히 금융위기 이후 구조조정이 미흡했던 부실 중소기업을 정리하는 데 매우 효과적인 수단”이라고 강조했다.

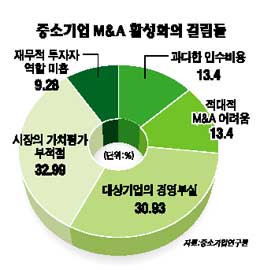

하지만 국내 여건상 M&A시장을 중소기업의 구조조정 채널로 활용하기에는 역부족이라는 것이 전문가들의 지적이다. 중소기업 M&A가 어느 정도 이뤄지고 있는지 정책적으로 이용할 수 있는 통계조차 없는 현실이 단적인 예다.

전문가들은 열악한 M&A시장의 원인으로 기업가치가 최고조에 달한 시점에서 기업을 팔고 신성장사업으로 눈길을 돌리는 외국과 달리 국내 대다수의 중소기업 경영자들은 회사를 개인의 소유물로 인식하고 회생이 어려운 한계상황에 이르러서야 경영권을 포기한다는 점을 공통적으로 꼽았다. 비상장사가 대다수인 중소기업의 경우 상대방이 기업가치를 객관적으로 파악하기 어렵다는 점도 문제로 지적된다.

게다가 금융위기로 기업들의 자금줄이 말라붙으면서 중소기업 M&A시장은 크게 위축된 상태다. 실제로 지난해 7월 중소기업청이 의욕적으로 개설한 ‘중소기업 M&A 지원센터’는 1년이 다 돼가지만 아직까지 단 한 건의 M&A도 성사시키지 못했다.

M&A 희망 중소기업들에 사전 조사부터 실사ㆍ자금조달ㆍ법률자문ㆍ사후관리에 이르는 원스톱 서비스를 제공해 중소기업 M&A를 활성화한다는 취지로 설립된 이 센터는 당초 기업들이 적잖은 관심을 보였지만 금융위기 이후 시장여건 악화로 ‘개점휴업’ 상황에 몰려 있다.

다만 최근 정부의 중소기업 정책이 ‘무조건 살리기’에서 ‘옥석 가리기’로 방향을 틀면서 중소기업 M&A 역시 시장의 자연스러운 구조조정 수단으로 부각될 것으로 보인다.

중기청은 일단 다음달부터 중소ㆍ벤처기업 M&A 지원센터를 세 곳으로 늘려 M&A를 통한 중소기업 구조조정을 본격적으로 유도할 계획이다. 이번에 설립되는 지원센터는 ‘벤처기업 육성에 관한 특별조치법’ 개정에 근거해 추진되는 것으로 내년부터는 별도의 예산지원이 이뤄질 예정이다. 아울러 정부는 오는 10월 기업 M&A와 기업공개(IPO)를 활성화하기 위한 기업인수목적회사(SPAC) 제도를 도입하는 등 시장여건 조성에 적극 나설 방침을 세워놓고 있다.

김주훈 KDI 연구위원은 “브랜드력이나 조직자산이 미약한 중소기업에는 워크아웃보다 시장에서의 자연스러운 M&A가 보다 효율적인 구조조정 대안이 될 것”이라며 “중소기업이 제값을 받고 매각될 수 있도록 금융기관 등이 M&A 알선에 적극 나서야 한다”고 조언했다.

- 신경립 기자

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>