'대우건설 우선협상자' 이르면 22일 발표<br>금호산업 강세속 유진기업 상한가 눈길<br>두산·프라임·한컴·삼환등은 큰 폭 하락

대우건설의 새 주인 발표가 전격 연기되면서 관련 주가의 향방에 관심이 쏠리고 있다. 공적자금관리위원회는 20일 매각심사소위원회와 본회의를 잇달아 열고 대우건설 우선협상대상자 선정 문제를 논의했으나 결론을 내지 못한 채 결정을 무기한 연기했다.

증권가에서는 그동안 대우건설 인수합병(M&A) 가능성에 따라 관련 종목의 주가가 급등락 해온 점을 감안하면 우선협상 대상자 발표 연기로 당분간 주가 변동성이 커질 것으로 예상하고 있다.

하지만 전문가들 사이에서는 대우건설 매각의 큰 가닥은 이미 잡힌 것으로 보는 시각이 우세하다. 일각에서는 대우건설 노조와 일부 정치권에서 제기하는 특혜 시비, 입찰가 유출 등이 변수로 작용하면서 예상외의 결과가 나올 수도 있다는 분석을 내놓고는 있지만 ‘전혀 새로운 결정’이 나올 가능성은 낮은 상태다. 다만 대우건설을 서둘러 매각할 경우 특혜 시비 등의 오해를 키울 수 있기 때문에 정부가 ‘모양 갖추기’에 나섰다는 분석이다. 공자위가 “국민적 관심이 큰 사안인 만큼 매각심사 소위에 시간을 충분히 갖고 심의하기로 했다”고 밝힌 것도 이를 뒷받침한다.

한 증시 전문가는 “지난 9일 최종 입찰 제안서를 마감한 만큼 열흘 만에 인수자를 발표할 경우 정부가 너무 서둘렀다는 인식을 주는 것도 사실”이라며 “그렇지만 정부에서 제시한 채점 기준이 있는 만큼 재심의를 하더라도 공정성과 신뢰성 차원에서도 기존 결과를 뒤집기는 어려울 것”이라고 말했다.

이날 증시에서는 매각 우선협상대상자 발표를 앞둔 대우건설과 금호ㆍ두산ㆍ프라임ㆍ유진ㆍ삼환 컨소시엄 등 인수전에 뛰어든 관련 종목 주가가 큰 폭으로 오르내렸다.

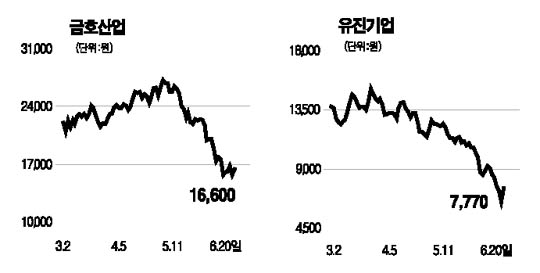

금호산업 주가는 대우건설 인수가 유력한 것으로 알려지면서 오후 한때 12.89%까지 올랐다가 전날보다 700원(4.40%) 오른 1만6,600원에 장을 마감했다. 반면 피인수 업체인 대우건설 주가는 M&A 관련 이슈가 소진되면서 650원(4.81%) 하락한 1만2,850원에 머물렀다. 유진컨소시엄의 유진기업은 상한가(7,770원)까지 치솟아 눈길을 끌었다. 두산컨소시엄의 두산산업개발(-6.97%), 두산중공업(-2.16%), 프라임컨소시엄의 프라임엔터(-10.51%), 한글과컴퓨터(-6.23%), 삼환컨소시엄의 삼환기업(-2.23%) 등은 모두 큰 폭으로 하락했다.

증권가에서는 금호건설이 대우건설 인수에 성공할 경우 향후 시너지 효과가 클 것으로 분석하고 있다. 단기적으로는 막대한 인수 자금이 주가에 부담이 될 수 있지만 해외 부문 등에서 동반 성장할 것이란 예상이다. 전현식 한화증권 애널리스트는 “당장은 막대한 인수자금이 금호산업의 부담으로 작용할 수 있지만 중ㆍ장기적으로는 수혜가 예상된다”며 “금호컨소시엄은 대우건설 인수로 강력한 시너지 효과를 낼 것”이라고 분석했다.

대우건설 주가는 M&A 이슈가 소진돼 단기적으로 별다른 영향이 없지만 장기적인 관점에서 긍정적일 것이란 전망이다. 조주형 현대증권 애널리스트는 “인수가격 상승은 대우건설의 높은 투자가치를 반영하는 것”이라며 “인수업체는 M&A 이후 고배당 및 자사주 매입 등 주주가치를 높이기 위한 정책을 펼 것으로 예상된다”고 말했다.

탈락 예상 기업군 중에서는 상한가를 기록한 유진기업이 관심을 모았다. 증권가에서는 “유진기업이 대우건설 인수에는 실패했지만 M&A를 둘러싼 불확실성이 제거된데다 현금 등 자산가치가 부각되고 있어서 앞으로 증시의 주목을 받을 것”으로 보고 있다.