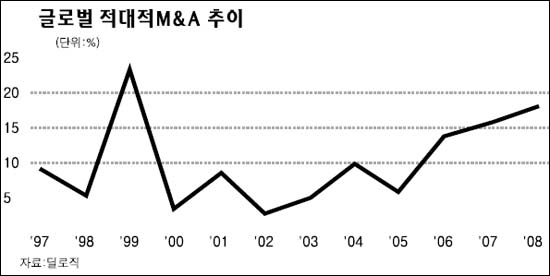

신용경색으로 최근 증가<br>시장 전체의 19% 차지

올들어 글로벌 금융시장에서 적대적 기업 인수ㆍ합병(M&A)가 10년만에 최고치에 달했다. 세계적인 신용경색으로 주가가 급락, M&A에 유리한 환경이 조성되고 있기 때문이다.

28일 파이낸셜타임스(FT)는 시장조사업체 딜로직의 자료를 인용, 전체 M&A에서 적대적 M&A 거래 비중이 올들어 지난 27일 현재 19%에 달했다고 보도했다. 이는 지난 1999년 이후 10여년 만에 최고 수준이다.

이 자료에 따르면 적대적 M&A 실패율은 올들어 31%로 최근 10년간 평균인 42% 보다 크게 낮아졌다. 자금 여건이 궁색해진 기업들이 상대방의 제안을 거부하던 관행이 크게 줄어들었기 때문이다.

적대적 M&A 거래 비중은 1999년 24%로 최고치에 달하다가 이후 10% 안팎으로 줄었으나 2006년부터 다시 증가, 지난해부터는 15%선을 웃돌고 있다.

올해 이뤄진 대표적인 적대적 M&A로는 버드와이저 맥주 제조사인 미국의 앤호이저 부시에 대한 벨기에 맥주업체 인베브의 도전이다. 독일에선 타이어업체 컨티넨털이 같은 국적의 베어링 제조업체 쉐플러의 공격을 받고 있다

그간 M&A에 보수적이었던 중국 기업들도 최근 들어 해외 기업 헐값 인수에 뛰어들고 있다. 이달 중국 국영 철광석업체 시노스틸이 10억달러를 들여 호주 광산업체 미드웨스트의 지분 50% 이상을 사들였다.

씨티그룹 글로벌 투자은행 공동 책임자인 레이몬드 맥과이어는 “많은 기업들이 전략적으로 지금의 시장 상황을 적극적인 기업 사냥의 호기로 보고 있다”며 “먹잇감이 된 기업들은 마땅한 대안이 없는 상황에서 주주 이익을 우선 고려해 M&A에 나서는 추세”라고 설명했다.