|

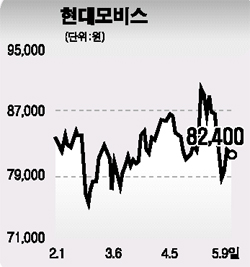

1ㆍ4분기중 급격한 원ㆍ달러 환율 하락에도 불구하고 매출액과 영업이익이 별다른 타격을 받지 않았다. AS부품 사업부문의 경우 부품 수출이 아직 중국산 등 모사품에 의해 잠식되지 않았고 1분기 달러표시 수출은 전년동기비 18.2% 증가했다. 내수판매의 경우도 현대차, 기아차의 부품단가 인하 혜택을 공유했다. 그 결과 이 부문 영업이익률이 2005년 평균 13.3%에서 2006년 1분기 14.8%까지 회복됐다. AS부문의 경우 매출비중은 32%이지만 영업이익 기여도는 58%에 달한다. 여기에 미국 앨라바마 현지 법인이 소폭이기는 하나 흑자 전환에 성공했다. 다만 1분기 모듈부문 영업이익률이 6%로 전년동기의 7.2%를 밑돌았는데 이는 환율하락에 따른 완성차업체의 고통이 현대모비스로 전가됐기 때문인데 이로 인해 동사의 주가 상승모멘텀이 약화된 것이 사실이다. 그러나 동사의 매출 및 수익성은 견조한 증가추세를 지속할 것으로 예상된다. 이는 자동차 부품의 모듈화 지속 및 현대, 기아차 판매 증가에 따른 매출물량 증가율이 높아 환율 등 단가 하락요인을 압도할 것으로 예상되기 때문이다. A/S부품사업부문의 경우 현대, 기아차의 해외 UIO(자동차 운행대수)가 지속적으로 증가하고 있어 이에 따른 부품수요도 증가할 것이고, 고가차종 및 모듈부품 증가에 따라 부품 판매단가 또한 지속적으로 상승할 전망이다. 현재 현대모비스는 현대차그룹 3사 중 밸류에이션상 가장 매력적이다. 동사의 경기변동 및 환율변동에 대한 대응력 높은 사업구조는 향후 동사의 수익전망을 밝게 한다. 또한, 최근 현대차 사태이후의 그룹지배구조 관련하여 동사가 보유하고 있는 현대차 지분 15%가 그룹경영권의 핵심으로 현대모비스의 위상이 중요해질 수 밖에 없다. 현대모비스의 목표주가로 2006년 예상 EPS 대비 10배의 PER를 적용한 9만8,000원을 제시하며 조정시 저가매수의 긍정적 투자전략이 필요하다고 본다.